POR QUE O MXRF11 ESTÁ CAINDO? AINDA VALE A PENA O MXRF11? ANALISE COMPLETA

Um dos maiores fundos imobiliários do Brasil, o MXRF11 vem caindo nos últimos tempos e se distanciado do seu topo histórico.

Para você ter uma ideia no fim de 2019 o valor da sua cota chegou a R$ 14,52 e hoje está por volta de R$ 10,20 ou até menos.

Mas afinal o que está por traz dessa queda de preço?

Antes de mais nada esse post não é uma recomendação de compra e muito menos de venda, o intuito aqui é que você compreenda o motivo de toda essa queda do fundo e munido desse conhecimento possa tomar as suas próprias decisões.

O fundo imobiliário Maxi Renda ou MXRF11, é um dos maiores fundos imobiliários do brasil, em número de cotistas é certamente o maior, contando hoje com cerca de 393.767 cotistas.

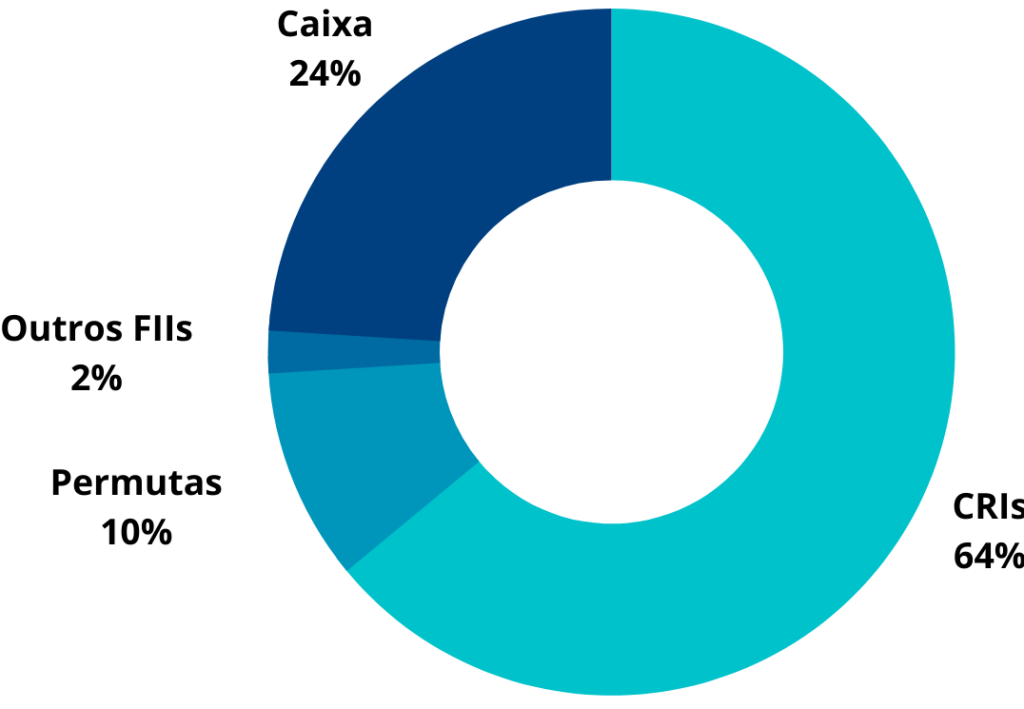

O MXRF11 possui um patrimônio de cerca de 2.3 bilhões de reais. Ele é administrado pelo BTG Pactual e gerido pela XP, sendo um fundo imobiliário do tipo hibrido e a sua carteira de modo geral é composta por 64% de CRIs, 10% em permutas financeiras, 2% em cotas de outros fundos imobiliários e 24% em caixa.

O MXRF11 possui um patrimônio de cerca de 2.3 bilhões de reais. Ele é administrado pelo BTG Pactual e gerido pela XP, sendo um fundo imobiliário do tipo hibrido e a sua carteira de modo geral é composta por 64% de CRIs, 10% em permutas financeiras, 2% em cotas de outros fundos imobiliários e 24% em caixa.

Um dos fatores que faz com que o MXRF11 tenha tantos cotistas e até de certo modo seja um dos fundos queridinhos dos investidores, é o fato do valor de sua cota ser bem acessível, hoje ela está por volta dos 10 reais e alguns centavos.

Aliado ao preço acessível, o MXRF11 sempre teve um bom dividend yield, hoje ele está por volta de 8,43%, mas já foi até mais alto.

Outro diferencial do MXRF11 é a diversificação, sua carteira possui dezenas de ativos baseados em diferentes indexadores, o que garante bons rendimentos em diferentes cenários da economia.

Com essa queda dos últimos dias o seu preço sob valor patrimonial está na casa de 1,02.

Mas se o fundo é bem diversificado, tem bons rendimentos e é acessível, qual o motivo dessa queda do MXRF11?

Bom eu separei 3 grandes motivos essa queda.

Começando pela tributação dos proventos de fundos imobiliários.

Diferentes do aluguel de um imóvel próprio, como por exemplo, uma casa que você terá de pagar imposto de renda, os fundos imobiliários são isentos desse pagamento.

Você só irá pagar imposto de renda se for realizar a venda de suas cotas com lucro, mas com relação aos proventos até então eles eram isentos.

Inclusive esse é um dos fatores que estimulam o crescimento do mercado de fundos imobiliários, mas como no Brasil se tem uma coisa que político sabe fazer bem é criar novos impostos.

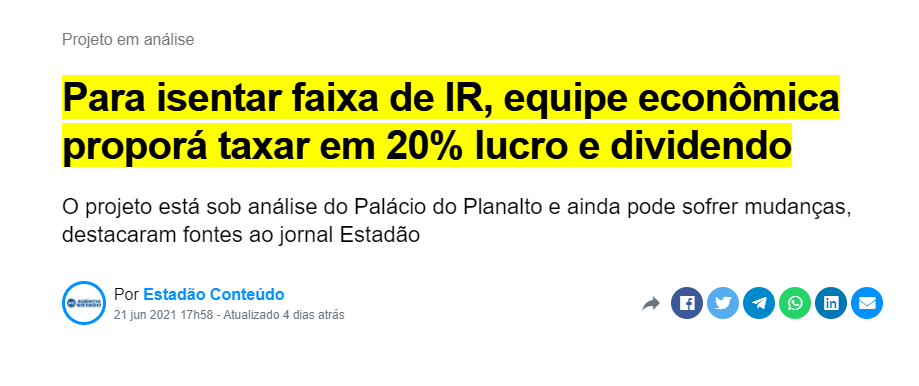

Existem alguns projetos de lei tramitando no congresso nesse momento. Na realidade sai governo, entra governo, sempre se fala em tributar tanto os fundos imobiliários, quanto os dividendos pagos pelas empresas, mas agora o assunto vem ganhando força, principalmente por conta da necessidade de uma reforma tributária.

O que já te adianto que não vai acontecer como deveria, com planejamento.

É visto que o governo perdeu receita por conta da pandemia e agora ele está tentando repor essa perda, o certo seria sim realizar uma reforma tributária com planejamento e seriedade, mas infelizmente isso não vai acontecer.

Nas últimas semanas o ministro Paulo Guedes deixou bem claro que deseja tributar os dividendos, ele mencionou uma contrapartida com redução do imposto de renda pago pelas empresas.

O problema aqui que primeiro seria implementado o imposto e só depois a contrapartida. Ou seja, teríamos o risco dessa contrapartida não acontecer.

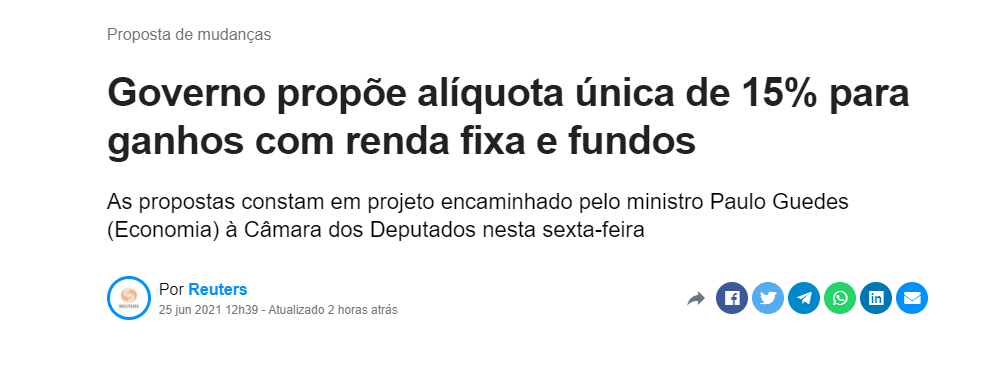

E hoje dia 25 de junho, o governo veio oficializar uma proposta que dentre os itens prevê a tributação dos proventos em cerca de 15% a partir de 2022, lógico ainda é só uma proposta, ela precisa ser votada, mas já foi o suficiente para derrubar o valor de todos os fundos imobiliários.

E com base em todo esse burburinho, todos os fundos vêm sendo impactados, os investidores estão com receio de terem os seus proventos prejudicados por isso.

Com o MXRF11 não é diferente e esse é um dos fatores que impactou o preço de suas cotas, mas não é o único.

Vamos ao segundo fator, a alta da Selic.

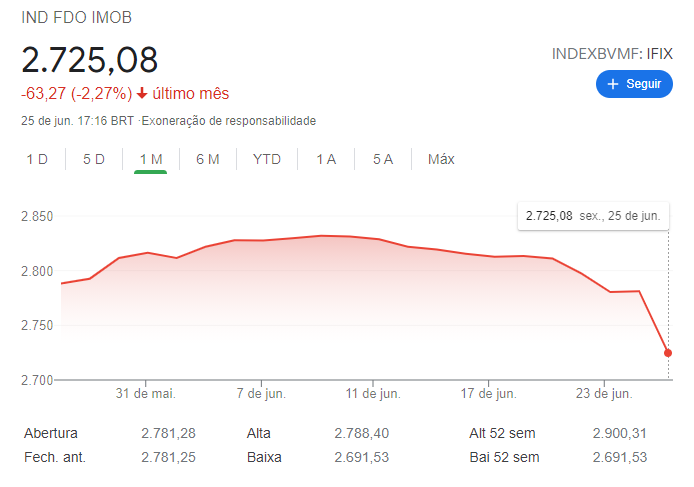

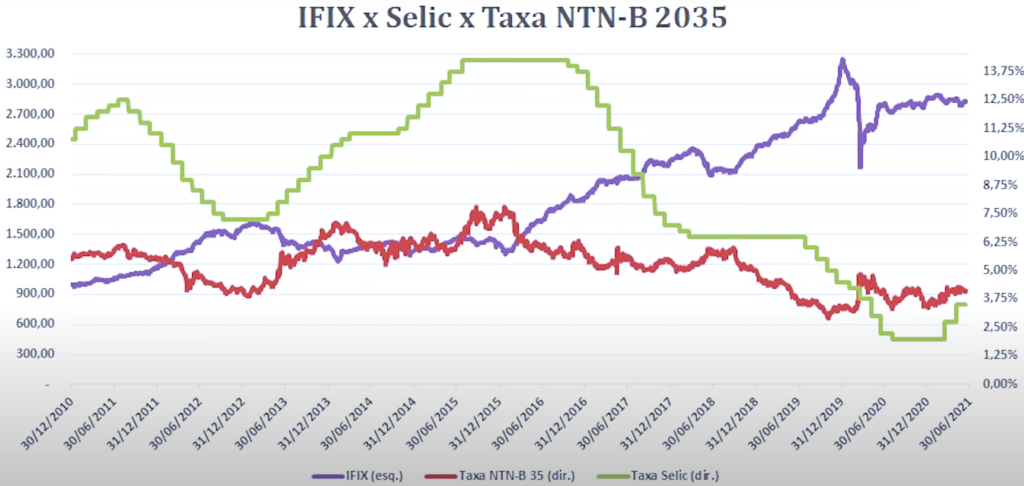

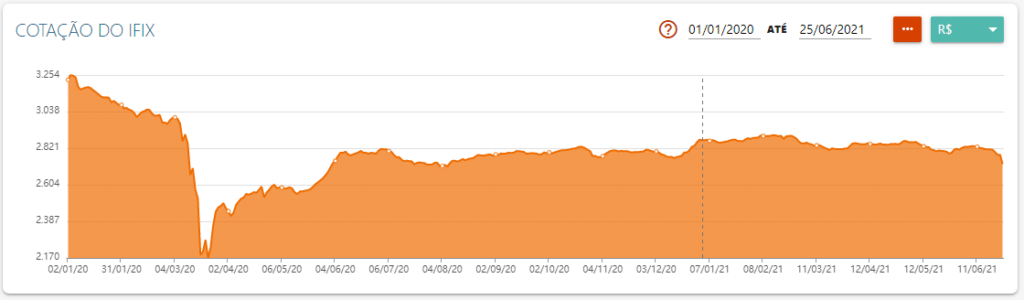

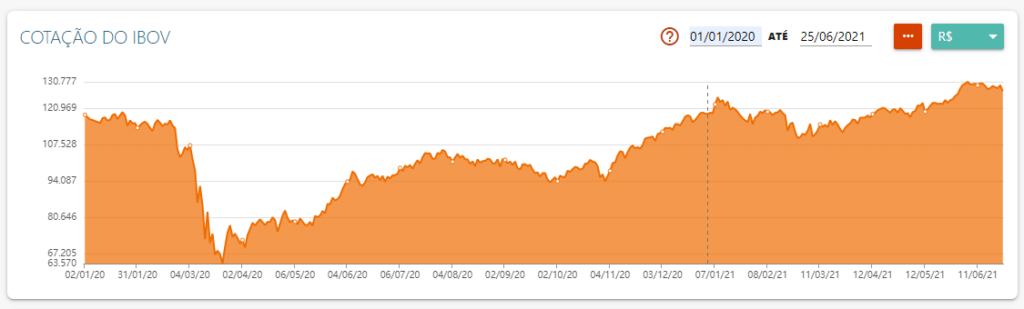

O IFIX que é o índice que mede o desempenho dos principais fundos imobiliários assim como o ibovespa mede das ações, caminha de modo geral, de forma inversa a taxa Selic.

Geralmente quando a Selic sobe muito, parte dos investidores de fundos imobiliários acabam migrando para a renda fixa. O motivo é bem claro, o menor risco.

Basicamente se um fundo tem um dividend yield anual na casa dos 6% e a taxa Selic está na casa dos 6% também, é muito mais fácil para o investidor deixar o dinheiro investido na renda fixa, já que ele vai ter a mesma ou até mais rentabilidade e com menos risco.

Lógico que no caso dos fundos imobiliários existem outras vantagens que vão além dos proventos, como por exemplo a valorização das cotas e até então a isenção do imposto de renda.

Mas essa é uma movimentação normal do mercado, o que de certo modo acaba até abrindo boas oportunidades de compra para os fundos imobiliários. Afinal se vários investidores vendem suas cotas para migrar para a renda fixa o preço dessas cotas tende a cair abrindo boas oportunidades.

E falando em oportunidade, um fato interessante é que diferente do ibovespa que já se recuperou da queda do início da crise, o ifix ainda não chegou ao mesmo patamar, ou seja, ainda é possível encontrar fundos com o preço da cota abaixo do seu valor patrimonial.

Mas voltando a Selic, na última reunião do copom chegamos a casa dos 4,25% ao ano, o mercado já prevê uma taxa de 5,5% até o final de 2021 e para 2022 a projeção é que a taxa chegue a 6,25 ou 6,5%.

Essa forte alta da Selic ocorre com o intuito de frear a alta da inflação, a estimativa é que terminemos o ano de 2021 com uma inflação de 5,8%, bem acima da meta do banco central que é de 3,75%.

Toda essa alta da Selic e a expectativa do mercado para futuras altas impactam diretamente o mercado de fundos imobiliários e por consequência o MXRF11 também.

E como terceiro motivo, temos uma mudança de estratégia do próprio fundo imobiliário.

Até pouco tempo atrás o MXRF11 era considerado um fundo High Yield, ou seja, ele visava um maior pagamento de proventos, mas em contrapartida com um risco maior, houve então uma migração dos ativos que compunham a carteira do fundo para ativos de maior segurança tornando o fundo High Grade.

Essa mudança de estratégia levou a uma leve queda dos proventos pagos pelo MXRF11, mas essa mudança fez alguns investidores partirem para outros fundos com maiores rendimentos e por sua vez com maior risco também.

E como bônus que ajudou na queda do MXRF11, temos uma baixa do valor dos proventos no mês de junho.

O fundo vinha pagando 8 centavos por cota e no mês de junho pagou 7. Isso aliado aos fatores anteriores só ajudou na desvalorização do fundo.

Mas e com todos esses motivos, será que o MXRF11 vale a pena?

Sobre a taxação dos fundos imobiliários, o futuro ainda é incerto, certamente se o projeto de lei for aprovado o mercado como um todo seria impactado, mas o mercado e os fundos se adaptariam com o passar do tempo, haveria uma reprecificação dos ativos e provavelmente um aumento dos proventos no longo prazo.

Mas até a votação muita coisa pode mudar e o próprio projeto pode sofrer alterações.

Agora em matéria de taxa Selic, observe que uma Selic a 6% ainda é bem abaixo dos 8,5% pagos pelo MXRF11, mas aqui temos um detalhe importante.

Lembra no começo desse vídeo que falo que 64% da carteira do MXRF11 são CRIs, esses CRIs parte é indexado ao IPCA e parte ao CDI, se a taxa Selic subir, os proventos do fundo tendem a subir também. Ou seja, por possuir uma carteira bem diversificada, a alta da Selic deve acabar ajudando o desempenho do fundo.

Além disso o MXRF11 está com 24% de patrimônio em caixa ainda, o que dá liberdade para o fundo aproveitar alguma oportunidade do mercado e aumentar ainda mais os seus proventos.

Já em matéria de mudança de estratégia, eu julgo que foi benéfico para o fundo, alguns dos ativos que ele possuía eram de alto risco e estavam mal precificados, essa mudança de high yield para high grade tornou o fundo mais robusto e preparado para enfrentar um cenário de diversas incertezas.

Então resumindo, o MXRF11 é um ótimo fundo, diferente de outros fundos que podem ser afetados pela alta da Selic, ele deve até se beneficiar desse aumento. A sua grande diversificação da carteira é outro grande trunfo e o grande número de cotistas dá ao fundo uma enorme liquidez.

A tributação sem dúvida é um risco para o mercado de fundos imobiliários como um todo, mas essa queda acentuada do valor das cotas deve abrir oportunidades para pegar os fundos de modo geral e o MXRF11 num ótimo preço.

Recomendo também a leitura do post: RECT11 NÃO PARA DE CAIR! RECT11 ainda vale a pena? Análise do RECT11.

Warren Buffett investe meio bilhão de dólares no Nubank

O Nubank acaba de anunciar que a empresa de investimentos do famoso bilionário Warren Buffet, a Berkshire Hathaway, comprou uma participação de 500 milhões de dólares na fintech brasileira.

Na cotação de hoje o valor supera 2.5 bilhões de reais, também entraram na rodada de investimentos os fundos Absoluto Parthers fundado por José Zitelmann e Gustavo Hungria e a Verde Asset Management, famosa gestora de Luis Stuhlberger, que juntos aportaram mais 250 milhões de dólares.

Com os novos investimentos o Nubank passa a ter um valor de mercado estimado na casa dos 30 bilhões de dólares.

Essa é a série G de captação de recursos do banco digital, sendo a maior rodada de uma empresa de tecnologia privada já realizada na América Latina.

Os recursos levantados devem ser empregados na expansão internacional do banco digital.

“Primeiramente, vai ajudar a expandir ainda mais a oferta de produtos, introduzindo novas soluções ao portfólio, mas também mantendo o ritmo de crescimento acelerado em termos de penetração de mercado, por exemplo, no setor de investimentos”, afirmou o Nubank em comunicado à imprensa.

As expectativas agora ficam voltadas para a abertura de capital da fintech brasileira, que deve ocorrer na bolsa americana Nasdaq.

Hoje a fintech já vale mais que empresas renomadas do setor como a corretora XP Investimentos, Banco BTG e o Banco do Brasil.

Veja também: NUBANK ULTRAPASSA O BANCO DO BRASIL (BBAS3) – 4º MAIOR BANCO DA AMÉRICA LATINA

Conteúdos gratuitos? Inscreva-se!

Últimas Postagens

- Onde investir em 2022 – Melhores investimentos para 2022

- O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

- PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

- MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

- IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK

Categorias

- Ações (12)

- Bolsa de valores (4)

- Criptomoedas (1)

- Design (1)

- Digital (1)

- Economia (2)

- Educação Financeira (4)

- Finanças (12)

- Fundos Imobiliários (7)

- Investimentos (11)

- Negócios (5)

- News (1)

- Renda Fixa (1)

- Sem categoria (1)

- Space (4)

- Spice (5)

- Travel (3)

- Wordpress (1)

Recent Posts

- Onde investir em 2022 – Melhores investimentos para 2022

- O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

- PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

- MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

- IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK