O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

Você sabe o que é IPO?

De tempos em tempos sempre tem uma notícia que alguma empresa está fazendo o seu IPO, mas você sabe realmente o que é um IPO?

E o mais importante, você sabia que dá para ganhar dinheiro com isso?

Afinal, o que é IPO?

IPO (initial public offering) nada mais é que uma sigla que trazendo para o português seria Oferta Pública Inicial.

Como o próprio nome já diz, IPO consiste basicamente na primeira vez em que uma empresa abre o capital na bolsa de valores, vendendo uma fatia dela para os investidores e passando a ser listada.

Por isso que muitas vezes você deve ter ouvido falar que determinada empresa abriu o capital na bolsa de valores, nesse caso ela realizou um IPO.

Quando uma empresa realiza o seu IPO ela está vendendo um pedaço dela para investidores interessados. Esse pedaço é dividido em várias pequenas partes, o nome de cada uma dessas partes é ação.

Ou seja, uma ação é uma fração, um pedacinho de uma empresa.

Quando um investidor compra uma ação ele passa a ser acionista dessa empresa, isso significa dizer que agora ele é sócio dela, mesmo que seja com apenas uma ação, ainda assim o investidor tornou-se sócio dessa empresa.

Mas por que uma empresa realiza o IPO?

A principal motivação para a empresa realizar o seu IPO é financeira, quando uma empresa precisa de dinheiro para financiar a sua expansão ou mesmo algum projeto, ela tem algumas opções para isso.

Ela poderia por exemplo, recorrer a um empréstimo com algum banco pagando em troca juros para ele.

Agora outra opção seria a empresa captar esse dinheiro dando em troca um pedaço do seu negócio através do IPO.

É uma forma barata de se conseguir capital e com o bônus de não precisar necessariamente devolve-lo, afinal a empresa está vendendo parte do seu negócio e muitas vezes por um valor bem acima do que ele vale naquele momento.

Quais as vantagens do IPO para a empresa?

O ponto principal, é a captação de muito dinheiro de forma barata, geralmente as empresas captam milhões ou até mesmo bilhões de reais em seus IPOs. Esse dinheiro entra diretamente na empresa para financiar a sua expansão e fortalecer o seu negócio.

É claro que não é qualquer empresa que sai abrindo o seu capital na bolsa de valores através de um IPO. Para isso a empresa precisa estar em um nível elevado de gestão e governança, ter credibilidade e transparência e passar por auditorias periodicamente.

Agora em contrapartida, isso dá uma espécie de selo de qualidade para aquela empresa, o que ajuda a atrair ainda mais investidores, melhores taxas de financiamento e ampliar ainda mais os seus negócios.

De modo geral as pessoas vêm com outros olhos uma empresa que esteja listada na bolsa de valores. Isso faz a empresa atingir um outro patamar de credibilidade.

Com as ações sendo negociadas na bolsa de valores, o mercado passa a ditar o preço da empresa, quanto maior a procura por aquelas ações, mais elas sobem, quanto menor, mais elas caem.

Essa valorização das ações traz outro benefício para a empresa, ela pode fazer novas emissões repartindo mais um pedaço de seu negócio e conseguindo ainda mais capital do que em seu IPO.

Quais as desvantagens para a empresa?

Como nem tudo são flores, existem muitas empresas que acabam sendo castigadas pelo mercado, é claro que isso ocorre devido sobretudo a não apresentarem bons resultados, isso acaba gerando uma desvalorização de suas ações que pode ficar abaixo inclusive do valor do seu IPO.

Para a empresa ser negociada em bolsa, existe todo um custo de gestão, auditorias e talvez o pior deles que é o custo de transparência.

Uma empresa listada em bolsa de valores precisa obrigatoriamente publicar tudo que acontece com ela, seus balanças, relatórios financeiros e até mesmo qualquer movimentação que possa interferir no rumo da empresa ou no valor de suas ações por meio dos famosos fatos relevantes.

Além do custo financeiro com toda essa burocracia, todo mundo, inclusive seus concorrentes passam a saber como está a empresa, isso pode ser considerado até uma certa desvantagem.

Agora um ponto importante de ser lembrado, o lucro gerado por essa empresa, pode ser reinvestido nela, distribuído parte dele ou mesmo distribuído a sua totalidade entre os sócios, isso inclui os seus acionistas.

Outro ponto importante é o fato que após o IPO, não entra mais capital na empresa a não ser que ela realize uma nova emissão de ações.

Ou seja, o IPO é o momento que a empresa vende suas ações para os investidores, isso é chamado de oferta primária, após a realização do IPO os investidores negociam essas ações entre eles, isso é chamado de mercado secundário.

Após o IPO um investidor só consegue comprar uma ação de outro investidor, essa negociação das ações que faz com que o seu preço se valorize ou desvalorize de acordo com a oferta e procura.

E para o investidor quais as vantagens de se investir num IPO?

A grande vantagem de se investir em um IPO, é a possibilidade de estar comprando a ação dessa empresa em um valor mais baixo do que quando ela passar a ser negociada oficialmente na bolsa de valores.

É claro que isso é apenas uma possibilidade, mas existem muitos exemplos de IPOs que já no início da negociação das ações, tiveram forte valorização, ou seja, o investidor que entrou no IPO, conseguiu investir nessa empresa no menor preço possível naquele momento.

Então o investidor passa a ter 2 opções, simplesmente vender as ações já no primeiro dia de negociação colocando no bolso o lucro dessa operação ou se ele investiu na empresa pensando no longo prazo ele pode continuar com as ações sendo sócio dessa empresa.

A venda da ação logo em seguida ao IPO é conhecida também como flipagem, ela nada mais é que uma forma de especulação, visando ter um grande lucro em pouco tempo e isso é claro envolve riscos que vamos ver logo em seguida.

Se bem-sucedida a estreia da empresa na bolsa de valores, ela pode garantir lucros de mais de 2 dígitos percentuais, inclusive, existem muitos investidores que se especializam e focam nessa técnica para ganhar dinheiro, esses investidores são conhecidos como flippers.

Quais são as desvantagens de se investir em um IPO?

Se por um lado existe a possibilidade de se conseguir pagar mais barato por uma ação, o problema é que ela pode ficar ainda mais barata do que no seu IPO.

Em muitos IPOs o valor estabelecido pela empresa é superior ao valor que o mercado acredita que ela possa valer, sendo assim muitas ações de empresas acabam tendo grandes quedas em suas estreias na bolsa de valores.

Então o investidor terá pago por aquela ação um valor maior do que ele poderia ter pago após o IPO. Se a empresa é boa e apresentar bons fundamentos, ela pode sim recuperar o seu valor de mercado e continuar se valorizando no longo prazo, mas o risco está exatamente no fato de ser imprevisível.

Basicamente se a estreia das ações daquela empresa é bem-sucedida o investidor irá ganhar dinheiro, caso contrário ele terá feito um mal negócio.

E se a estratégia era realizar uma flipagem, o investidor terá que opitar por realizar o prejuízo e vender a ação em um valor menor do que ele pagou ou ele pode optar por esperar que a ação se recupere.

Isso pode ou não acontecer.

Outro ponto negativo para o IPO, é que muitas empresas acabam arrumando a casa para a sua abertura de capital e talvez até digamos escondendo alguns problemas debaixo do tapete, problemas esses que só irão aparecer para os investidores com o passar do tempo e a divulgação dos resultados da empresa.

Isso pode fazer as ações se desvalorizarem, afinal os investidores entraram achando que a empresa estava em uma situação e se depararam com outro cenário.

Como eu invisto em um IPO?

Para você entrar em um IPO, de modo geral você precisa ter uma conta em corretora, cada corretora terá um caminho especifico dentro de seu site ou aplicativo, mas geralmente os IPOs ficam dentro da área de ofertas primárias.

Acessando essa área, você irá fazer um pedido de reserva, informando assim quanto quer investir na empresa.

Após o processamento do seu pedido o valor correspondente já será descontado de sua conta na corretora.

Após o IPO as ações passam a aparecer em sua conta e inclusive já podendo ser negociadas.

Existem IPOs que é feito uma trava para impedir a flipagem, é o chamado Lock-up, mas se isso irá ocorrer sempre é mencionado no prospecto do IPO.

Outro detalhe importante, nem sempre é possível investir todo o dinheiro informado no ato da reserva, se tiver uma procura muito grande por reservas, as ações são distribuídas proporcionalmente aos pedidos e a diferença de valores é devolvida.

O IPO pode ser uma oportunidade ou uma furada, existem é claro vários analistas especializados em avaliar IPOs e a própria empresa que está abrindo o seu capital divulga vários relatórios e dados em seus prospectos, mas mesmo assim ainda existe muito risco envolvido de como o mercado irá encarar aquela empresa.

Se você pensa em entrar em um IPO o que eu posso dizer para você é que tente buscar o máximo de informação possível antes de investir e nunca entre com um percentual muito grande de seu capital.

Recomendação de conteúdo: IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK

IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK

Você que sempre quis investir no Nubank, mas até então não tinha como, chegou o seu momento.

O Nubank finalmente anunciou o seu IPO na Bolsa de Valores Americana NYSE.

Eu digo finalmente, pois a muito tempo já havia uma grande expectativa do mercado por mais esse passo do Nubank, assim como já aconteceu com outros bancos digitais brasileiros.

Se for bem-sucedido em seu IPO, o Nubank pode ultrapassar o valor de mercado do banco Itaú, tornando-se o banco mais valioso do Brasil.

Mas como irá funcionar e mais importante será que vale a pena entrar no IPO do Nubank?

Antes de mais nada, esse conteúdo não é de forma alguma uma indicação de investimento, ele possui apenas o caráter educacional para que você possa analisar e tomar as suas próprias decisões do que fazer com o seu dinheiro!

A cada nova rodada de investimento que o Nubank realizava, muito se especulava sobre quando seria o IPO do banco digital.

Por fim a última rodada de investimento foi um aporte de ninguém menos do que o megainvestidor Warren Buffett e desde então acreditava-se que agora viria finalmente acontecer o seu IPO.

Inclusive, temos um post sobre aporte de 500 milhões de dólares feito pelo Warren Buffett no Nubank aqui no blog: Warren Buffett investe meio bilhão de dólares no Nubank

O que é IPO?

Mas voltando ao IPO do Nubank, dessa vez, ele realmente vai acontecer! E caso você não saiba o que é um IPO, ele nada mais é que a abertura de capital feita por uma empresa na bolsa de valores.

Através do IPO a empresa capta dinheiro para acelerar o seu crescimento e emite ações possibilitando as pessoas comuns, assim como eu e você passarem a se tornar sócias dela.

Apesar do Nubank ser uma empresa de apenas 8 anos, ele possui clientes no Brasil, México e Colômbia, além de escritórios na Argentina, Estados Unidos e Alemanha. Só no Brasil, já são mais de 40 milhões de clientes.

Ao longo de todo esse tempo o Nubank realizou várias séries de captação de investimento privados e agora chegou o momento de realizar o seu IPO para acelerar ainda mais o crescimento do banco digital.

A bolsa de valores escolhida pelo Nubank foi a bolsa americana NYSE, mais precisamente a bolsa de valores de Nova Iorque. O motivo é claro, a possibilidade de um alcance muito maior, afinal a bolsa de valores de Nova Iorque é considerada a maior do mundo.

E esse inclusive é um dos grandes motivos de algumas empresas como a Corretora XP, a Stone, o PagSeguro, entre outras, terem aberto o seu capital nos Estados Unidos.

O Banco Inter, um dos concorrentes diretos do Nubank já anunciou que irá sair da bolsa brasileira e migrar para a bolsa americana.

Mas além disso o Nubank fará o que é chamado de dupla listagem, ou seja, ele irá emitir ações na bolsa americana e na bolsa brasileira ao mesmo tempo, para isso ele fará aqui uma emissão de BDRs.

O que são BDRs?

BDR nada mais é que um certificado que representa uma ação emitida em outro país e negociado aqui na bolsa de valores brasileira. Ele não é uma ação propriamente dita, mas um título que a representa essa ação.

A ação que a BDR representa, existe de fato lá fora e fica depositada e bloqueada em uma instituição financeira custodiante.

É através das BDRs que torna-se possível comprar ações americanas na bolsa brasileira sem a necessidade de se abrir uma conta em uma corretora fora do país.

Lógico que é importante lembrar, que as BDRs estão sujeitas também a variação do dólar, o que pode sim ser considerado uma ótima forma de diversificar a sua carteira e protegê-la de problemas e crises que possam acontecer no Brasil.

Nu Holdings

A empresa que irá abrir o capital é a Nu Holdings, ela é a empresa mãe que controla o Nubank, a Nu Invest, que a corretora proveniente da aquisição da Easynvest e outras mais subsidiarias que possam vir a surgir no futuro.

E por falar em Nu Invest, ela será a corretora responsável pela distribuição das ações na bolsa de valores brasileira.

O Nubank pretende oferecer cerca de 289 milhões de ações em uma faixa de preço de entre 10 e 11 dólares. A intenção do banco digital é levantar mais de 3 bilhões de dólares em seu IPO.

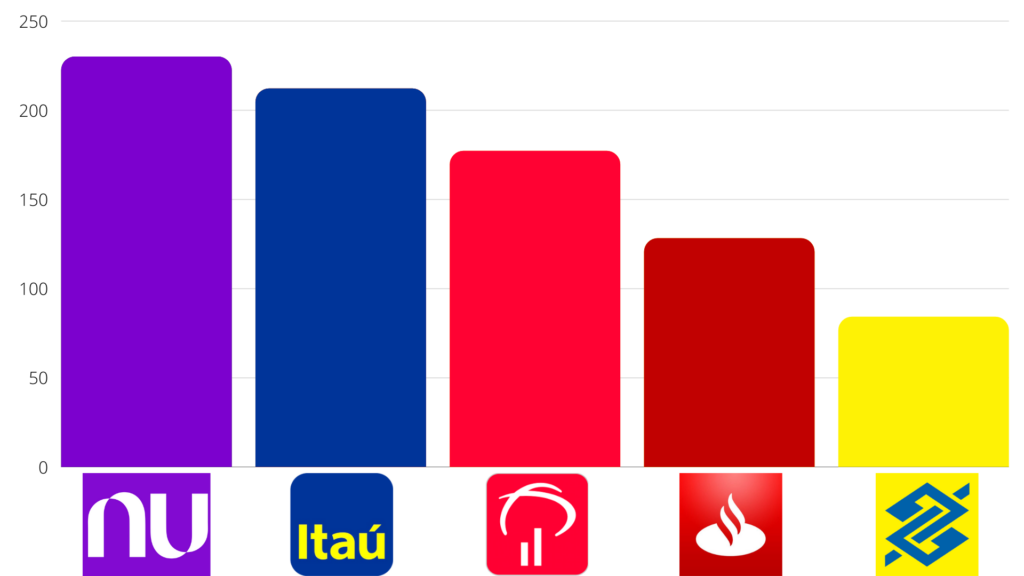

O IPO do Nubank deve ser um dos maiores do ano realizado nos Estados Unidos, se bem-sucedido, o Nubank deve ultrapassar o valor de mercado de 38 bilhões de dólares. Ultrapassando assim o banco Itaú para se tornar o banco mais valioso do Brasil.

Para você ter uma ideia, fala-se que o Nubank possa valer mais de 230 bilhões de reais ao final do seu IPO, o banco Itaú hoje possui um valor de mercado de cerca de 212 bilhões de reais.

Analisando os outros bancos brasileiros, o valor de mercado do Bradesco está na casa dos 177 bilhões de reais, o Santander está na casa dos 128 bilhões e o banco do brasil entorno de 84 bilhões.

Já o seu concorrente direto, o banco Inter, está avaliado em cerca de 36 bilhões de reais.

Agora vamos analisar alguns números do Nubank.

O primeiro semestre de 2021 foi a primeira vez na história que o Nubank apresentou lucro, foram cerca de 76 milhões de reais de lucro obtido pelo banco digital.

Inclusive temos post sobre esse resultado do Nubank aqui no blog: Nubank registra lucro pela primeira vez em sua história!

O que diga-se de passagem, foi bem estratégico dar lucro antes do IPO.

Já a sua receita foi de aproximadamente 4 bilhões, o que representa um saldo de 91% em comparação ao mesmo período do ano passado. Isso considerando somente as operações realizadas no Brasil.

Outro resultado importante da fintech brasileira, foram movimentados 92 bilhões de reais em operações com cartões de crédito, representando assim uma expansão de cerca de 105%.

O motivo do Nubank nunca ter dado lucro até então, é o mesmo de outras fintechs ou mesmo startups do gênero, essas empresas utilizam todo dinheiro captado por meio de investimentos e receitas para focar na sua expansão e captação de novos clientes.

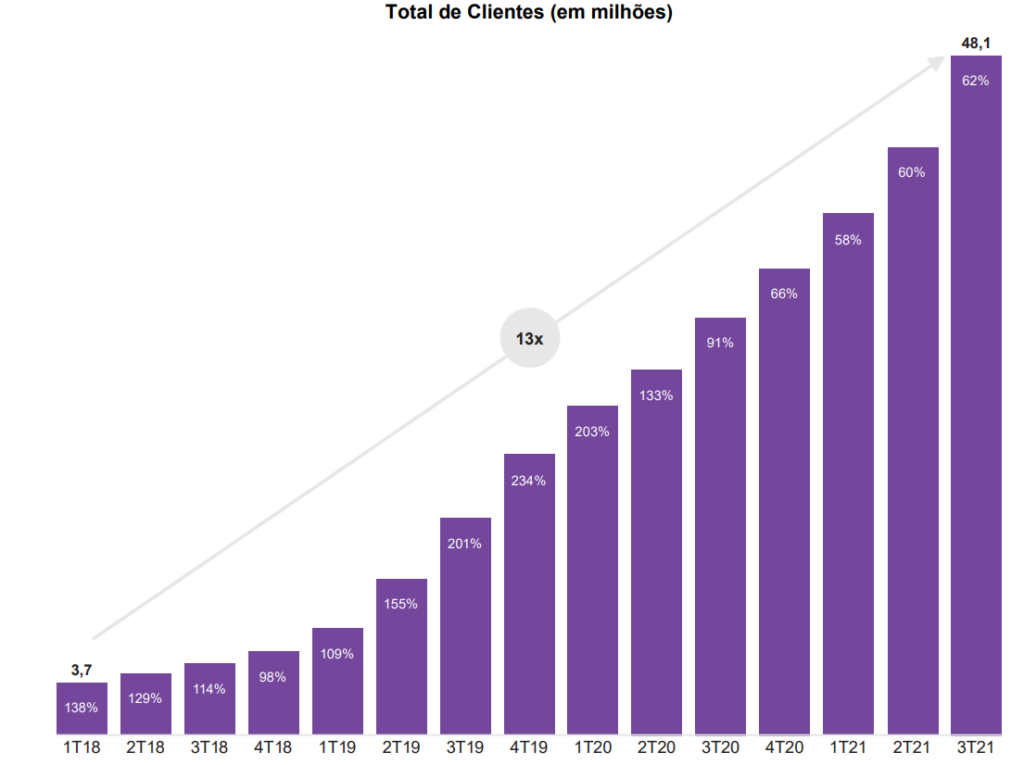

E foi assim que o Nubank conseguiu um crescimento da base de clientes tão rápida, em 30 de setembro de 2018 o banco digital possuía cerca de 5,2 milhões de clientes, já em 30 de setembro de 2021 eram mais de 48 milhões.

Um crescimento de 9 vezes em pouco mais de 3 anos e um crescimento médio anual de 110% (CAGR).

Por falar em clientes, o Nubank distribuirá cerca de 225 milhões de reais em BDRs através do programa NuSócios de forma totalmente gratuita para os seus clientes.

De acordo com o banco digital essa é uma forma de reconhecer o valor de seus clientes.

Caso você queira saber se você tem direito e como fazer para receber a sua BDR, temos post sobre isso aqui no blog: GANHE AÇÕES DO NUBANK! NuSócios você sócio do Nubank! Vale a pena? Como funciona?

Com relação ao lucro do banco, apesar dele ter apresentado lucro no primeiro semestre de 2021, até então ele nunca havia tido um resultado positivo, para você ter uma ideia, o prejuízo líquido do Nubank em 2020 foi de 230 milhões de reais.

Mas comparado a 2019, o prejuízo caiu cerca de 26%, em 2019 o Nubank havia apresentado 312 milhões de reais de prejuízo.

Já a receita do banco vem crescendo rapidamente ano após ano, ou seja, todo o dinheiro que entra no Nubank, seja via receita ou via captação de investidores é todo reinvestido na própria empresa.

Isso até acaba deixando as pessoas um pouco confusas, afinal elas estão acostumadas a ver bancos como Itaú, Santander, Bradesco ou mesmo Banco do Brasil que já estão consolidados e não tem essa necessidade de crescimento.

Pode ser que após o seu IPO, o Nubank passe a apresentar lucro para satisfazer os novos investidores, mas não é exatamente uma necessidade, nada impede do banco digital continuar dando prejuízo por mais tempo até que decida reduzir o seu ritmo de expansão.

A forma de se analisar o Nubank é diferente da forma de se analisar um banco tradicional, o corretor é analisa-lo como uma startup financeira, cujo o crescimento é acelerado e lá na frente se projeta uma monetização de toda essa imensa base de clientes.

É bem verdade que a maioria dos clientes do Nubank são jovens e que vieram para o banco digital justamente por ele não ter taxas, mas esses clientes ao longo do tempo passam a ter mais renda e consumir outros produtos do banco digital.

Por falar em produtos do Nubank, a oferta de novos produtos e serviços acontece tão rápida quanto a sua expansão, se o banco digital começou com apenas um simples cartão sem taxas, hoje ele possuí inúmeros produtos como conta digital, seguro de vida, a Nu Invest que é corretora de valores, empréstimos, pagamentos de contas entre outros serviços.

O que o investidor precisa estar ciente se decidir investir no Nubank, é que ele está virando sócio de uma empresa focada em expansão, é completamente diferente de um banco tradicional já estabelecido no mercado.

A mentalidade que o investidor deve ter com relação ao Nubank é que no longo prazo ele deve dar lucro e até lá estará muito maior do que é hoje.

E o que o Nubank vai fazer com o dinheiro arrecadado no IPO?

O Nubank divulgou em seu prospecto a destinação dos recursos captados, sendo a seguinte divisão: 25% para capital de giro, 25% para despesas operacionais, 25% para despesas de capital e 25 para investimentos e aquisições potenciais.

E quais os riscos de se investir no IPO do Nubank?

Referente ao IPO em si, o risco está nele ser superestimado e o valor da ação cair logo em seguida, lógico que você precisa entrar nele pensando no longo prazo, mas o risco de se pagar mais caro por isso existe, assim como todo IPO.

Agora sobre as ações do Nubank, o risco é o mesmo de qualquer ação, mas novamente eu saliento que você deve compara-lo a empresas de grande crescimento e não aos bancos tradicionais.

Os indicadores do banco digital como por exemplo, preço sob o lucro e preço sob valor patrimonial vão estar bem elevados.

Mas por outro lado se o Nubank conseguir manter esse ritmo de crescimento e aumentar o seu lucro, tem tudo para continuar se valorizando.

Os pontos positivos de se investir no IPO do Nubank

O crescimento enorme do banco digital em pouquíssimo tempo e um potencial gigante pela frente;

Os produtos e serviços do Nubank realmente são fáceis de se usar e descomplicam a vida de seus clientes não exigindo a enorme burocracia dos bancos tradicionais, isso inclusive ajuda a segurar esses clientes dentro do banco e faz com que um cliente passe a consumir outros serviços ao longo da vida;

Além disso o banco vem trabalhando sempre em adicionar mais serviços em sua plataforma, isso aumenta as fontes de receitas do Nubank;

E por fim o programa NuSócios que deve trazer para a corretora Nu Invest uma enorme quantidade de clientes tornando a Nu Invest a maior corretora do brasil em número de clientes da noite para o dia.

Já os pontos negativos de se investir no IPO do Nubank

O principal ponto negativo é que o Nubank veio a dar lucro somente antes de seu IPO, é compreensível o fato dele reinvestir toda a receita que entra, mas o investidor quer saber de lucro, então agora o banco precisará passar a dar lucro para que as ações se mantenham valorizando, isso pode ser um problema.

E outro problema é o risco de se investir em IPO, como a empresa da aquela arrumada na casa antes de realizar o seu IPO, pode ser que os próximos balanços após a sua realização não sejam tão bons, esse é o risco inerente de todo IPO.

Mas vale a pena entrar no IPO? Eu vou entrar?

Olha, essa não é uma indicação, mas o que eu posso dizer é que eu pretendo sim entrar.

O Nubank de uma forma ou de outra e quer você goste ou não mudou o mercado, o seu crescimento é extraordinário e no longo prazo isso deve fazer com que suas ações apresentem uma valorização, mas para isso é claro ele precisa dar lucro.

Eu particularmente gosto da empresa e acredito nela e principalmente no seu crescimento e por esse motivo vou estar entrando no seu IPO.

O que eu recomendo é que você estude muito bem sobre o Nubank e se possível leia o prospecto do IPO que eu vou deixar o link na descrição desse vídeo.

Se caso você acreditar no futuro do Nubank e que ele possa a vir a dar lucro e crescer, pode sim ser uma ótima oportunidade, mas lembre-se, é um IPO e por ter mais esse risco se você decidir investir, não comprometa uma grande porcentagem do seu capital.

GANHE AÇÕES DO NUBANK! NuSócios você sócio do Nubank! Vale a pena? Como funciona?

O Nubank vai dar sem custo algum, suas ações para os seus clientes!

É isso mesmo que você ouviu, o Nubank anunciou finalmente a realização do seu IPO na bolsa de valores e com ele o programa NuSócios que estará disponibilizando para os seus clientes a possibilidade de virarem seus sócios, sem custo algum.

Mas o que você deve fazer para receber esse presente do Nubank? E como saber se você é elegível para ele?

Antes de mais nada, esse vídeo não é de forma alguma uma indicação de investimento, ele possui apenas o caráter educacional para que você possa analisar e tomar as suas próprias decisões do que fazer com o seu dinheiro!

A muito tempo era aguardado o IPO do Nubank, que é quando uma empresa abre seu capital na bolsa de valores, mas sobre o IPO em si, como ele irá funcionar e se vale a pena ou não eu vou explicar melhor no próximo post do blog.

Porque nesse post vamos nos focar no programa NuSócios.

Ele nada mais é que um programa que irá dar ações do Nubank para os clientes do banco digital.

Segundo o próprio Nubank, é uma forma de “reconhecer e valorizar o papel essencial de seus clientes na construção de sua história”.

O objetivo do NuSócios é beneficiar os clientes do banco digital que ajudaram no crescimento da empresa e ao mesmo tempo torna-los sócios do Nubank para assim se beneficiarem do crescimento futuro da empresa.

Afinal uma ação é um pedacinho de uma empresa, se você tem apenas uma ação que seja, isso já significa que você é sócio dessa empresa.

Explicando melhor, não serão exatamente ações que os clientes do Nubank irão receber, mas sim BDRs. Como o Nubank fará a sua abertura de capital na bolsa de valores americana, mais precisamente na NYSE que é a bolsa de valores de Nova Iorque, para um brasileiro ter acesso a essas ações inicialmente seria possível somente se ele tivesse conta em uma corretora no exterior.

Mas o Nubank resolveu fazer algo chamado de dupla listagem, sendo assim ele disponibilizará BDRs na bolsa brasileira, a B3.

O que são BDRs?

BDR nada mais é que um certificado que representa uma ação emitida em outro país e negociado aqui na bolsa de valores brasileira. Ele não é uma ação propriamente dita, mas um título que a representa essa ação.

A ação que a BDR representa, existe de fato lá fora e fica depositada e bloqueada em uma instituição financeira custodiante.

A BDR é uma forma do investidor brasileiro investir em ações de empresas estrangeiras sem precisar ter conta em corretoras fora do país, tornando mais simples a operação.

Ela assim como uma ação dá direito a dividendos e você pode negocia-la comprando e vendendo na bolsa de valores normalmente.

Um ponto importante de se falar sobre as BDRs, como você está investindo em uma empresa listada no exterior, além da variação do valor da ação, você também estará sujeito a variação do câmbio.

Ou seja, se o valor da ação permanecer o mesmo, mas o dólar subir, você ganhará essa oscilação e se ele cair, você perderá.

Isso faz das BDRs uma ótima ferramenta de diversificação, afinal você estará dolarizando parte de seu patrimônio e se protegendo de possíveis crises no Brasil, que possam fazer o real se desvalorizar.

Outro ponto importante sobre as BDRs é o fato delas poderem representar uma fração de uma ação, no caso das BDRs do Nubank, a expectativa é que elas representem 1/6 de uma ação ordinária classe A da Nu Holdings.

A Nu Holding

É a empresa mãe que controla as sedes do Nubank pelo mundo, a Nu Invest e futuras subsidiarias que possam vir a surgir.

O Nubank destinará entre 185 a 225 milhões de reais para a distribuição de BDRs para os seus clientes. Cada cliente que estiver elegível e lógico, aceitar, irá receber 1 BDR. É previsto que cada BDR tenha seu valor inicial por volta de 9 reais e 80 centavos.

Essas BDRs distribuídas pelo NuBank para os seus clientes, só poderão serem negociadas após o prazo de 12 meses. Ou seja, se você receber a sua BDR, você só poderá vende-la se caso desejar, após o termino desses 12 meses de prazo.

Até lá a sua BDR irá acompanhar a variação de mercado normal que uma ação sofre. Então ao término do prazo a sua BDR pode ter se valorizado ou desvalorizado.

Lógico que com apenas 1 BDR ninguém ficará rico, mas para ser sincero uma campanha como essa do NuSócios que irá distribuir ações para todos os clientes é a primeira vez que eu vejo no mercado.

Esse movimento por parte do Nubank tem uma série de implicações, ele estreita ainda mais o relacionamento com seus clientes, afinal eles passam a se tornar sócios da empresa, mesmo que com uma pequena parte dela.

E se parte desses clientes passarem a ter mentalidade de sócio da empresa, possivelmente passaram a indicar ainda mais a empresa e consumir mais os seus produtos e serviços. Esse movimento pode ajudar a expandir ainda mais o número de clientes do Nubank.

Mas o principal benefício que eu vejo do programa NuSócios é a imensa inclusão de pessoas que ainda não investem na bolsa de valores, veja, atualmente temos cerca de 4 milhões de investidores na bolsa de valores. O Nubank possui mais de 40 milhões de clientes no Brasil, digamos que metade deles seja elegível a ganhar uma BDR do banco digital, seria nada menos que mais 20 milhões de pessoas na bolsa de valores, considerando logicamente que esses 20 milhões ainda não invistam em bolsa.

Isso multiplicaria e muito o número de brasileiros na bolsa de valores, é uma forma de incluir essas pessoas e incentiva-las a conhecer e entender como funciona a renda variável, o que é uma ação, como comprar e vender uma ação e os benefícios dos dividendos.

Provavelmente parte desses clientes passaram a se interessar por produtos de renda variável e irão investir em mais ações de outras empresas, isso acabará incentivando e fomentando todo o mercado.

O brasileiro sempre foi muito distante da bolsa de valores, muitos acreditam ainda que bolsa é só para quem tem muito dinheiro, o que não é verdade. Com o NuSócios, o Nubank pretende desmitificar a bolsa e as ações em si, assim como fez com os serviços financeiros e seu cartão de crédito.

E o Nubank também sai ganhando com o programa NuSócios, a pouco tempo atrás o Nubank adquiriu a corretora de valores Easynvest que veio a se torar a Nu Invest. Com a distribuição das BDRs acarretaria em uma enorme atração dos clientes do banco para o a sua corretora.

Possivelmente boa parte dos clientes que vierem para a Nu Invest por conta do programa NuSócios acabaram investindo em outros produtos de investimento da corretora gerando assim um salto nas receitas do Nubank.

Do meu ponto de vista, essa foi uma grande jogada, o Nubank atraíra de uma só vez milhões de pessoas para a bolsa de valores e por consequência para a sua corretora. Para quem é cliente do banco digital não deixar de ser bom e para o Nubank é ótimo.

Se uma BDR for entorno dos 9 reais e 80 centavos conforme é o esperado, isso dá um CAC, que é o custo de aquisição de cliente, para a Nu Invest muito baixo.

Mas afinal quem terá direito a receber uma BDR do NuBank?

Para receber a sua BDR do Nubank através do programa NuSócios é preciso ser um cliente ativo, ter uma conta no Nubank que não esteja bloqueada para transações, não estar inadimplente com o banco digital por mais de 8 dias corridos e ter realizado ou recebido pelo menos uma operação em qualquer produto do Nubank nos últimos 30 dias antes de aderir ao programa do NuSócios.

Como aderir ao NuSócios?

É importante dizer que existe um limite de clientes que poderão ter acesso a esse benefício e será por ordem de confirmação de adesão do programa NuSócios.

Vale a pena aderir ao programa NuSócios e receber a minha BDR?

Ao meu ver vale a pena, 1 BDR por mais que ela se valorize nesse período dos 12 meses, não irá te deixar rico, mas não deixa de ser um benefício. Agora se você acredita na empresa e após estudar muito os seus fundamentos acreditar no potencial dela, nada impede que após o seu IPO você adquirir outras BDRs do Nubank na bolsa de valores.

O mais importante no programa NuSócios é a entrada de milhões de pessoas no mundo dos investimentos e principalmente na bolsa de valores. No Brasil menos de 3% da população investe na bolsa, para você ter uma ideia, nos estados unidos esse número é superior a 65%.

O Nubank tem a capacidade de simplificar produtos financeiros e acredito que através do NuSócios ele estará fazendo o mesmo com a bolsa de valores.

Para o Nubank o benefício é a entrada massiva de seus clientes em sua corretora de valores a um baixíssimo custo e com um potencial enorme desses clientes virem a investir em outros produtos.

NUBANK AGORA COM TRANSFERÊNCIA INTERNACIONAL! PARCERIA NUBANK E REMESSA ONLINE

Nubank registra lucro pela primeira vez em sua história!

Warren Buffett investe meio bilhão de dólares no Nubank

Invista pelo NUBANK com apenas 1 real! Conheça os novos fundos de investimento do NUBANK!

OPEN BANKING: Tudo sobre o Open Banking, a revolução do sistema bancário e financeiro

Assim como foi com o PIX, os bancos já estão fazendo propaganda sobre o open banking.

Mas afinal o que é o Open Banking, o que muda na prática para você?

O que é open banking?

Como o próprio nome já diz, open banking seria um banco aberto ou sistema bancário aberto. Ele é um projeto do banco central que visa o compartilhamento dos dados cadastrais e histórico financeiro entre as instituições financeiras.

Permitindo assim que o consumidor tenha mais liberdade de escolha entre bancos, financeiras e corretoras.

Em outras palavras é um sistema que permite que as instituições financeiras troquem dados de seus clientes entre si.

E nesse momento você deve estar pensando “Meu Deus, eu não quero que compartilhe os meus dados”.

Calma, antes de mais nada é preciso dizer que esse compartilhamento só vai acontecer com o seu consentimento e exatamente por isso que os bancos devem começar a fazer campanhas de marketing, assim como aconteceu com o PIX.

É importante dizer também que o sistema é totalmente seguro, como já acontece com os dados das operações bancárias.

No Reino Unido por exemplo, o open banking já é uma realidade, já os Estados Unidos, Austrália, Japão, União Europeia e Hong-Kong estão estudando como implementar esse sistema.

Para você entender o open banking na pratica, imagine a seguinte situação, você possui conta a vários anos em um determinado banco A.

Esse banco possui todo o seu histórico de pagamentos de contas, recebimentos, empréstimos e financiamentos. E ao longo dos anos, por esse bom relacionamento, o banco foi fornecendo alguns benefícios como taxas mais baixas ou mesmo aumento do seu limite.

Digamos que você queira sair desse banco e migrar para o banco B, até então para esse novo banco você seria um novo cliente iniciando o seu histórico do zero e por esse fato, provavelmente não teria nenhum benefício.

Basicamente o banco A era o dono dos seus dados. A ideia do open banking é que você passe a ser o proprietário dos seus dados e possa levar eles consigo para outras instituições, sem ter que começar um relacionamento do zero.

Mas isso não servirá somente para abertura de contas, voltemos ao nosso exemplo. Você continua sendo cliente do banco A e quer financiar um carro, porém gostaria de saber qual a taxa no banco B para o seu perfil e histórico.

O banco B solicita o seu histórico para o banco A onde você possui conta e autorizou o compartilhamento de dados.

Munido do seu histórico, o banco B consegue fornecer uma taxa mais baixa para você e sem a necessidade de abertura de conta nele.

Como essa integração é bastante complexa, o banco central dividiu a sua implantação em 4 fases.

A Fase 1:

Começou no dia primeiro de fevereiro, com as instituições disponibilizando ao público informações sobre seus canais de atendimento e características de seus produtos e serviços.

Nessa fase não é compartilhado nenhum dado ainda.

A Fase 2:

Começa no dia 15 de julho. Nessa fase os clientes poderão compartilhar os seus dados cadastrais, informações sobre transações de suas contas, cartões de crédito e produtos contratados.

Essa fase podemos dizer que é o início do open banking na pratica, os clientes que aderirem, já poderão usufruir dos benefícios do open banking.

A Fase 3:

Começa no dia 30 de agosto. Nessa fase além dos dados já compartilhados na fase 2, passarão a ser compartilhados também os dados de transações de pagamento.

E a fase 4:

Começa no dia 15 de dezembro, nela os clientes poderão compartilhar as suas informações de operações de câmbio, investimentos, seguros e previdência complementar.

Mas o open banking é seguro?

Como eu já disse anteriormente, esse compartilhamento de informação só irá ocorrer com a sua autorização.

E essa autorização tem uma validade de 12 meses, ou seja, a cada 12 meses você deve renova-la se quiser continuar compartilhando os seus dados.

Já em matéria de segurança de sistema, o open banking usará a mesma tecnologia que já é empregada na comunicação das transações bancárias. Inclusive toda a comunicação do sistema é regulamentada pelo banco central.

Quais as vantagens do open banking?

O open banking trará inúmeras vantagens para o consumidor, como:

Maior liberdade e autonomia:

Com o cliente sendo o dono dos seus dados, o processo de troca de conta ou mesmo só a contratação de algum serviço, como um financiamento em outra instituição, passa a ser menos burocrático e mais rápido, afinal os seus dados cadastrais são enviados de uma instituição para a outra, podendo até eliminar a necessidade de envio de documentos.

Essa agilidade do processo aumenta o leque de opções que o consumidor passa a ter no momento da contratação de algum serviço.

Além disso será muito fácil para o consumidor poder aproveitar o melhor de cada intuição, podendo ter uma conta corrente em um banco, um empréstimo em outro e um seguro em um terceiro.

Aumento da concorrência:

Com a possibilidade do acesso aos seus dados por outras instituições, elas por sua vez poderão oferecer melhores taxas e maiores benefícios, gerando um aumento da concorrência no setor e por sua vez reduzindo diretamente os custos para o consumidor.

Acesso unificado:

Outra vantagem do compartilhamento dos dados é possibilidade de se poder acessar em um único aplicativo os dados de todas as instituições que você é cliente.

Por exemplo, digamos que você tenha investimentos em mais de uma corretora, será possível ver em um único aplicativo todos os seus investimentos, eu sei que até existem alguns aplicativos que fazem integração com algumas corretoras, mas agora essa integração será com todas.

Redução dos custos:

Não é só o cliente que sai ganhando com a diminuição da burocracia, os bancos também terão uma grande diminuição dos seus com ela e por sua vez parte dessa redução deve ser repassada para os seus clientes.

E o que os bancos ganham com isso?

Não é só o consumidor que sai ganhando com o open banking, os bancos serão beneficiados principalmente com a possibilidade de conquistar novos clientes, afinal com o acesso aos seus dados eles poderão oferecer produtos mais agressivos atraindo assim novos clientes para a sua base.

Resumindo:

O open banking já é uma realidade, ainda nesse ano todas as suas fases estarão implantadas, agora você não é obrigado a aderir a ele de imediato, se você ficar com um pé atrás, não tem problema, você pode aguardar e só aceitar o compartilhamento dos seus dados quando estiver totalmente confortável com isso.

O importante é você entender as suas vantagens e benefícios e ter o máximo de cuidado ao aceitar o compartilhamento dos seus dados, conheça muito bem as instituições que você libera esse compartilhamento e as que você estará contratando novos serviços.

Nubank recebe autorização do BC para vender ações

Nova empresa do NuBank poderá vender ações, debêntures e commodities

A Nu Distribuidora e Títulos e Valores Mobiliários (Nu DTVM), que é o braço de investimentos do NuBank, acaba de receber autorização do Banco Central do Brasil (Bacen) para dar início a suas operações. A decisão foi publicada no dia 23 de dezembro de 2020 em Diário Oficial da União (DOU).

A sede da empresa ficará em São Paulo, no mesmo endereço ocupado pela sede do NuBank (Nu Pagamentos S.A.) e terá capital social de 2 milhões de reais. O seu controlar será o mesmo controlador e fundador do NuBank, David Vélez Osorno.

Em janeiro de 2020 o NuBank tinha dado o primeiro passo em direção ao setor de investimentos, quando criou a sua gestora e se filiou à Associação Brasileira das Entidades de Mercados Financeiros e de Capitais (Anbima).

A gestora, até então controlava somente o caixa do próprio grupo NUBank, buscando uma maior eficiência.

Esse é mais um movimento realizado pelo NuBank, buscando entrar no mundo dos investimentos. Um setor que está aquecido com a entrada de novas corretoras, bancos digitais e fintechs.

Esse movimento ocorre devido sobretudo a queda da taxa básica de juros (taxa Selic), que estimulou os investidores a procurarem opções com rendimentos superiores ao da renda fixa.

Se 2019, encerrou o ano com pouco mais de 1.6 milhões de investidores pessoa física na bolsa de valores, 2020 caminha para encerrar com mais de 3.2 milhões.

E não são somente os investidores que estão correndo para a bolsa de valores, o número de empresas buscando realizar IPO (Initial Public Offering) tem aumentado de exponencialmente.

Além disso o NuBank já havia anunciado a compra da corretora Easynvest. A operação foi autorizada pelo Conselho Administrativo de Defesa Econômica) em outubro desse ano.

Caso você queira saber mais a respeito sobre essa transação entre NuBank e Easynvest, confira o nosso post: Nubank compra Easynvest! E agora?

Rico ZERA taxa de corretagem e XP Reduz em 75%

A pouco tempo atrás a Toro investimentos zerou a taxa de corretagem para todos os seus produtos.

Aí veio o banco digital Nubank, conhecido por não ter taxas, e anunciou a aquisição da corretora de valores Easynvest.

Por fim a Rico investimentos anunciou que irá zerar as taxas de corretagens para ações e a XP, por sua vez, irá reduzir a taxa em cerca de 75%.

No que isso vai resultar para os investidores?

Começando pela Rico, esse movimento de redução de taxas já havia sido iniciado em junho de 2020, quando reduziu em 75% o valor da taxa de corretagem. Agora esse valor foi reduzido para 0, mas apenas para ações de lote padrão e fracionário. Opções por exemplo continuam tendo taxas.

Lembrando que a taxa para lote padrão na rico anteriormente era de R$ 7,50 e para o lote fracionário o valor era de R$ 1,90, já para os fundos imobiliários a taxa já era zero.

Segundo Laio Santos, CEO da Rico, este movimento foi feito ouvindo os clientes da corretora, que já pediam por taxa zero para ações. Com a redução a Rico acredita que no longo prazo isso ajudará na atração de novos clientes e na fidelização dos que já estão operando.

Já a XP Investimentos, uma das maiores corretoras do Brasil, anunciou que fará uma redução de aproximadamente 75% da taxa de corretagem. O valor que antes era de R$ 18,90 por ordem passou a ser de R$ 4,90 para operações comuns e R$ 2,90 para day trade.

Esse corte de taxas é valido para operações feitas pelo próprio cliente diretamente no home broker, sem que haja a assessoria de um agente autônomo.

Para Gabriel Leal (sócio e diretor comercial da XP Inc), a redução e zeragem de taxa são uma tendência global em todos os países que possuem uma maior cultura em investimentos em ações, ele defende que o movimento tem potencial transformador no setor e espera uma aceleração em relação à competitividade do mercado.

Essa disputa de corte de taxas que vem se acirrando e beneficia diretamente o investidor, a corretagem sempre foi alta no Brasil, o que era um fator impeditivo para o pequeno investidor, mas agora esse movimento acaba democratizando o mercado para todos. Além disso deve fazer com que outras corretoras também tomem o mesmo caminho.

Lembrando que a corretora Clear Investimentos, outra corretora que também faz parte do grupo da XP, já pratica taxa zero desde meados de 2018.

A redução da taxa da renda fixa (Selic) já vinha atraindo uma grande quantidade de investidores pessoa física para o mercado, isso aliado ao corte das taxas de corretagem deve atrair ainda mais investidores. E é justamente esses novos investidores que as corretoras estão mirando com esse movimento.

Vale a pena eu trocar de corretora por uma que tenha taxa zero?

O preço da taxa não deve ser o único fator a ser levado em consideração ao se escolher uma corretora para se investir. O investidor deve levar em conta alguns itens como:

- A usabilidade da plataforma: o investidor precisa analisar se ele se adapta bem e acha de fácil utilização os sistemas e plataformas da corretora, sejam eles através do computador e/ou smartphone;

- A segurança da corretora em si: se o sistema oferece meios e dispositivos que protegem a sua conta, os seus dados e o seu acesso, tendo em vista que o acesso ao seu patrimônio vai estar lá dentro.

- Os produtos oferecidos por ela: cada corretora tem uma gama diferente de produtos disponíveis para o investidor que deseja não somente investir em bolsa de valores, como investir também em fundos de investimentos, títulos de renda fixa, COE, entre outros.

- O atendimento oferecido: é muito importante que quando o investidor enfrentar dúvidas e problemas ele tenha um bom e rápido atendimento disponível para resolve-los.

- Assessoria: Algumas corretoras oferecem assessoria especializada que lhe auxilia na montagem e planejamento da sua carteira de investimentos, além disso a assessoria realiza o acompanhamento constante do desempenho da carteira fazendo correções e mudanças de estratégia de acordo com o cenário da economia.

Esses são alguns dos fatores que o investidor precisa ficar atendo antes de ir trocando de corretora apenas pesando na taxa, agora se os requisitos do investidor são atendidos vale realmente aproveitar esse desconto. Afinal toda redução de taxa é muito bem vinda!

Sendo assim quem ganha é o investidor que agora tem mais opções com taxa zero, muito provavelmente que outras corretoras seguiram pelo mesmo caminho o que trará ainda mais investidores para o mercado.

E se caso você queira saber mais sobre o que é bolsa de valores e como ela funciona confere o post que eu fiz falando tudo sobre a bolsa de valores:

Bolsa de valores: O que é e como funciona

Ou ainda se caso você queira saber mais a respeito sobre a compra da corretora de valores Easynvest pelo banco digital NuBank, confere no link abaixo:

Conteúdos gratuitos? Inscreva-se!

Últimas Postagens

- Onde investir em 2022 – Melhores investimentos para 2022

- O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

- PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

- MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

- IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK

Categorias

- Ações (12)

- Bolsa de valores (4)

- Criptomoedas (1)

- Design (1)

- Digital (1)

- Economia (2)

- Educação Financeira (4)

- Finanças (12)

- Fundos Imobiliários (7)

- Investimentos (11)

- Negócios (5)

- News (1)

- Renda Fixa (1)

- Sem categoria (1)

- Space (4)

- Spice (5)

- Travel (3)

- Wordpress (1)

Recent Posts

- Onde investir em 2022 – Melhores investimentos para 2022

- O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

- PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

- MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

- IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK