Onde investir em 2022 – Melhores investimentos para 2022

O ano de 2022 está apenas começando e esse ano promete ser repleto de caos e instabilidade.

Afinal se a esperança era que a pandemia estivesse controlada até final de 2021, ela vem demonstrando um novo aumento dos casos no mundo todo, graças as novas variantes que surgiram.

O mundo e principalmente o Brasil vem sofrendo com a forte alta da inflação que afeta principalmente as commodities.

Ainda temos crise nas cadeias produtivas, crise no setor de chips e semicondutores, crise energética, crise hídrica, entre outras.

E o principal evento que deve gerar instabilidade aqui no brasil, é claro, a copa do mundo! Zoeira, são as eleições presidenciais mesmo.

Em meio a todo esse caos o que o investidor deve estar se perguntando é: E agora onde investir em 2022?

Cenário Econômico

Como você deve ter percebido o ano de 2022 promete ser um verdadeiro caos no mundo todo e em especial aqui no Brasil.

O tão esperado fim da pandemia ainda é uma dúvida, o que põem os mercados globais em sinal de atenção. Depois de tudo que o mundo passou durante 2020 e 2021, nenhum país quer voltar a fechar a sua economia, mas isso pode acontecer caso a situação piore.

A inflação é outro problema global, o motivo de tanta alta nos preços foi devido principalmente a combinação de 2 fatores.

O primeiro foi o fechamento parcial ou total do que não era essencial pelo mundo todo, isso gerou uma escassez principalmente de itens de matéria prima que acabaram por bagunçar as cadeias de produção.

Isso inclusive gerou a crise dos chips que vem afetando fortemente o setor de veículos, além de é claro, o próprio setor de eletrônicos como um todo.

E o segundo motivo é os auxílios pagos durante esse mesmo período de fechamento por vários países pelo mundo.

Essa grande distribuição de dinheiro ao mesmo tempo que havia escassez de produtos foi a combinação perfeita para iniciar um forte movimento de inflação que deve perdurar por um bom tempo.

No Brasil, a inflação é ainda mais acentuada devido a nossa insegurança política e fiscal, isso sem contar que as tão esperadas reformas tributária e administrativa não aconteceram.

Esses problemas fizeram com que o real se desvalorizasse e muito, fazendo com que os produtos que possuem preço em dólar explodissem o seu valor.

Inclusive temos um post aqui no blog explicando porque a gasolina está tão cara: POR QUE A GASOLINA ESTÁ CARA? DE QUEM É A CULPA? QUANDO A GASOLINA VAI BAIXAR DE PREÇO?

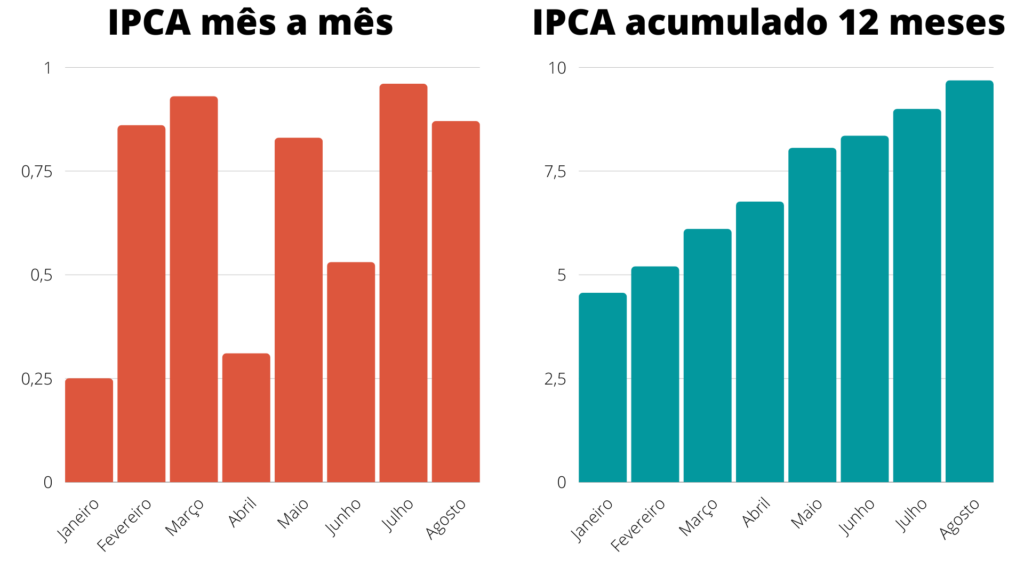

A inflação no Brasil deixou o teto da meta do banco central para traz comendo poeira. A meta do BC era de 3,75% para 2021 com teto máximo de 5,25%. E 2021 encerrou com uma inflação de 10,71%.

Para controlar a inflação a arma que o banco central utiliza é a taxa de juros, a Selic, hoje ela encontra-se na casa dos 9,25%. Para 2022 é esperado que a Selic continue subindo até que a inflação inicie um movimento de desaceleração.

No Brasil, 2022 é ano de eleições presidenciais. Esse é um evento que traz muita volatilidade e incertezas para o mercado. Ou seja, bolsa de valores e dólar vão oscilar e muito durante o ano todo.

Mas vamos ao que interessa, onde investir em 2022.

É importante dizer que essa não é uma indicação de investimento e muito menos uma previsão do que vai acontecer com a economia. O que eu vou te falar é um palpite meu do que pode acontecer e quais serão as possíveis oportunidades.

Vamos começar falando em renda fixa:

Com uma inflação de 2 dígitos e uma Selic indo para o mesmo rumo, é claro que passamos a ter oportunidades em renda fixa.

Tanto a Selic quanto a inflação devem ficar todo o ano de 2022 nas alturas e com isso passam a aparecer ativos de renda fixa, sejam eles, o próprio tesouro direto ou mesmo CDBs, LCIs, LCAs, CRIs, CRAS e assim por diante, apresentando retornos como IPCA + 7% ou então ativos pré-fixados com retornos de 14, 15, 16% do CDI ou até mesmo mais do que isso.

Eu não vou me aprofundar muito em quais valem a pena ou não, até porque temos um post sobre isso aqui no blog: SELIC SUBIU! É HORA DE INVESTIR EM RENDA FIXA? Pré ou Pós Fixado? IPCA ou CDI?

Essas oportunidades em renda fixa devem perdurar pelo ano todo.

Agora vamos falar de bolsa de valores.

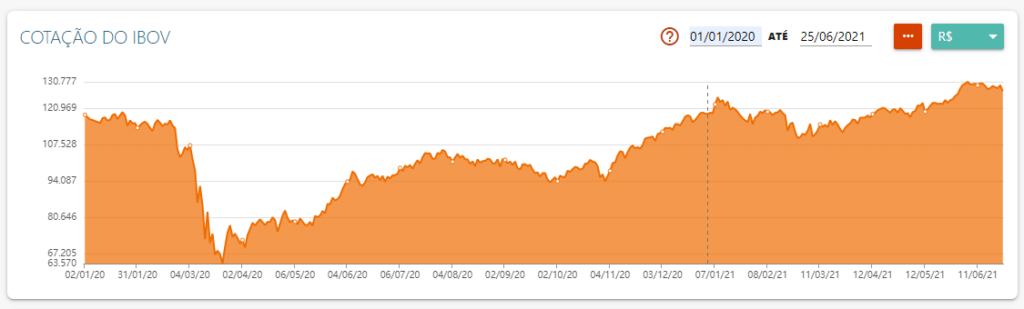

Com a renda fixa em alta, muitos investidores partem para ela, trocando a bolsa de valores para correr menos risco.

Por outro lado, esse movimento pode gerar oportunidades, afinal temos muitas ações descontadas, isso seria um movimento chamado anticíclico. Enquanto todos fogem para a renda fixa você pode decidir aproveitar a queda nas ações para justamente investir aproveitando essa queda dos preços.

Em algum momento esse movimento deve ser inverter, a Selic deve começar a reduzir e por sua vez a bolsa voltar a subir, lógico que isso não vai ser da noite para o dia, é bem provável que só aconteça em meados de 2023 em diante.

Agora temos um fator importante, se a arma do banco central no Brasil é subir a taxa de juros, nos Estados Unidos acontece a mesma coisa, o banco central de lá vem sinalizando que deve subir a taxa de juros americana.

No momento que isso ocorrer, muitos investidores devem tirar parte do seu dinheiro da bolsa brasileira para investir na economia mais segura do mundo. Por sua vez esse movimento deve trazer novas quedas para a bolsa brasileira.

Levando isso em conta, uma reserva de oportunidade, ou seja, uma parte do seu dinheiro que você deixa separada em investimentos com liquidez imediata, é muito útil para aproveitar possíveis oportunidades que possam aparecer.

Agora em se tratando de fundos imobiliários.

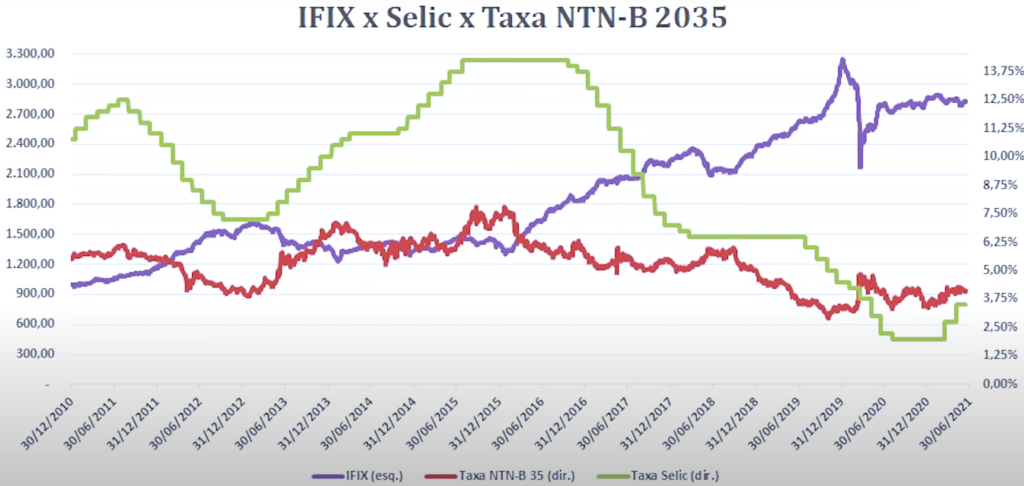

O aumento da taxa Selic não faz somente os investidores de ações partirem para a renda fixa, mas também impacta diretamente os fundos imobiliários, os investidores preferem garantir maiores ganhos com menor risco em renda fixa do que ficar em alguns fundos imobiliários.

E assim como no caso das ações, isso acaba gerando oportunidades, temos vários fundos imobiliários com o valor de suas cotas abaixo do valor patrimonial. O que dá ao investidor não somente o retorno dos proventos, mas a chance de ganhar na valorização dessas cotas.

Um destaque aqui são os fundos imobiliários de papel, temos vários fundos imobiliários pagando mais do que a taxa Selic e com a vantagem de serem isentos de imposto de renda.

E se no Brasil deve ser todo esse caos em 2022, não podemos deixar de falar dos…

Investimentos Internacionais

A bolsa americana não para de subir.

Lógico aqui é importante ressaltar, se os juros dos Estados Unidos subir, isso também deve fazer a bolsa de valores por lá apresentar uma queda, gerando assim oportunidades em ações que já estavam com seus preços muito elevados.

Outra forma de se investir com uma certa proteção cambial é comprar ações de empresas que se beneficiam de um dólar mais alto, de modo geral são empresas exportadoras de commodities como minério, petróleo, soja e assim por diante.

E por fim, mas não menos importantes, temos as criptomoedas.

Mesmo tão polemicas, as criptomoedas vem ganhando cada vez mais espaço, eu acredito que isso seja uma tendência que deve continuar durante 2022.

O bitcoin já é tratado por muitos como reserva de valor, substituindo o lugar que até então era do ouro.

Jogos baseados em critomoedas vem surgindo a cada dia, mas esses ainda precisam se provar no tempo, assim como as NFTs e o próprio metaverso que por enquanto não se sabe ao certo se é apenas um movimento especulativo ou algo que veio para ficar.

Dito tudo isso, mesmo o ano de 2022 apresentando tantas incertezas, ainda assim existem oportunidades no mercado.

É difícil prever como esse ano irá acabar, mas o ponto talvez de maior atenção que o investidor deve ter é sempre manter a diversificação.

Não é porque a bolsa está barata que você vai investir todo o seu capital em ações, lembre-se que o mais importante é diversificar e manter a disciplina de se investir todos os meses.

Mas agora eu quero saber a sua opinião, quais investimentos você acha que irão bombar no ano de 2022? Você acha que esse será o ano das criptomoedas?

O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

Você sabe o que é IPO?

De tempos em tempos sempre tem uma notícia que alguma empresa está fazendo o seu IPO, mas você sabe realmente o que é um IPO?

E o mais importante, você sabia que dá para ganhar dinheiro com isso?

Afinal, o que é IPO?

IPO (initial public offering) nada mais é que uma sigla que trazendo para o português seria Oferta Pública Inicial.

Como o próprio nome já diz, IPO consiste basicamente na primeira vez em que uma empresa abre o capital na bolsa de valores, vendendo uma fatia dela para os investidores e passando a ser listada.

Por isso que muitas vezes você deve ter ouvido falar que determinada empresa abriu o capital na bolsa de valores, nesse caso ela realizou um IPO.

Quando uma empresa realiza o seu IPO ela está vendendo um pedaço dela para investidores interessados. Esse pedaço é dividido em várias pequenas partes, o nome de cada uma dessas partes é ação.

Ou seja, uma ação é uma fração, um pedacinho de uma empresa.

Quando um investidor compra uma ação ele passa a ser acionista dessa empresa, isso significa dizer que agora ele é sócio dela, mesmo que seja com apenas uma ação, ainda assim o investidor tornou-se sócio dessa empresa.

Mas por que uma empresa realiza o IPO?

A principal motivação para a empresa realizar o seu IPO é financeira, quando uma empresa precisa de dinheiro para financiar a sua expansão ou mesmo algum projeto, ela tem algumas opções para isso.

Ela poderia por exemplo, recorrer a um empréstimo com algum banco pagando em troca juros para ele.

Agora outra opção seria a empresa captar esse dinheiro dando em troca um pedaço do seu negócio através do IPO.

É uma forma barata de se conseguir capital e com o bônus de não precisar necessariamente devolve-lo, afinal a empresa está vendendo parte do seu negócio e muitas vezes por um valor bem acima do que ele vale naquele momento.

Quais as vantagens do IPO para a empresa?

O ponto principal, é a captação de muito dinheiro de forma barata, geralmente as empresas captam milhões ou até mesmo bilhões de reais em seus IPOs. Esse dinheiro entra diretamente na empresa para financiar a sua expansão e fortalecer o seu negócio.

É claro que não é qualquer empresa que sai abrindo o seu capital na bolsa de valores através de um IPO. Para isso a empresa precisa estar em um nível elevado de gestão e governança, ter credibilidade e transparência e passar por auditorias periodicamente.

Agora em contrapartida, isso dá uma espécie de selo de qualidade para aquela empresa, o que ajuda a atrair ainda mais investidores, melhores taxas de financiamento e ampliar ainda mais os seus negócios.

De modo geral as pessoas vêm com outros olhos uma empresa que esteja listada na bolsa de valores. Isso faz a empresa atingir um outro patamar de credibilidade.

Com as ações sendo negociadas na bolsa de valores, o mercado passa a ditar o preço da empresa, quanto maior a procura por aquelas ações, mais elas sobem, quanto menor, mais elas caem.

Essa valorização das ações traz outro benefício para a empresa, ela pode fazer novas emissões repartindo mais um pedaço de seu negócio e conseguindo ainda mais capital do que em seu IPO.

Quais as desvantagens para a empresa?

Como nem tudo são flores, existem muitas empresas que acabam sendo castigadas pelo mercado, é claro que isso ocorre devido sobretudo a não apresentarem bons resultados, isso acaba gerando uma desvalorização de suas ações que pode ficar abaixo inclusive do valor do seu IPO.

Para a empresa ser negociada em bolsa, existe todo um custo de gestão, auditorias e talvez o pior deles que é o custo de transparência.

Uma empresa listada em bolsa de valores precisa obrigatoriamente publicar tudo que acontece com ela, seus balanças, relatórios financeiros e até mesmo qualquer movimentação que possa interferir no rumo da empresa ou no valor de suas ações por meio dos famosos fatos relevantes.

Além do custo financeiro com toda essa burocracia, todo mundo, inclusive seus concorrentes passam a saber como está a empresa, isso pode ser considerado até uma certa desvantagem.

Agora um ponto importante de ser lembrado, o lucro gerado por essa empresa, pode ser reinvestido nela, distribuído parte dele ou mesmo distribuído a sua totalidade entre os sócios, isso inclui os seus acionistas.

Outro ponto importante é o fato que após o IPO, não entra mais capital na empresa a não ser que ela realize uma nova emissão de ações.

Ou seja, o IPO é o momento que a empresa vende suas ações para os investidores, isso é chamado de oferta primária, após a realização do IPO os investidores negociam essas ações entre eles, isso é chamado de mercado secundário.

Após o IPO um investidor só consegue comprar uma ação de outro investidor, essa negociação das ações que faz com que o seu preço se valorize ou desvalorize de acordo com a oferta e procura.

E para o investidor quais as vantagens de se investir num IPO?

A grande vantagem de se investir em um IPO, é a possibilidade de estar comprando a ação dessa empresa em um valor mais baixo do que quando ela passar a ser negociada oficialmente na bolsa de valores.

É claro que isso é apenas uma possibilidade, mas existem muitos exemplos de IPOs que já no início da negociação das ações, tiveram forte valorização, ou seja, o investidor que entrou no IPO, conseguiu investir nessa empresa no menor preço possível naquele momento.

Então o investidor passa a ter 2 opções, simplesmente vender as ações já no primeiro dia de negociação colocando no bolso o lucro dessa operação ou se ele investiu na empresa pensando no longo prazo ele pode continuar com as ações sendo sócio dessa empresa.

A venda da ação logo em seguida ao IPO é conhecida também como flipagem, ela nada mais é que uma forma de especulação, visando ter um grande lucro em pouco tempo e isso é claro envolve riscos que vamos ver logo em seguida.

Se bem-sucedida a estreia da empresa na bolsa de valores, ela pode garantir lucros de mais de 2 dígitos percentuais, inclusive, existem muitos investidores que se especializam e focam nessa técnica para ganhar dinheiro, esses investidores são conhecidos como flippers.

Quais são as desvantagens de se investir em um IPO?

Se por um lado existe a possibilidade de se conseguir pagar mais barato por uma ação, o problema é que ela pode ficar ainda mais barata do que no seu IPO.

Em muitos IPOs o valor estabelecido pela empresa é superior ao valor que o mercado acredita que ela possa valer, sendo assim muitas ações de empresas acabam tendo grandes quedas em suas estreias na bolsa de valores.

Então o investidor terá pago por aquela ação um valor maior do que ele poderia ter pago após o IPO. Se a empresa é boa e apresentar bons fundamentos, ela pode sim recuperar o seu valor de mercado e continuar se valorizando no longo prazo, mas o risco está exatamente no fato de ser imprevisível.

Basicamente se a estreia das ações daquela empresa é bem-sucedida o investidor irá ganhar dinheiro, caso contrário ele terá feito um mal negócio.

E se a estratégia era realizar uma flipagem, o investidor terá que opitar por realizar o prejuízo e vender a ação em um valor menor do que ele pagou ou ele pode optar por esperar que a ação se recupere.

Isso pode ou não acontecer.

Outro ponto negativo para o IPO, é que muitas empresas acabam arrumando a casa para a sua abertura de capital e talvez até digamos escondendo alguns problemas debaixo do tapete, problemas esses que só irão aparecer para os investidores com o passar do tempo e a divulgação dos resultados da empresa.

Isso pode fazer as ações se desvalorizarem, afinal os investidores entraram achando que a empresa estava em uma situação e se depararam com outro cenário.

Como eu invisto em um IPO?

Para você entrar em um IPO, de modo geral você precisa ter uma conta em corretora, cada corretora terá um caminho especifico dentro de seu site ou aplicativo, mas geralmente os IPOs ficam dentro da área de ofertas primárias.

Acessando essa área, você irá fazer um pedido de reserva, informando assim quanto quer investir na empresa.

Após o processamento do seu pedido o valor correspondente já será descontado de sua conta na corretora.

Após o IPO as ações passam a aparecer em sua conta e inclusive já podendo ser negociadas.

Existem IPOs que é feito uma trava para impedir a flipagem, é o chamado Lock-up, mas se isso irá ocorrer sempre é mencionado no prospecto do IPO.

Outro detalhe importante, nem sempre é possível investir todo o dinheiro informado no ato da reserva, se tiver uma procura muito grande por reservas, as ações são distribuídas proporcionalmente aos pedidos e a diferença de valores é devolvida.

O IPO pode ser uma oportunidade ou uma furada, existem é claro vários analistas especializados em avaliar IPOs e a própria empresa que está abrindo o seu capital divulga vários relatórios e dados em seus prospectos, mas mesmo assim ainda existe muito risco envolvido de como o mercado irá encarar aquela empresa.

Se você pensa em entrar em um IPO o que eu posso dizer para você é que tente buscar o máximo de informação possível antes de investir e nunca entre com um percentual muito grande de seu capital.

Recomendação de conteúdo: IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK

MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

A Magazine Luiza é sem dúvida uma das ações mais queridinhas do mercado, muitos chegavam a dizer que ela seria a Amazon brasileira.

O problema é que as suas ações acumulam uma queda de mais de 64% somente esse ano.

Será que ainda vale a pena? Ou melhor será que agora é hora de investir?

Antes de mais nada, esse post não é de forma alguma uma indicação de investimento, ele possui apenas o caráter educacional para que você possa analisar e tomar as suas próprias decisões do que fazer com o seu dinheiro!

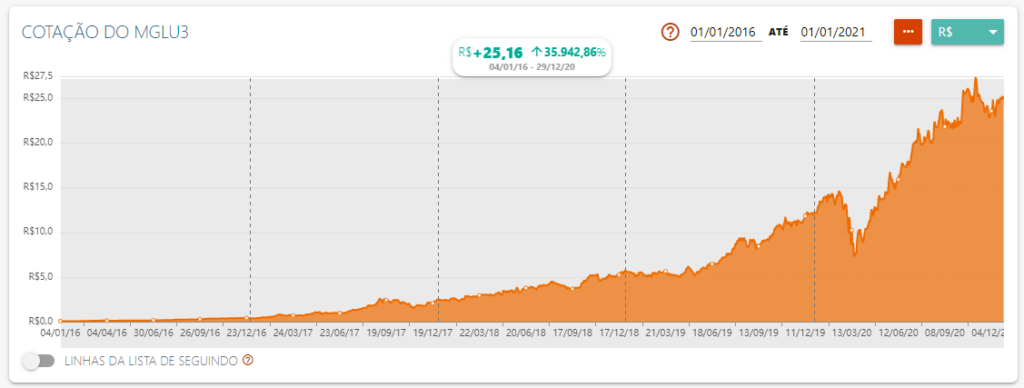

Durante muito tempo as ações da Magazine Luiza viveram uma enorme onda de valorização, pra você ter uma ideia, de janeiro de 2015 até janeiro de 2021 a alta acumulada chegou a incríveis 35.943%, com um topo em outubro de 2020, onde esse percentual ultrapassava os 38.000%.

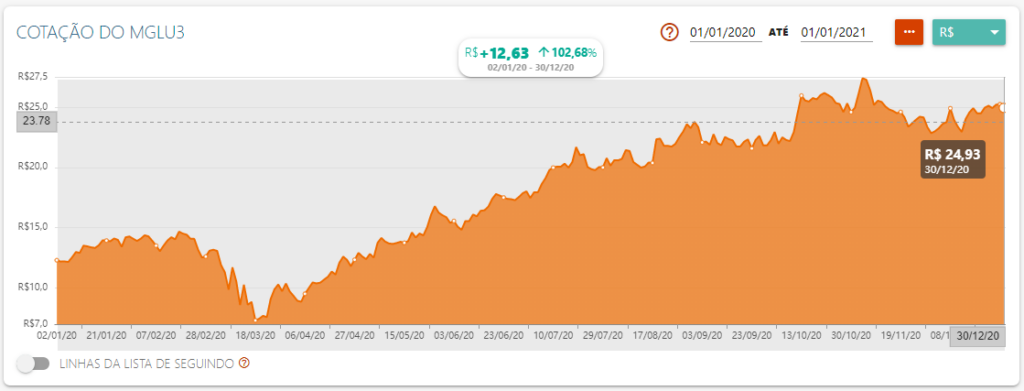

Somente no ano de 2020, a alta acumulada foi de mais de 100%….

Mas…. o foguete brasileiro vem enfrentando um forte revés no valor de suas ações no ano de 2021, a queda já passa dos 64%.

As ações da Magazine Luiza começaram o ano na casa dos 25 reais e encerram o dia de hoje abaixo dos 9 reais. Para as ações da Magazine Luiza voltarem ao mesmo valor do início do ano é necessária uma alta de aproximadamente 278%.

Mas se a Magazine Luiza era uma promessa de valorização garantida, o que aconteceu com ela?

Vamos começar analisando primeiramente o cenário econômico.

Passado o pior da pandemia, era esperada uma forte retomada da economia brasileira, o que não aconteceu, as previsões do PIB para 2022 vem sendo revisadas para baixo e algumas casas de analise já apontam um PIB negativo, indicando uma recessão econômica.

O desemprego no país se mantem em níveis elevados e para piorar a inflação vem crescendo a níveis alarmantes e estourando o teto da meta estabelecida pelo banco central.

A inflação corrói a renda principalmente da população mais pobre e isso impacta em cheio o consumo no país. Afetando diretamente o setor de varejo.

Além disso, se por um lado a inflação causa uma queda nas vendas, a principal arma do banco central para combater a alta da inflação é a elevação da taxa de juros e essa elevação aumenta o custo financeiro para as empresas, pressionando assim as margens de um setor que já é conhecido por ter margens de lucro apertadas.

E por falar em inflação, ela impacta diretamente o custo logístico do varejo, o diesel nunca esteve tão caro, encarecendo assim o transporte dos seus produtos.

Outro fator que vem impactando as vendas, é o aumento da concorrência no setor, empresas como Amazon e Mercado Livre, além das chinesas como Ali Express, Shopee, entre outras, vem investindo fortemente no mercado brasileiro.

Ou seja, o setor do varejo como um todo, é um setor de alta complexidade, onde as empresas dependem diretamente do consumo das famílias e o aumento do desemprego juntamente com o aumento da inflação impactam diretamente nesse consumo.

Além disso o setor possui margens de lucro muito apertadas, uma logística complexa com custos atrelados ao valor do diesel e uma forte concorrência que vem aumentando ainda mais com a entrada de empresas estrangeiras no mercado brasileiro.

Inclusive, por apresentar toda essa complexidade, muitos investidores optam por ficar de fora desse setor.

Dito tudo isso, vamos analisar o último balanço do Magazine Luiza.

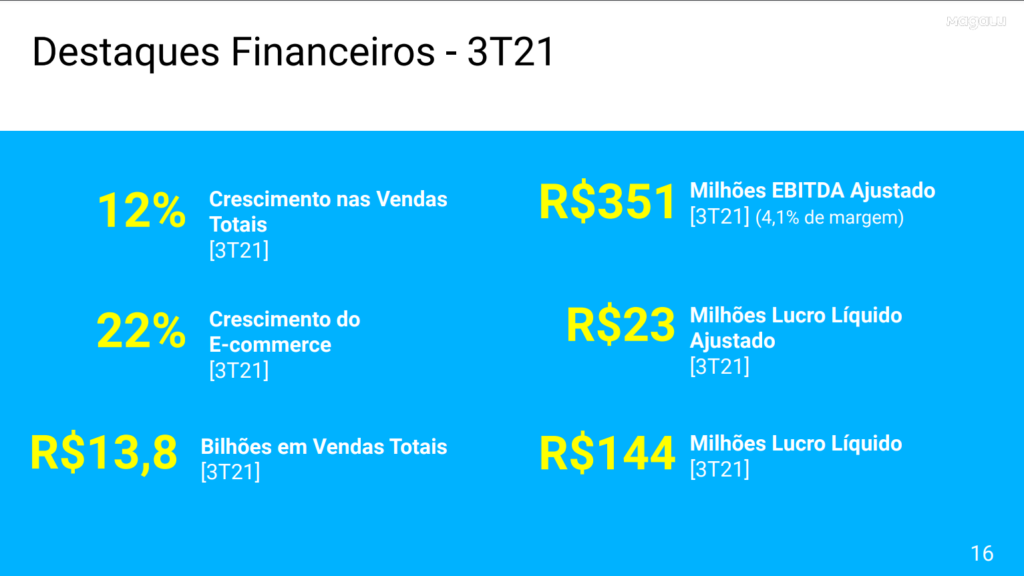

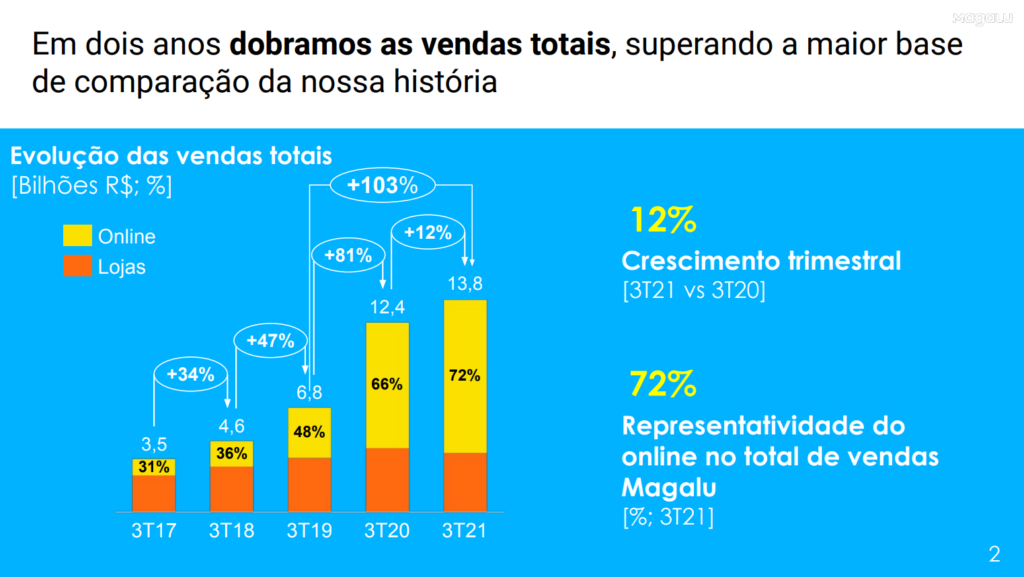

Os números do terceiro trimestre da Magazine Luiza não agradaram ao mercado, a empresa registrou um lucro líquido ajustado de 22,6 milhões de reais. Uma queda de 89,5% em relação aos 215,9 milhões registrados em igual período do ano passado.

Considerando os ganhos líquidos não recorrentes, o lucro foi de 143,5 milhões, 30,3% menor que o terceiro trimestre de 2020.

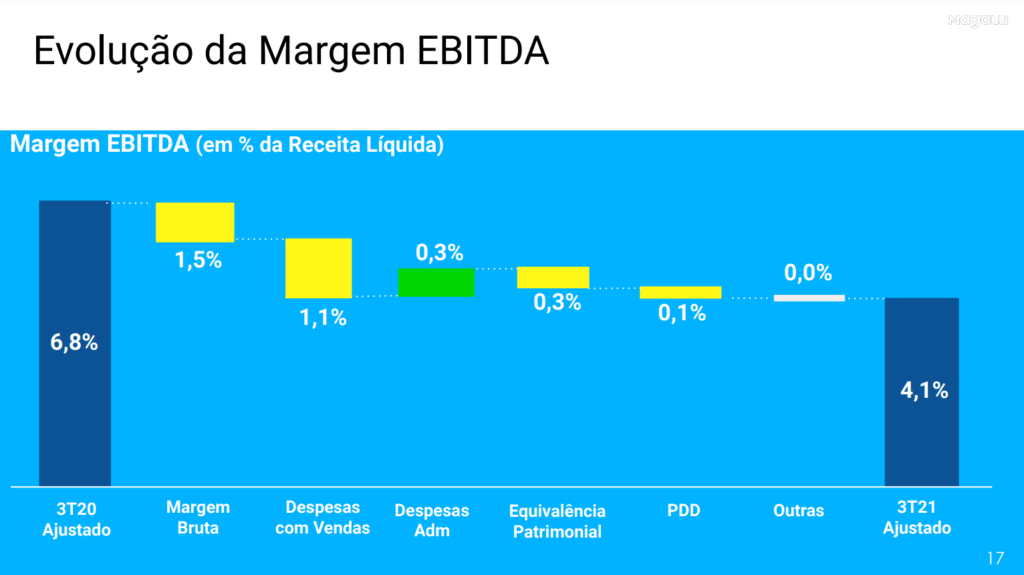

Já o lucro Ebitda atingiu 351 milhões de reais, uma queda de 37,5% na comparação anual, fazendo a sua margem cair de 6,8 para 4,1%.

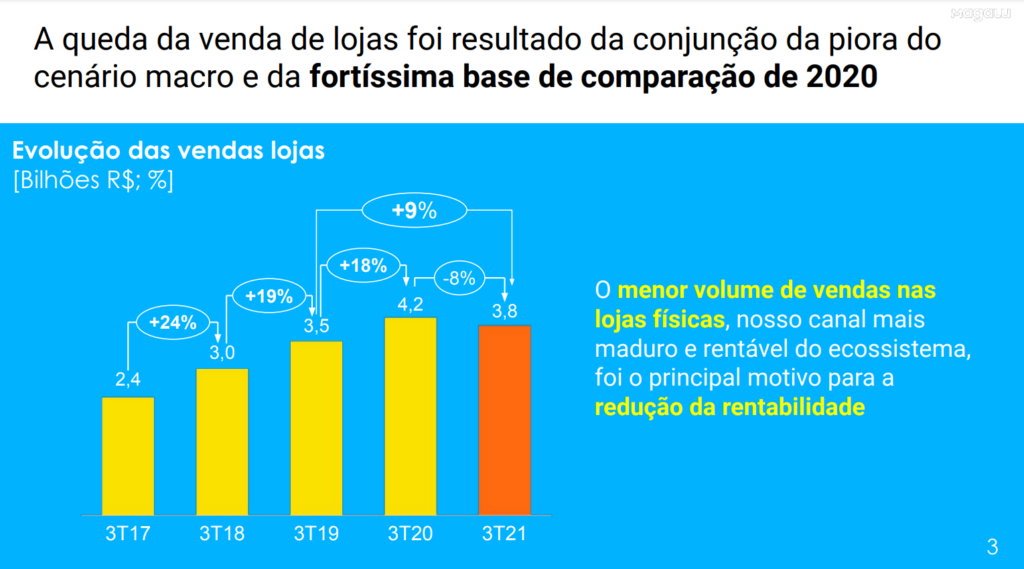

Um dos fatores que fez com que as margens caíssem, foi a inesperada queda das vendas das lojas físicas em cerca de 8%.

Como as vendas em lojas físicas possuem uma margem maior, esse fator contribuiu fortemente para a redução da rentabilidade da empresa.

Para você entender melhor, mesmo a Magazine Luiza apresentando um aumento das vendas de 12%, como as lojas físicas tiveram uma queda e por elas possuírem margens superiores ao online, isso acarretou numa queda da margem de lucro final da empresa.

Essa queda nas vendas das lojas físicas se deve principalmente ao cenário econômico do Brasil como eu já citei anteriormente.

E como resultado desse balanço as ações da Magazine Luiza caíram ainda mais após a sua divulgação. O fraco resultado da empresa foi no sentido contrário a expectativa do mercado.

Mas e agora seria esse o fim da Magazine Luiza? A empresa vai quebrar?

De forma alguma, apesar do baixo crescimento a empresa ainda assim apresentou crescimento nas vendas, principalmente quando se fala em vendas online, que hoje já representam cerca de 72% das vendas totais da Magazine Luiza.

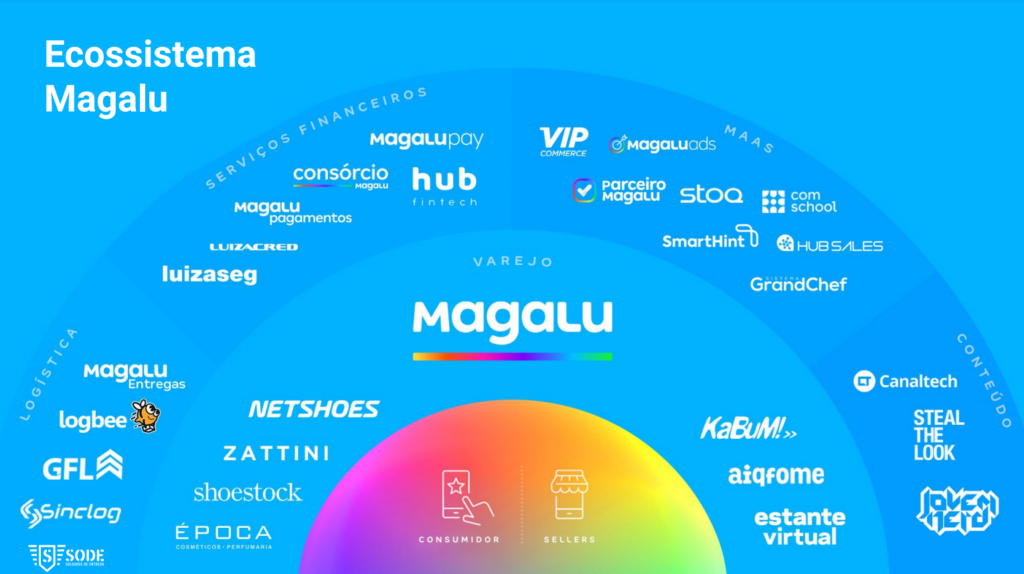

Além disso a Magazine Luiza vem investindo e adquirindo outras empresas de setores específicos como o Jovem Nerd e a Kabum. Dessa forma a empresa vem ampliando o seu ecossistema e diversificando o seu leque de setores.

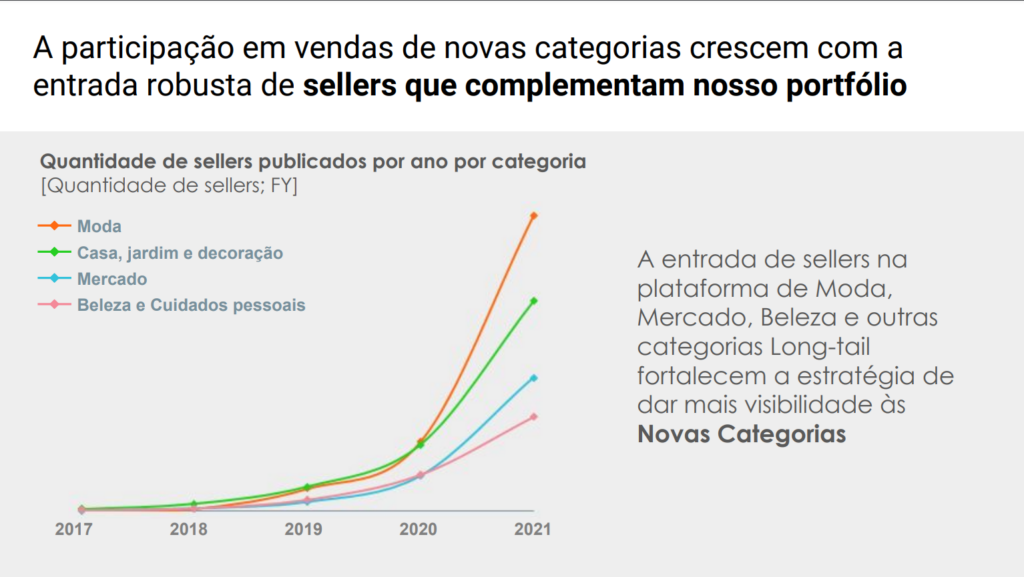

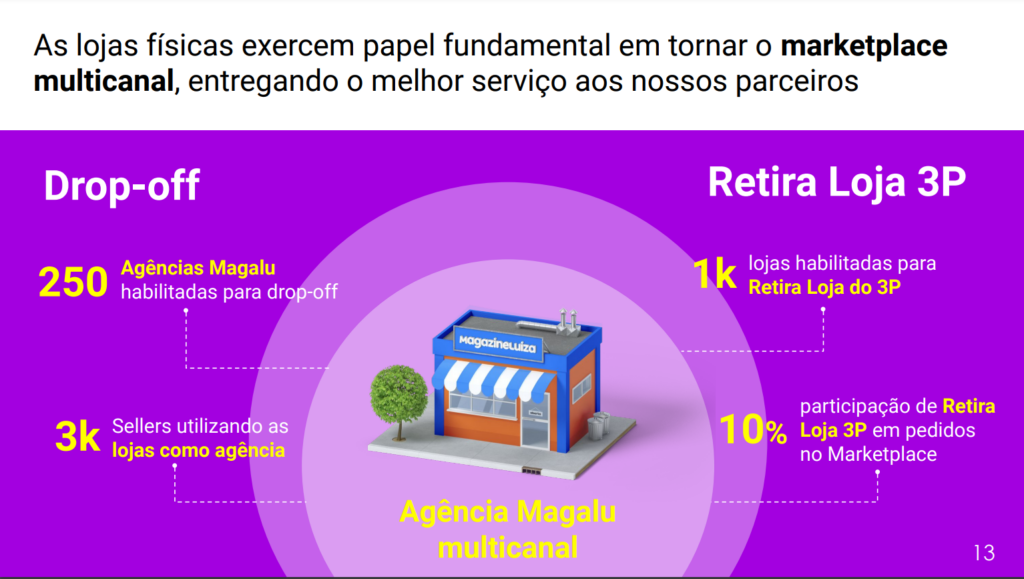

O marketplace da empresa vem crescendo fortemente também, com a entrada de várias lojas parceiras, principalmente do setor de moda que passou a se destacar entre todos os setores.

No quesito logística, a empresa vem investindo na agilidade das entregas, fornecendo entregas em menos de 24 horas para mais localidades a cada mês. Além disso a Magazine Luiza vem intensificando a transformação de suas lojas como ponto de retirada de compras.

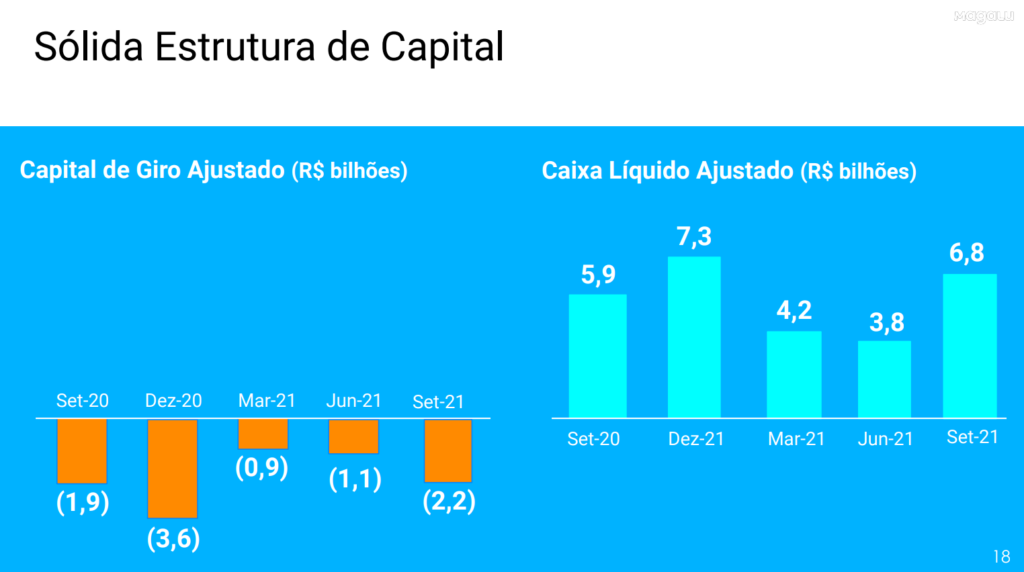

Com relação ao caixa da empresa, ele vem se mantendo com bons números e mostrando certa estabilidade.

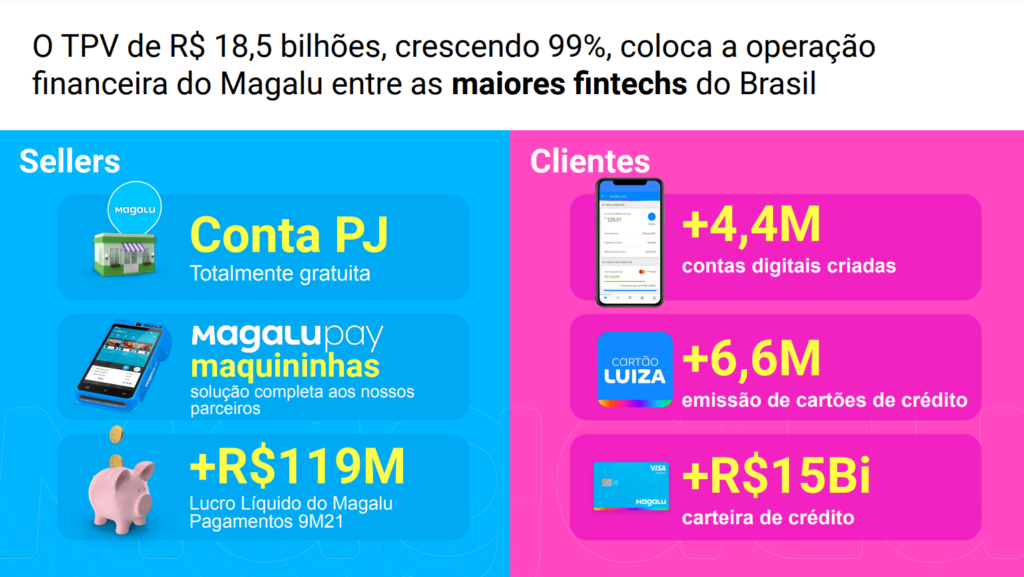

E por fim temos as operações financeiras da Magazine Luiza como emissão de cartões de crédito, maquininhas de cartão, conta digital e conta pj, onde todos esses pontos tiveram forte crescimento, fazendo a Magazine Luiza se transformar e uma das maiores fintechs do Brasil.

Agora vamos falar dos indicadores da Magazine Luiza.

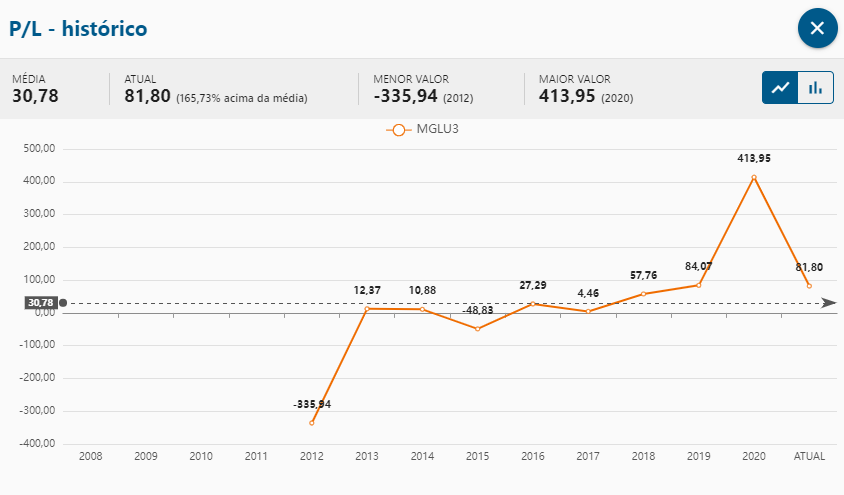

O PL que já esteve na casa de 413 no ano de 2020, com o valor atual da ação, gira em torno de 81.

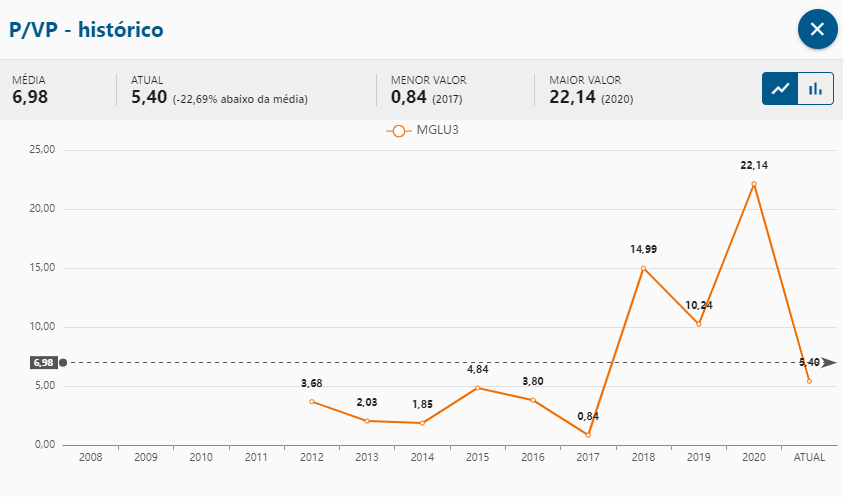

O P/VP que já esteve na casa de 22,14 vezes, hoje gira entorno de 5 vezes.

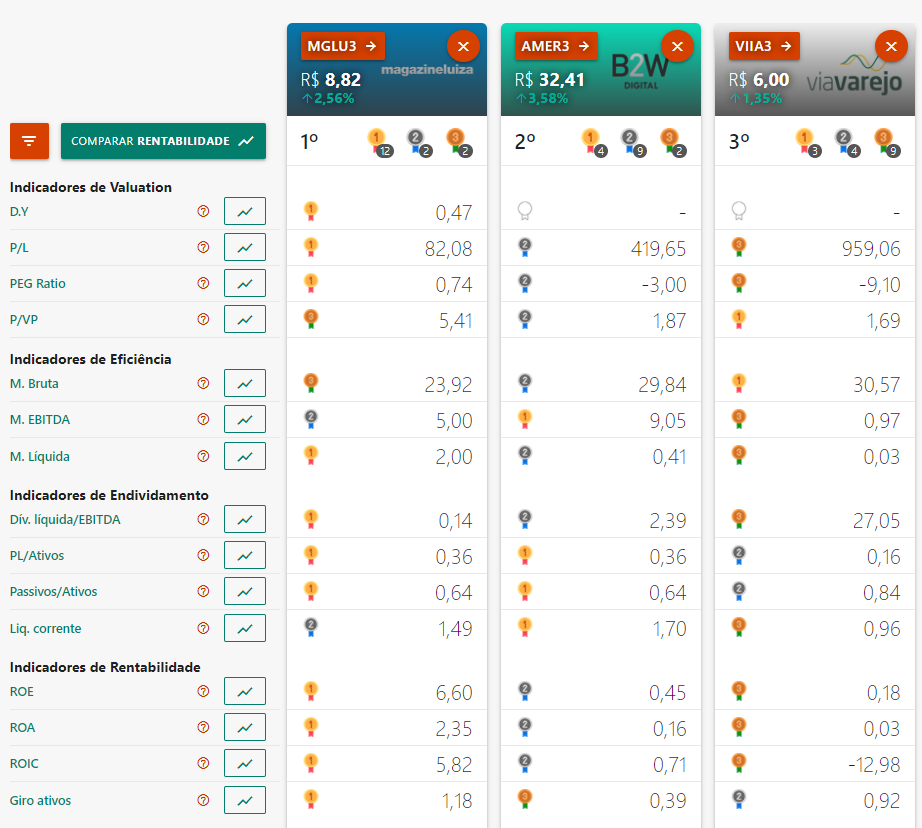

Agora comparando com as concorrentes do mesmo setor.

Mesmo após toda essa queda, as ações da Magazine Luiza são mais caras dos que lojas americanas e via varejo, mas por outro lado a empresa apresenta indicadores muito melhores.

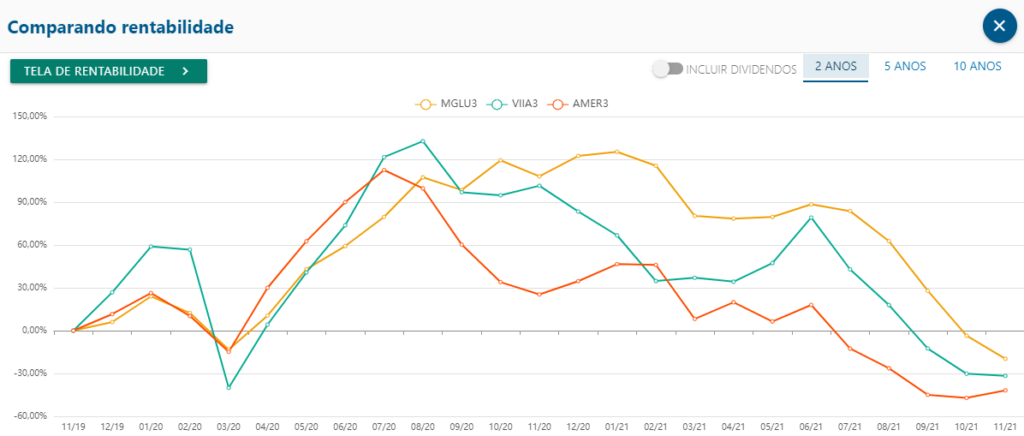

E se analisarmos o desempenho das ações das 3 empresas ao longo do tempo, o setor como um todo teve uma forte valorização desde o início da pandemia, esse movimento foi gerado pela expectativa das vendas de e-commerce.

Passado o pior da pandemia e início do ciclo de alta da inflação as 3 ações passaram a entrar em declínio.

Dito tudo isso, qual seria o futuro do Magazine Luiza (MGLU3)?

A verdade é que a Magazine Luiza estava cara, nenhuma ação, por melhor que ela seja, vai subir sem parar para sempre.

O que ocorre é que o mercado cria uma expectativa com relação ao resultado futuro da empresa, afinal a empresa vinha apresentando resultados crescentes a cada balanço, superando até mesmo a expectativa do mercado.

O impulso final, foi a explosão das vendas do e-commerce devido a pandemia, mas passado todo esse impulso, seria impossível a empresa manter esse ritmo de crescimento.

Essa diminuição da expectativa de crescimento, fez com que muitos investidores abandonassem a empresa e até mesmo o setor. O aumento da inflação só acelerou esse movimento, fazendo assim a empresa voltar para um valor de mercado mais realista e menos esticado.

Isso não quer dizer que a Magazine Luiza não irá continuar crescendo, só quer dizer que provavelmente fará num ritmo mais lento do que o esperado.

Mas e agora é hora de vender as ações do Magazine Luiza (MGLU3)?

Se você investiu na empresa enquanto ela estava lá em cima e não saiu dos papeis ainda, eu acho que é o momento de ter calma e aguardar, logico que eu não posso recomendar o que você deve fazer, mas eu manteria as ações depois de toda essa queda, quem sabe até aguardaria ela chegar numa possível estabilidade para comprar um pouco mais e baixar o seu preço médio.

Se você já sofreu toda essa queda, o melhor a fazer nesse momento é ter calma e entender que o mercado é cíclico, em algum momento a inflação irá começar a ceder e possivelmente isso ajudará a Magazine Luiza.

Isso pode demorar?

Depende, as estimativas para uma inflação mais controlada são para 2023 ou 2024, mas é preciso lembrar que ainda temos uma eleição pela frente.

Agora é hora de investir em Magazine Luiza (MGLU3)?

Se você ainda não investia, até pode ser realmente um bom momento, mas acredito que ainda é melhor aguardar, as ações estão com tendência de queda e devem permanecer assim por mais algum tempo, lembre-se que nada é tão ruim que não possa piorar.

Então talvez o melhor momento para comprar as ações ainda não tenha chegado e lembre-se que o setor só voltará a deslanchar quando a inflação se estabilizar.

Em resumo

Apesar de toda essa queda do valor das ações, a Magazine Luiza continua com bons fundamentos e mantendo o seu crescimento, a inflação é sem dúvida um desafio para o setor, mas a empresa certamente continuará crescendo mesmo que em ritmo mais lento.

***** Toas as imagens rerente a dados de balanço da Magazine Luiza foram tiradas diretamente do balanço apresentado pela própria empresa em: https://ri.magazineluiza.com.br/

IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK

Você que sempre quis investir no Nubank, mas até então não tinha como, chegou o seu momento.

O Nubank finalmente anunciou o seu IPO na Bolsa de Valores Americana NYSE.

Eu digo finalmente, pois a muito tempo já havia uma grande expectativa do mercado por mais esse passo do Nubank, assim como já aconteceu com outros bancos digitais brasileiros.

Se for bem-sucedido em seu IPO, o Nubank pode ultrapassar o valor de mercado do banco Itaú, tornando-se o banco mais valioso do Brasil.

Mas como irá funcionar e mais importante será que vale a pena entrar no IPO do Nubank?

Antes de mais nada, esse conteúdo não é de forma alguma uma indicação de investimento, ele possui apenas o caráter educacional para que você possa analisar e tomar as suas próprias decisões do que fazer com o seu dinheiro!

A cada nova rodada de investimento que o Nubank realizava, muito se especulava sobre quando seria o IPO do banco digital.

Por fim a última rodada de investimento foi um aporte de ninguém menos do que o megainvestidor Warren Buffett e desde então acreditava-se que agora viria finalmente acontecer o seu IPO.

Inclusive, temos um post sobre aporte de 500 milhões de dólares feito pelo Warren Buffett no Nubank aqui no blog: Warren Buffett investe meio bilhão de dólares no Nubank

O que é IPO?

Mas voltando ao IPO do Nubank, dessa vez, ele realmente vai acontecer! E caso você não saiba o que é um IPO, ele nada mais é que a abertura de capital feita por uma empresa na bolsa de valores.

Através do IPO a empresa capta dinheiro para acelerar o seu crescimento e emite ações possibilitando as pessoas comuns, assim como eu e você passarem a se tornar sócias dela.

Apesar do Nubank ser uma empresa de apenas 8 anos, ele possui clientes no Brasil, México e Colômbia, além de escritórios na Argentina, Estados Unidos e Alemanha. Só no Brasil, já são mais de 40 milhões de clientes.

Ao longo de todo esse tempo o Nubank realizou várias séries de captação de investimento privados e agora chegou o momento de realizar o seu IPO para acelerar ainda mais o crescimento do banco digital.

A bolsa de valores escolhida pelo Nubank foi a bolsa americana NYSE, mais precisamente a bolsa de valores de Nova Iorque. O motivo é claro, a possibilidade de um alcance muito maior, afinal a bolsa de valores de Nova Iorque é considerada a maior do mundo.

E esse inclusive é um dos grandes motivos de algumas empresas como a Corretora XP, a Stone, o PagSeguro, entre outras, terem aberto o seu capital nos Estados Unidos.

O Banco Inter, um dos concorrentes diretos do Nubank já anunciou que irá sair da bolsa brasileira e migrar para a bolsa americana.

Mas além disso o Nubank fará o que é chamado de dupla listagem, ou seja, ele irá emitir ações na bolsa americana e na bolsa brasileira ao mesmo tempo, para isso ele fará aqui uma emissão de BDRs.

O que são BDRs?

BDR nada mais é que um certificado que representa uma ação emitida em outro país e negociado aqui na bolsa de valores brasileira. Ele não é uma ação propriamente dita, mas um título que a representa essa ação.

A ação que a BDR representa, existe de fato lá fora e fica depositada e bloqueada em uma instituição financeira custodiante.

É através das BDRs que torna-se possível comprar ações americanas na bolsa brasileira sem a necessidade de se abrir uma conta em uma corretora fora do país.

Lógico que é importante lembrar, que as BDRs estão sujeitas também a variação do dólar, o que pode sim ser considerado uma ótima forma de diversificar a sua carteira e protegê-la de problemas e crises que possam acontecer no Brasil.

Nu Holdings

A empresa que irá abrir o capital é a Nu Holdings, ela é a empresa mãe que controla o Nubank, a Nu Invest, que a corretora proveniente da aquisição da Easynvest e outras mais subsidiarias que possam vir a surgir no futuro.

E por falar em Nu Invest, ela será a corretora responsável pela distribuição das ações na bolsa de valores brasileira.

O Nubank pretende oferecer cerca de 289 milhões de ações em uma faixa de preço de entre 10 e 11 dólares. A intenção do banco digital é levantar mais de 3 bilhões de dólares em seu IPO.

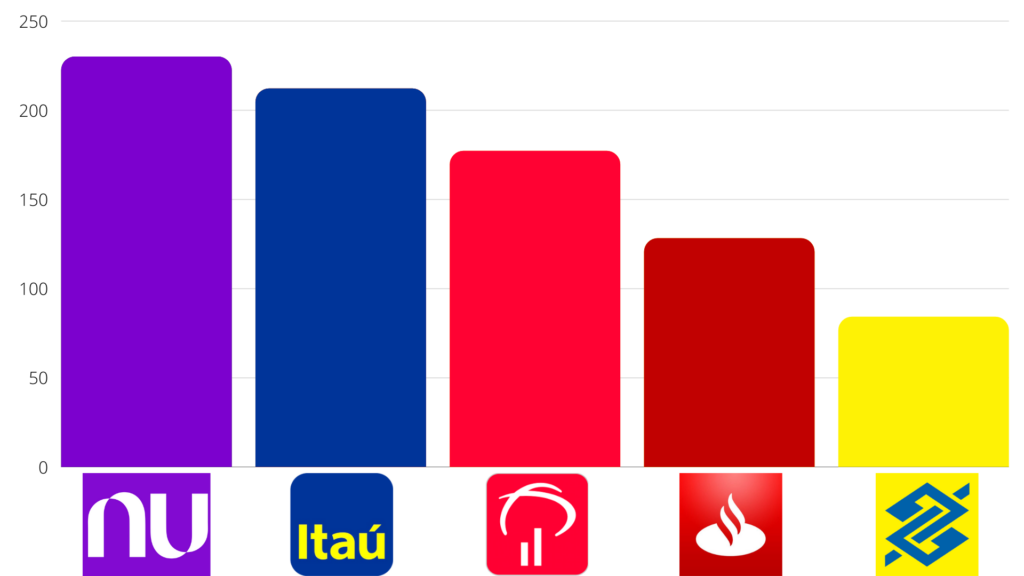

O IPO do Nubank deve ser um dos maiores do ano realizado nos Estados Unidos, se bem-sucedido, o Nubank deve ultrapassar o valor de mercado de 38 bilhões de dólares. Ultrapassando assim o banco Itaú para se tornar o banco mais valioso do Brasil.

Para você ter uma ideia, fala-se que o Nubank possa valer mais de 230 bilhões de reais ao final do seu IPO, o banco Itaú hoje possui um valor de mercado de cerca de 212 bilhões de reais.

Analisando os outros bancos brasileiros, o valor de mercado do Bradesco está na casa dos 177 bilhões de reais, o Santander está na casa dos 128 bilhões e o banco do brasil entorno de 84 bilhões.

Já o seu concorrente direto, o banco Inter, está avaliado em cerca de 36 bilhões de reais.

Agora vamos analisar alguns números do Nubank.

O primeiro semestre de 2021 foi a primeira vez na história que o Nubank apresentou lucro, foram cerca de 76 milhões de reais de lucro obtido pelo banco digital.

Inclusive temos post sobre esse resultado do Nubank aqui no blog: Nubank registra lucro pela primeira vez em sua história!

O que diga-se de passagem, foi bem estratégico dar lucro antes do IPO.

Já a sua receita foi de aproximadamente 4 bilhões, o que representa um saldo de 91% em comparação ao mesmo período do ano passado. Isso considerando somente as operações realizadas no Brasil.

Outro resultado importante da fintech brasileira, foram movimentados 92 bilhões de reais em operações com cartões de crédito, representando assim uma expansão de cerca de 105%.

O motivo do Nubank nunca ter dado lucro até então, é o mesmo de outras fintechs ou mesmo startups do gênero, essas empresas utilizam todo dinheiro captado por meio de investimentos e receitas para focar na sua expansão e captação de novos clientes.

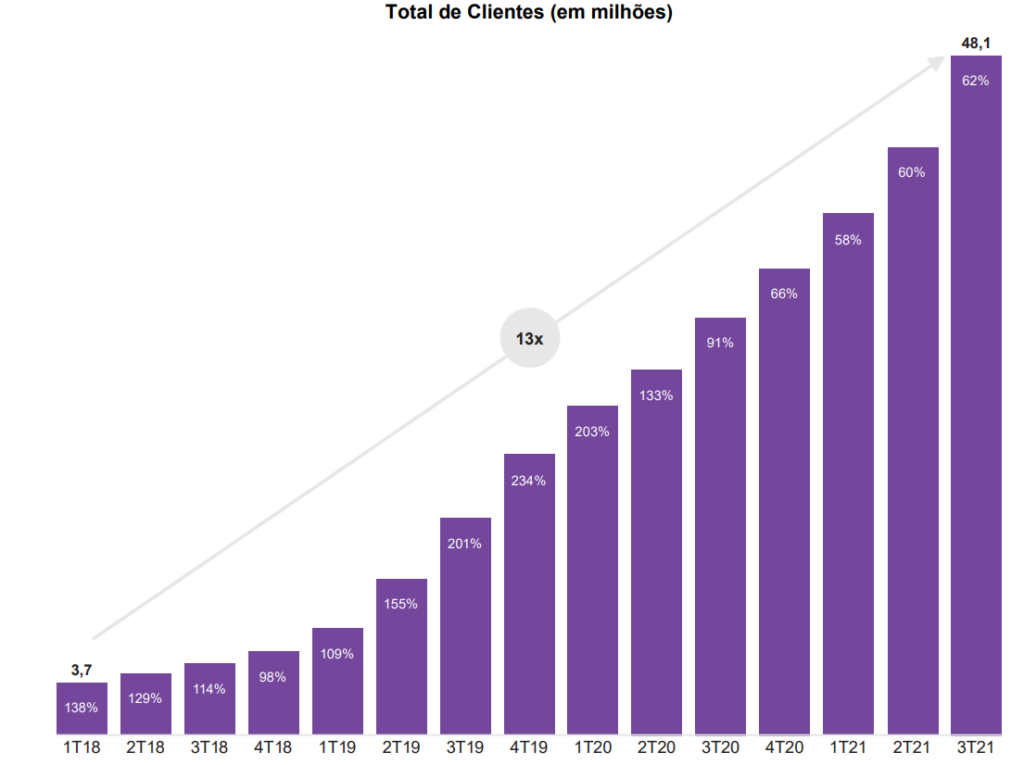

E foi assim que o Nubank conseguiu um crescimento da base de clientes tão rápida, em 30 de setembro de 2018 o banco digital possuía cerca de 5,2 milhões de clientes, já em 30 de setembro de 2021 eram mais de 48 milhões.

Um crescimento de 9 vezes em pouco mais de 3 anos e um crescimento médio anual de 110% (CAGR).

Por falar em clientes, o Nubank distribuirá cerca de 225 milhões de reais em BDRs através do programa NuSócios de forma totalmente gratuita para os seus clientes.

De acordo com o banco digital essa é uma forma de reconhecer o valor de seus clientes.

Caso você queira saber se você tem direito e como fazer para receber a sua BDR, temos post sobre isso aqui no blog: GANHE AÇÕES DO NUBANK! NuSócios você sócio do Nubank! Vale a pena? Como funciona?

Com relação ao lucro do banco, apesar dele ter apresentado lucro no primeiro semestre de 2021, até então ele nunca havia tido um resultado positivo, para você ter uma ideia, o prejuízo líquido do Nubank em 2020 foi de 230 milhões de reais.

Mas comparado a 2019, o prejuízo caiu cerca de 26%, em 2019 o Nubank havia apresentado 312 milhões de reais de prejuízo.

Já a receita do banco vem crescendo rapidamente ano após ano, ou seja, todo o dinheiro que entra no Nubank, seja via receita ou via captação de investidores é todo reinvestido na própria empresa.

Isso até acaba deixando as pessoas um pouco confusas, afinal elas estão acostumadas a ver bancos como Itaú, Santander, Bradesco ou mesmo Banco do Brasil que já estão consolidados e não tem essa necessidade de crescimento.

Pode ser que após o seu IPO, o Nubank passe a apresentar lucro para satisfazer os novos investidores, mas não é exatamente uma necessidade, nada impede do banco digital continuar dando prejuízo por mais tempo até que decida reduzir o seu ritmo de expansão.

A forma de se analisar o Nubank é diferente da forma de se analisar um banco tradicional, o corretor é analisa-lo como uma startup financeira, cujo o crescimento é acelerado e lá na frente se projeta uma monetização de toda essa imensa base de clientes.

É bem verdade que a maioria dos clientes do Nubank são jovens e que vieram para o banco digital justamente por ele não ter taxas, mas esses clientes ao longo do tempo passam a ter mais renda e consumir outros produtos do banco digital.

Por falar em produtos do Nubank, a oferta de novos produtos e serviços acontece tão rápida quanto a sua expansão, se o banco digital começou com apenas um simples cartão sem taxas, hoje ele possuí inúmeros produtos como conta digital, seguro de vida, a Nu Invest que é corretora de valores, empréstimos, pagamentos de contas entre outros serviços.

O que o investidor precisa estar ciente se decidir investir no Nubank, é que ele está virando sócio de uma empresa focada em expansão, é completamente diferente de um banco tradicional já estabelecido no mercado.

A mentalidade que o investidor deve ter com relação ao Nubank é que no longo prazo ele deve dar lucro e até lá estará muito maior do que é hoje.

E o que o Nubank vai fazer com o dinheiro arrecadado no IPO?

O Nubank divulgou em seu prospecto a destinação dos recursos captados, sendo a seguinte divisão: 25% para capital de giro, 25% para despesas operacionais, 25% para despesas de capital e 25 para investimentos e aquisições potenciais.

E quais os riscos de se investir no IPO do Nubank?

Referente ao IPO em si, o risco está nele ser superestimado e o valor da ação cair logo em seguida, lógico que você precisa entrar nele pensando no longo prazo, mas o risco de se pagar mais caro por isso existe, assim como todo IPO.

Agora sobre as ações do Nubank, o risco é o mesmo de qualquer ação, mas novamente eu saliento que você deve compara-lo a empresas de grande crescimento e não aos bancos tradicionais.

Os indicadores do banco digital como por exemplo, preço sob o lucro e preço sob valor patrimonial vão estar bem elevados.

Mas por outro lado se o Nubank conseguir manter esse ritmo de crescimento e aumentar o seu lucro, tem tudo para continuar se valorizando.

Os pontos positivos de se investir no IPO do Nubank

O crescimento enorme do banco digital em pouquíssimo tempo e um potencial gigante pela frente;

Os produtos e serviços do Nubank realmente são fáceis de se usar e descomplicam a vida de seus clientes não exigindo a enorme burocracia dos bancos tradicionais, isso inclusive ajuda a segurar esses clientes dentro do banco e faz com que um cliente passe a consumir outros serviços ao longo da vida;

Além disso o banco vem trabalhando sempre em adicionar mais serviços em sua plataforma, isso aumenta as fontes de receitas do Nubank;

E por fim o programa NuSócios que deve trazer para a corretora Nu Invest uma enorme quantidade de clientes tornando a Nu Invest a maior corretora do brasil em número de clientes da noite para o dia.

Já os pontos negativos de se investir no IPO do Nubank

O principal ponto negativo é que o Nubank veio a dar lucro somente antes de seu IPO, é compreensível o fato dele reinvestir toda a receita que entra, mas o investidor quer saber de lucro, então agora o banco precisará passar a dar lucro para que as ações se mantenham valorizando, isso pode ser um problema.

E outro problema é o risco de se investir em IPO, como a empresa da aquela arrumada na casa antes de realizar o seu IPO, pode ser que os próximos balanços após a sua realização não sejam tão bons, esse é o risco inerente de todo IPO.

Mas vale a pena entrar no IPO? Eu vou entrar?

Olha, essa não é uma indicação, mas o que eu posso dizer é que eu pretendo sim entrar.

O Nubank de uma forma ou de outra e quer você goste ou não mudou o mercado, o seu crescimento é extraordinário e no longo prazo isso deve fazer com que suas ações apresentem uma valorização, mas para isso é claro ele precisa dar lucro.

Eu particularmente gosto da empresa e acredito nela e principalmente no seu crescimento e por esse motivo vou estar entrando no seu IPO.

O que eu recomendo é que você estude muito bem sobre o Nubank e se possível leia o prospecto do IPO que eu vou deixar o link na descrição desse vídeo.

Se caso você acreditar no futuro do Nubank e que ele possa a vir a dar lucro e crescer, pode sim ser uma ótima oportunidade, mas lembre-se, é um IPO e por ter mais esse risco se você decidir investir, não comprometa uma grande porcentagem do seu capital.

GANHE AÇÕES DO NUBANK! NuSócios você sócio do Nubank! Vale a pena? Como funciona?

O Nubank vai dar sem custo algum, suas ações para os seus clientes!

É isso mesmo que você ouviu, o Nubank anunciou finalmente a realização do seu IPO na bolsa de valores e com ele o programa NuSócios que estará disponibilizando para os seus clientes a possibilidade de virarem seus sócios, sem custo algum.

Mas o que você deve fazer para receber esse presente do Nubank? E como saber se você é elegível para ele?

Antes de mais nada, esse vídeo não é de forma alguma uma indicação de investimento, ele possui apenas o caráter educacional para que você possa analisar e tomar as suas próprias decisões do que fazer com o seu dinheiro!

A muito tempo era aguardado o IPO do Nubank, que é quando uma empresa abre seu capital na bolsa de valores, mas sobre o IPO em si, como ele irá funcionar e se vale a pena ou não eu vou explicar melhor no próximo post do blog.

Porque nesse post vamos nos focar no programa NuSócios.

Ele nada mais é que um programa que irá dar ações do Nubank para os clientes do banco digital.

Segundo o próprio Nubank, é uma forma de “reconhecer e valorizar o papel essencial de seus clientes na construção de sua história”.

O objetivo do NuSócios é beneficiar os clientes do banco digital que ajudaram no crescimento da empresa e ao mesmo tempo torna-los sócios do Nubank para assim se beneficiarem do crescimento futuro da empresa.

Afinal uma ação é um pedacinho de uma empresa, se você tem apenas uma ação que seja, isso já significa que você é sócio dessa empresa.

Explicando melhor, não serão exatamente ações que os clientes do Nubank irão receber, mas sim BDRs. Como o Nubank fará a sua abertura de capital na bolsa de valores americana, mais precisamente na NYSE que é a bolsa de valores de Nova Iorque, para um brasileiro ter acesso a essas ações inicialmente seria possível somente se ele tivesse conta em uma corretora no exterior.

Mas o Nubank resolveu fazer algo chamado de dupla listagem, sendo assim ele disponibilizará BDRs na bolsa brasileira, a B3.

O que são BDRs?

BDR nada mais é que um certificado que representa uma ação emitida em outro país e negociado aqui na bolsa de valores brasileira. Ele não é uma ação propriamente dita, mas um título que a representa essa ação.

A ação que a BDR representa, existe de fato lá fora e fica depositada e bloqueada em uma instituição financeira custodiante.

A BDR é uma forma do investidor brasileiro investir em ações de empresas estrangeiras sem precisar ter conta em corretoras fora do país, tornando mais simples a operação.

Ela assim como uma ação dá direito a dividendos e você pode negocia-la comprando e vendendo na bolsa de valores normalmente.

Um ponto importante de se falar sobre as BDRs, como você está investindo em uma empresa listada no exterior, além da variação do valor da ação, você também estará sujeito a variação do câmbio.

Ou seja, se o valor da ação permanecer o mesmo, mas o dólar subir, você ganhará essa oscilação e se ele cair, você perderá.

Isso faz das BDRs uma ótima ferramenta de diversificação, afinal você estará dolarizando parte de seu patrimônio e se protegendo de possíveis crises no Brasil, que possam fazer o real se desvalorizar.

Outro ponto importante sobre as BDRs é o fato delas poderem representar uma fração de uma ação, no caso das BDRs do Nubank, a expectativa é que elas representem 1/6 de uma ação ordinária classe A da Nu Holdings.

A Nu Holding

É a empresa mãe que controla as sedes do Nubank pelo mundo, a Nu Invest e futuras subsidiarias que possam vir a surgir.

O Nubank destinará entre 185 a 225 milhões de reais para a distribuição de BDRs para os seus clientes. Cada cliente que estiver elegível e lógico, aceitar, irá receber 1 BDR. É previsto que cada BDR tenha seu valor inicial por volta de 9 reais e 80 centavos.

Essas BDRs distribuídas pelo NuBank para os seus clientes, só poderão serem negociadas após o prazo de 12 meses. Ou seja, se você receber a sua BDR, você só poderá vende-la se caso desejar, após o termino desses 12 meses de prazo.

Até lá a sua BDR irá acompanhar a variação de mercado normal que uma ação sofre. Então ao término do prazo a sua BDR pode ter se valorizado ou desvalorizado.

Lógico que com apenas 1 BDR ninguém ficará rico, mas para ser sincero uma campanha como essa do NuSócios que irá distribuir ações para todos os clientes é a primeira vez que eu vejo no mercado.

Esse movimento por parte do Nubank tem uma série de implicações, ele estreita ainda mais o relacionamento com seus clientes, afinal eles passam a se tornar sócios da empresa, mesmo que com uma pequena parte dela.

E se parte desses clientes passarem a ter mentalidade de sócio da empresa, possivelmente passaram a indicar ainda mais a empresa e consumir mais os seus produtos e serviços. Esse movimento pode ajudar a expandir ainda mais o número de clientes do Nubank.

Mas o principal benefício que eu vejo do programa NuSócios é a imensa inclusão de pessoas que ainda não investem na bolsa de valores, veja, atualmente temos cerca de 4 milhões de investidores na bolsa de valores. O Nubank possui mais de 40 milhões de clientes no Brasil, digamos que metade deles seja elegível a ganhar uma BDR do banco digital, seria nada menos que mais 20 milhões de pessoas na bolsa de valores, considerando logicamente que esses 20 milhões ainda não invistam em bolsa.

Isso multiplicaria e muito o número de brasileiros na bolsa de valores, é uma forma de incluir essas pessoas e incentiva-las a conhecer e entender como funciona a renda variável, o que é uma ação, como comprar e vender uma ação e os benefícios dos dividendos.

Provavelmente parte desses clientes passaram a se interessar por produtos de renda variável e irão investir em mais ações de outras empresas, isso acabará incentivando e fomentando todo o mercado.

O brasileiro sempre foi muito distante da bolsa de valores, muitos acreditam ainda que bolsa é só para quem tem muito dinheiro, o que não é verdade. Com o NuSócios, o Nubank pretende desmitificar a bolsa e as ações em si, assim como fez com os serviços financeiros e seu cartão de crédito.

E o Nubank também sai ganhando com o programa NuSócios, a pouco tempo atrás o Nubank adquiriu a corretora de valores Easynvest que veio a se torar a Nu Invest. Com a distribuição das BDRs acarretaria em uma enorme atração dos clientes do banco para o a sua corretora.

Possivelmente boa parte dos clientes que vierem para a Nu Invest por conta do programa NuSócios acabaram investindo em outros produtos de investimento da corretora gerando assim um salto nas receitas do Nubank.

Do meu ponto de vista, essa foi uma grande jogada, o Nubank atraíra de uma só vez milhões de pessoas para a bolsa de valores e por consequência para a sua corretora. Para quem é cliente do banco digital não deixar de ser bom e para o Nubank é ótimo.

Se uma BDR for entorno dos 9 reais e 80 centavos conforme é o esperado, isso dá um CAC, que é o custo de aquisição de cliente, para a Nu Invest muito baixo.

Mas afinal quem terá direito a receber uma BDR do NuBank?

Para receber a sua BDR do Nubank através do programa NuSócios é preciso ser um cliente ativo, ter uma conta no Nubank que não esteja bloqueada para transações, não estar inadimplente com o banco digital por mais de 8 dias corridos e ter realizado ou recebido pelo menos uma operação em qualquer produto do Nubank nos últimos 30 dias antes de aderir ao programa do NuSócios.

Como aderir ao NuSócios?

É importante dizer que existe um limite de clientes que poderão ter acesso a esse benefício e será por ordem de confirmação de adesão do programa NuSócios.

Vale a pena aderir ao programa NuSócios e receber a minha BDR?

Ao meu ver vale a pena, 1 BDR por mais que ela se valorize nesse período dos 12 meses, não irá te deixar rico, mas não deixa de ser um benefício. Agora se você acredita na empresa e após estudar muito os seus fundamentos acreditar no potencial dela, nada impede que após o seu IPO você adquirir outras BDRs do Nubank na bolsa de valores.

O mais importante no programa NuSócios é a entrada de milhões de pessoas no mundo dos investimentos e principalmente na bolsa de valores. No Brasil menos de 3% da população investe na bolsa, para você ter uma ideia, nos estados unidos esse número é superior a 65%.

O Nubank tem a capacidade de simplificar produtos financeiros e acredito que através do NuSócios ele estará fazendo o mesmo com a bolsa de valores.

Para o Nubank o benefício é a entrada massiva de seus clientes em sua corretora de valores a um baixíssimo custo e com um potencial enorme desses clientes virem a investir em outros produtos.

NUBANK AGORA COM TRANSFERÊNCIA INTERNACIONAL! PARCERIA NUBANK E REMESSA ONLINE

Nubank registra lucro pela primeira vez em sua história!

Warren Buffett investe meio bilhão de dólares no Nubank

Invista pelo NUBANK com apenas 1 real! Conheça os novos fundos de investimento do NUBANK!

Banco Inter vai sair da B3

O banco Inter anunciou para o mercado via fato relevante a migração de sua base acionária para a plataforma Inter Platform Inc, com a sua listagem de ações na bolsa americana Nasdaq.

As ações do banco BIDI11 deixaram de existir na bolsa brasileira B3 e as ações da Inter Platform passarão a ser negociadas aqui por meio de BDRs.

Para os atuais acionistas terão as suas ações convertidas em BDRs de forma automática.

O que você acha dessa migração do Banco Inter?

Você gostaria de um vídeo falando a respeito?

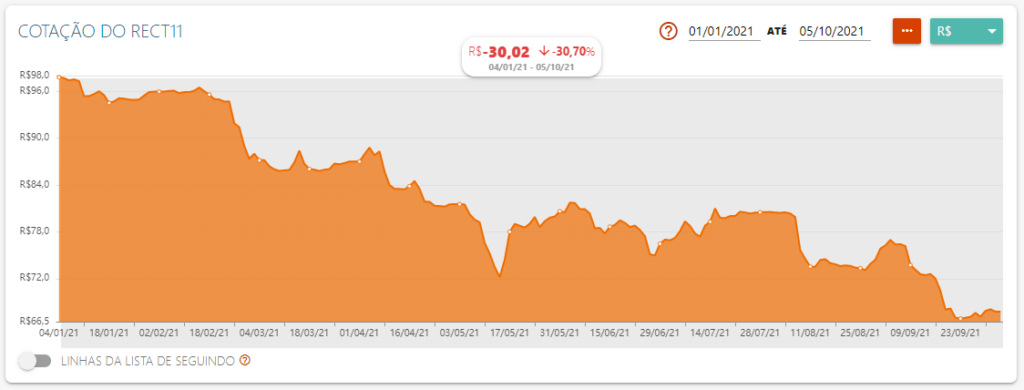

RECT11 Queda de 31% em 2021! Ainda vale a pena? Análise do RECT11

A um tempo atrás eu fiz um vídeo falando sobre a desvalorização do fundo imobiliário RECT11.

E de lá para cá o fundo se desvalorizou ainda mais, depois de toda essa queda será que ele ainda vale a pena?

O fundo imobiliário RECT11 ou REC Renda imobiliária, já esteve presente em nosso canal antes, inclusive se você não viu o vídeo dele na época segue o link abaixo:

Ou se você preferir, temos também um post sobre ele aqui no blog: RECT11 NÃO PARA DE CAIR! RECT11 ainda vale a pena? Análise do RECT11.

É importante que você veja porque nele eu comento outros dados e fatos relevantes sobre o fundo que eu não irei abortar nesse vídeo.

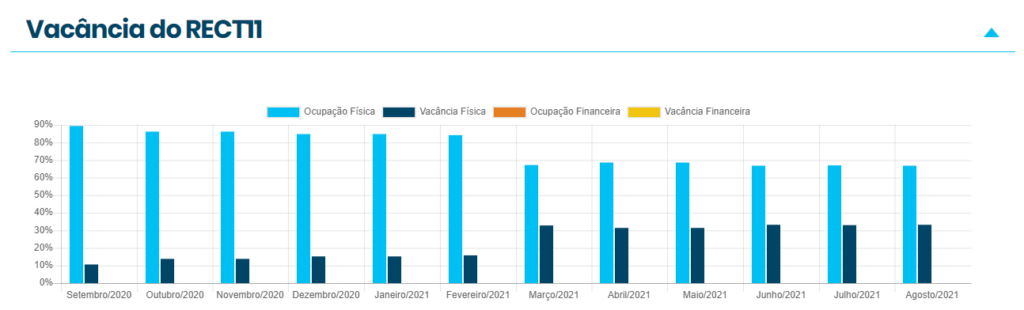

Na época do vídeo, o RECT11 passava basicamente por 2 problemas, um aumento considerável da vacância causado especialmente pela pandemia, já que o fundo é composto essencialmente por lajes corporativas e além disso o RECT11 apresentava uma dívida atrelada ao IPCA que estava em forte alta.

De lá pra ca as coisas só pioraram, a vacância que em maio estava na casa de 31% agora está em 33%.

O IPCA, que é o índice que mede a inflação, só aumentou, tornando mais cara a dívida do fundo.

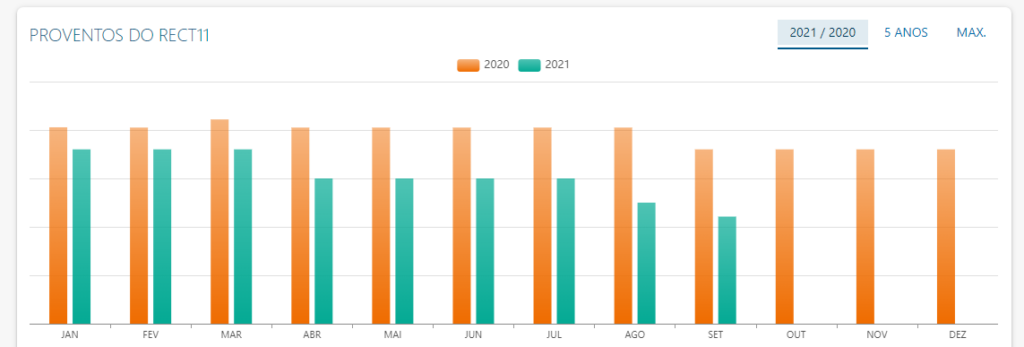

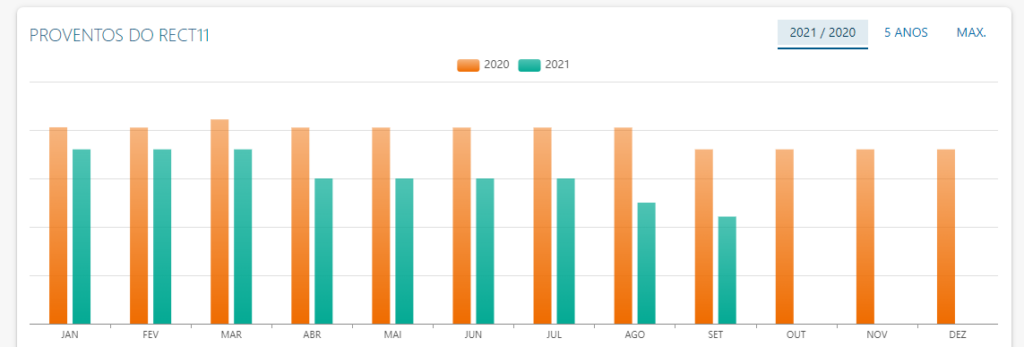

E pra piorar lá em maio, o gestor do fundo havia se pronunciado que o objetivo era manter o pagamento dos proventos em pelo menos 60 centavos por cota até o final do ano. Coisa que infelizmente não aconteceu. Em agosto o pagamento caiu para 50 centavos e em setembro para 44 centavos por cota.

Isso certamente desanimou os investidores que se não acreditavam em uma melhora a curto prazo, acreditavam pelo menos em uma estabilidade dos proventos.

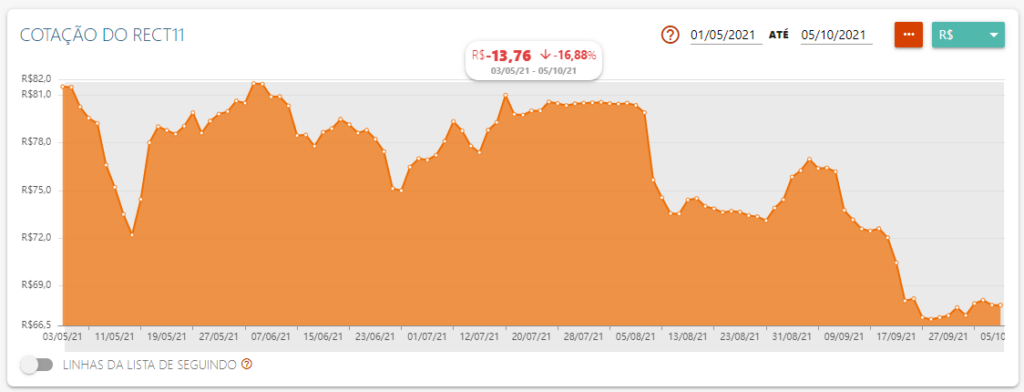

E como você já deve imaginar, todos esses problemas impactaram em cheio o valor das suas cotas. Se em maio o valor da cota estava na casa dos 81 reais, já estando abaixo do seu valor patrimonial, hoje no momento que eu gravo esse vídeo o valor da cota está na casa dos 67 reais, tendo chego até a 66 nos últimos dias.

O que representa uma queda de mais de 16%, no ano o RECT11 já acumula uma queda de quase 31%, isso somente em 2021.

Com esse valor o fundo está apresentando um preço sob valor patrimonial na casa dos 0,73. Ou seja, está bem descontado perante ao valor dos seus imóveis. Agora isso não quer dizer que ele não possa cair mais ainda.

Para você ter uma ideia melhor note que se compararmos a cotação do RECT11 com os seus proventos pagos, os movimentos de queda de valor da cota ocorrem após o anuncio dos proventos no mês. A cada nova queda do valor dos proventos, vários investidores acabam se desfazendo de suas cotas. Fazendo assim o seu valor cair.

Dito a parte ruim, vamos a parte boa. Desde maio a gestora do fundo vem trabalhando para reduzir a vacância e esses esforços já apresentam alguns resultados.

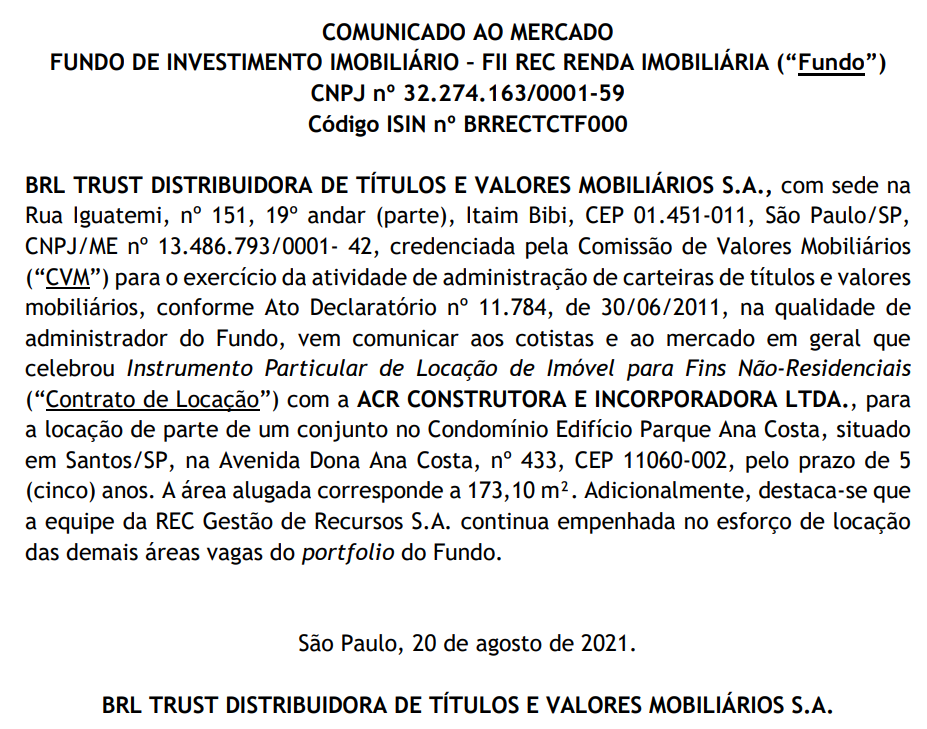

Em 20 de agosto a gestora comunicou em fato relevante, a locação de parte de um conjunto no Condomínio Edifício Parque Ana Costa para a ACR Construtora e Incorporadora. A área alugada corresponde a cerca de 173 metros quadrados.

Em 15 de setembro a gestora comunicou ao mercado, a locação adicional de uma sala de 465 metros quadrados situada no Centro Empresarial Parque da Cidade.

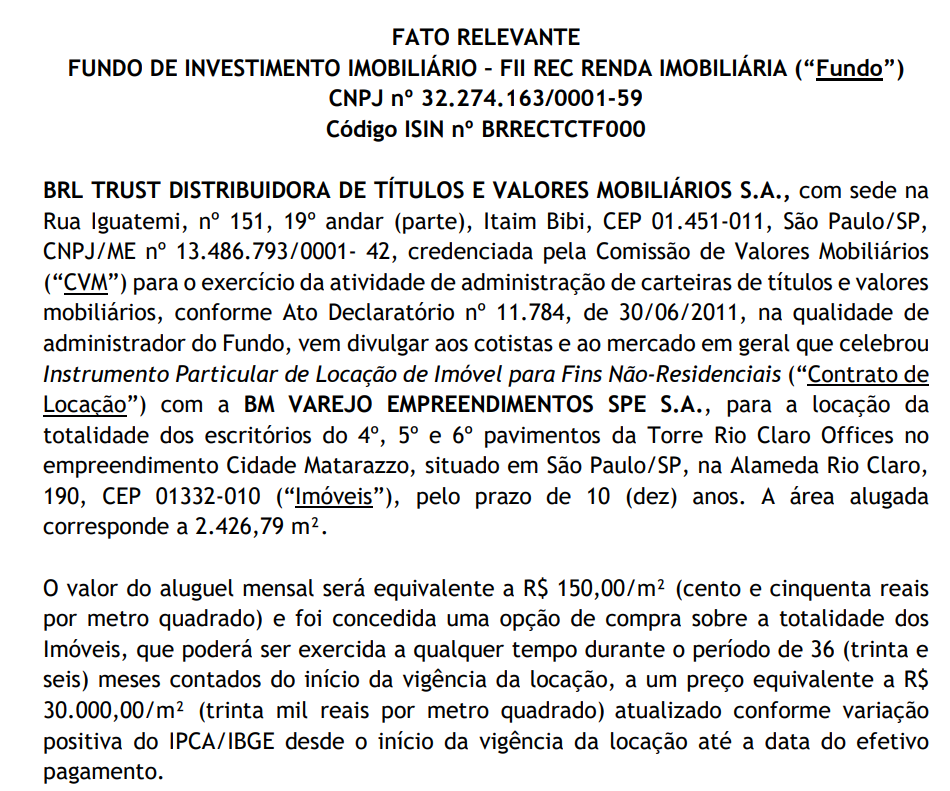

Em 24 de setembro a gestora comunicou ao mercado, a locação dos escritórios do sexto, sétimo e oitavo pavimentos da Torre Sul no Canopus Corporate Alphaville. A área alugada corresponde a cerca de 4.566 metros quadrados.

E Em 30 de setembro a gestora comunicou ao mercado, a locação de um conjunto do oitavo andar do Condomínio Edifício Parque Ana Costa. A área alugada corresponde a cerda de 122 metros quadrados.

Além dessas locações, a gestora comunicou ao mercado a renegociação de um CRI, onde o fundo ganhou um período de carência de 12 meses para pagamento da dívida, o impacto pode ser de até 9 centavos por cota, mas o fundo não promete e nem garante esse aumento no valor dos proventos.

Isso de qualquer forma, da tempo e folego para o fundo se estruturar e reduzir a sua vacância.

Mas afinal, o RECT11 vale a pena?

O fundo imobiliário RECT11, vem passando por uma tempestade perfeita, com aumento da vacância devido a pandemia e aumento da dívida devido a inflação. E isso justifica muito bem a queda de mais de 30% no valor de sua cota somente em 2021.

Agora por outro lado com vacinação em estado avançado e uma melhora do cenário da pandemia, deve gerar um movimento de retorno da procura por lajes corporativas, como você pôde observar nos fatos relevantes que a gestora do fundo vem comunicando.

É importante lembrar que esses contratos de locação levam um certo tempo para começar a compor os pagamentos dos proventos do fundo.

E apesar de todos os erros cometidos pela gestão do fundo, pode-se notar que ela vem trabalhando arduamente para resolver o problema da sua vacância.

A negociação do CRI de parte da dívida, deve ajudar também no curto prazo e dar folego para a gestão e para o valor dos proventos pagos.

O preço sob valor patrimonial de 0,73 representa um desconto de quase 30%, o que é um desconto bem elevado.

Por outro lado, a inflação não parece ceder aos aumentos da taxa Selic realizados até o momento e ela ainda deve permanecer em níveis elevados por algum tempo. Isso faz com que a dívida do fundo continue crescendo.

Apesar dos esforços da gestora, ainda não é possível afirmar que a vacância irá reduzir de forma considerável no curto prazo.

Tendo os 2 lados em vista, você deve analisar se ele faz sentido para você, estude muito bem a carteira do fundo e tenha em mente também que o RECT11 é um fundo imobiliário alavancado, isso acrescenta um risco a mais para o fundo.

E nunca se esqueça de diversificar, não deixe seu capital em único fundo imobiliário, principalmente se ele for um fundo com maiores riscos como é o caso do RECT11.

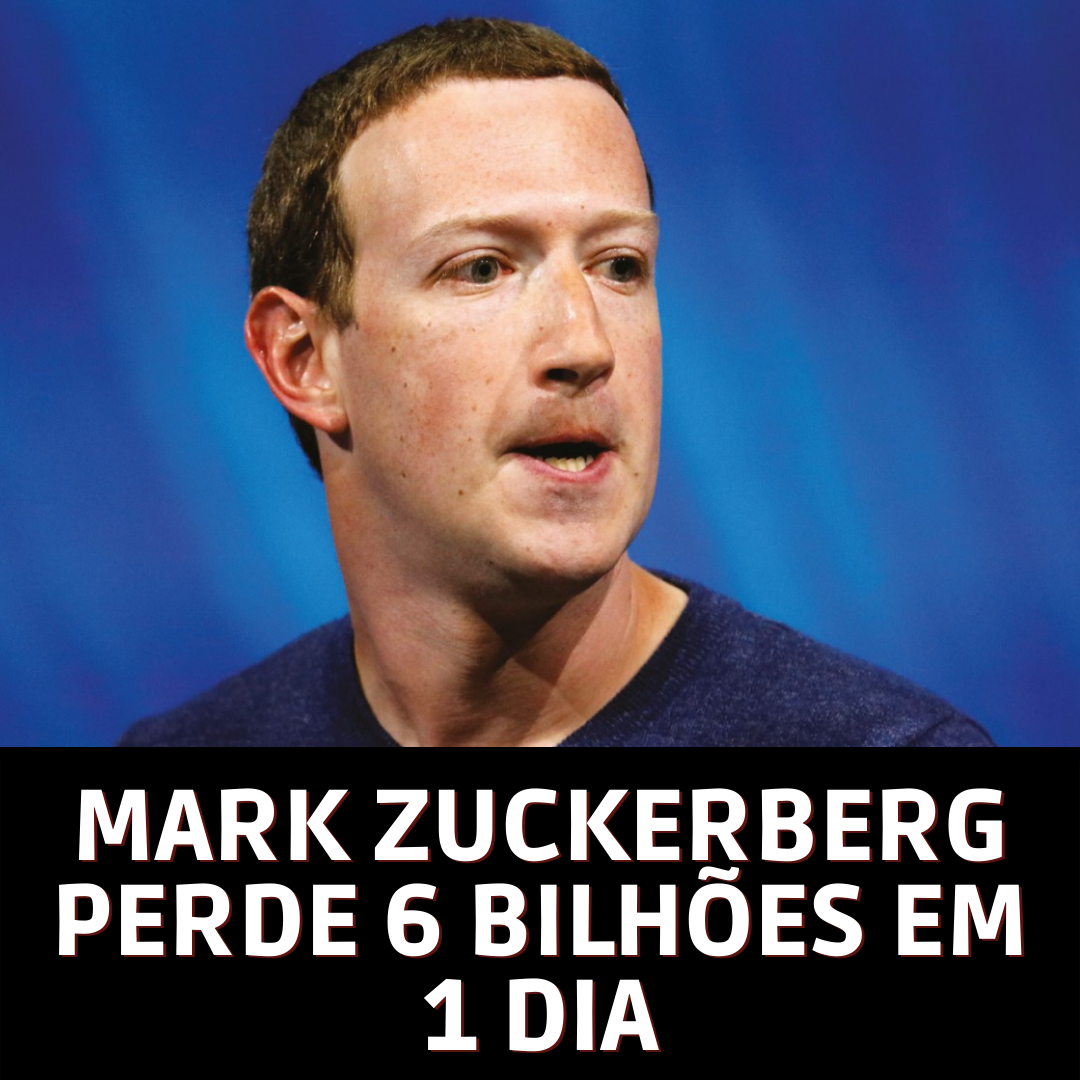

Mark Zuckerberg perde 6 bilhões de dólares em 1 dia

O CEO do Facebook Mark Zuckerberg, perdeu cerca de 5.9 bilhões de dólares de sua fortuna após problemas de instabilidade que fizeram com que WhatsApp, Instagram, Menssenger e Facebook ficassem fora do ar por várias horas em grande parte do mundo.

Tais problemas se refletiram diretamente na cotação das ações do Facebook que sofreu uma queda de cerca de 5%.

A queda fez com que Mark Zuckerberg caísse para a quinta posição no índice de bilionários da Bloomberg, agora com fortuna estimada em 120,9 bilhões. Agora Mark Zuckerberg segue atrás doe Bill Gates.

O efeito impactou também as outras big techs fazendo a bolsa americana Nasdaq fechar em queda de 2,14% a 14.255 pontos.

Mark Zuckerberg e o Facebook vem sofrendo perdas desde o dia 13 de setembro quando o Wall Street Journal passou a publicar uma série de reportagens que apresentavam documentos onde diziam que o Facebook tinha conhecimento de vários problemas em seus produtos que eram minimizados para o público.

Evergrande? Crise na China? Estouro da Bolha? Entenda o que está acontecendo!

Nas últimas semanas, muito tem se falado sobre a crise da gigantesca incorporadora chinesa Evergrande.

Em um primeiro momento a Evergrande conseguiu rolar a sua dívida, evitando assim o possível calote que era temido por todo o mercado, mas se engana quem acha que o problema está resolvido, longe disso.

Afinal a dívida tomada pela empresa é gigantesca e muitos já se perguntam se esse seria o estouro da bolha imobiliária chinesa.

E pior uma crise como essa poderia se tornar sistêmica e até ser maior do que a crise financeira de 2008.

Para você entender melhor o que está acontecendo, vamos primeiro falar sobre o mercado imobiliário chinês, até 1998 o mercado imobiliário chinês era inexistente, o governo provia a moradia das pessoas e não existia a possibilidade de compra e venda de imóveis.

Mas a partir desse ano o governo chinês percebeu que poderia utilizar o mercado imobiliário como um dos motores de crescimento para a economia da China, passando a liberar a comercialização dos imóveis e inclusive a incentivar e fomentar esse mercado através de linhas de crédito especiais e redução dos impostos.

Se por um lado a estratégia deu muito certo gerando muita riqueza e empregos para o país, afinal hoje o mercado imobiliário representa cerca de 30% da economia da China.

Por outro lado, ele acabou gerando uma bolha imobiliária gigantesca, que muitos acreditam que esteja prestes a estourar.

Na China ter habitação própria se tornou sinal de status e como lá existem poucas opções de investimento, muitos chineses começaram a investir em imóveis, com o aumento da demanda, os preços passaram a subir, o que fez com que os chineses passassem a investir ainda mais. Afinal os imóveis adquiridos passaram a se valorizar e muito.

As construtoras vendo toda essa demanda do mercado, passaram a se alavancar para acelerar ainda mais o crescimento e por consequência aumentaram e muito o seu endividamento.

Todo esse incentivo e especulação do setor imobiliário gerou um excesso de moradias, existem hoje 65 milhões de moradias vagas na China. Para você ter uma ideia melhor do tamanho desse problema, atualmente temos cerca de 52 cidades fantasmas na China.

São cidades que foram totalmente construídas de forma planejada e que não mora praticamente nenhum habitante. Inclusive essas cidades foram construídas pensando no potencial turístico, algumas são cópias de cidades conhecidas do mundo como Paris na França ou Veneza na Itália.

Pelo menos 96% dos chineses possui uma residência ou mais. Ou seja, os chineses passaram a comprar habitações como forma de investimento e não como moradia, o problema é que o incentivo era tanto que possivelmente se esses mesmos chineses quiserem futuramente vender suas casas, talvez não encontrem compradores.

A grande maioria desses chineses inclusive investiu em imóveis pensando em sua aposentadoria.

78% do patrimônio total dos chineses está em imóveis. Já o tamanho total dessa bolha, ou seja, a soma de todas as residências chinesas é incríveis 51 trilhões de dólares, isso representa 70% de toda a riqueza da China.

Resumindo o governo chinês vende as terras para as construtoras, as construtoras emprestam e muito dos bancos para financiar as construções, muitas obras ficaram prontas, mas sem compradores, os chineses vem a anos comprando mais imóveis do que precisam para morar, apostando na valorização destes e aqui temos a receita perfeita para uma bolha.

Até então esse problema era conhecido por todos, mas de certa forma não trazia tanto medo para o mercado e para os investidores, até o nome Evergrande passar a ser conhecido mundialmente.

Evergrande

A Evergrande é a segunda maior incorporadora da China, com cerca de 1300 projetos em construção em mais de 280 cidades.

Ela se tornou tão grande que passou a investir inclusive em outras áreas, sendo proprietária de empresas de mídia, uma montadora de carros elétricos, um time de futebol, entre outros empreendimentos.

Já em matéria de dívida a Evergrande possui a maior dívida do mundo entre as incorporadoras. O valor que ela deve passa da casa dos 300 bilhões de dólares.

O problema da Evergrande começou com o declínio na demanda por imóveis, aliado a isso o governo chinês passou a implantar uma série de regulações no setor que pretendiam reduzir o endividamento das empresas e barrar toda essa especulação do mercado, mas por consequência, limitou a entrada de dinheiro para a incorporadora.

Uma das limitações foi a proibição da pré-venda de empreendimentos, o que impactou em cheio a Evergrande.

A dívida da Evergrande tornou-se quase impagável e agora ela começou a dar sinais que não irá conseguir honrar as suas dívidas.

A Evergrande deve dinheiro para 128 bancos e mais de 121 instituições não bancárias. O preço de suas ações caiu cerca de 85% no último ano.

Uma possível falência da empresa, levaria não só esses bancos e instituições financeiras a um grande prejuízo, como também os investidores detentores de suas ações.

E por se tratar de uma dívida tão grande poderia levar a um risco sistêmico semelhante ao ocorrido em 2008 ou talvez até pior.

Como vários bancos emprestam dinheiro de outros bancos, o não pagamento da dívida poderia impactar toda a cadeia bancária, além disso muitas empresas prestam serviços e são fornecedoras da Evergrande, possivelmente muitas seriam fortemente impactadas.

Com os bancos afetados pela falência haveria também uma escassez de liquides no mercado causando um efeito dominó principalmente com as outras incorporadoras que necessitam desses recursos.

E por falar em liquidez, como a Evergrande não pode se endividar ainda mais, essa falta de liquidez fez com que metade dos empreendimentos parassem por falta de caixa piorando ainda mais a situação.

Aliado a isso temos cerca de 1 milhão e meio de famílias que pagaram por seus imóveis e agora não sabem se irão recebe-los.

E por fim temos cerca de 200 mil empregados que agora não sabem se ainda terão os seus empregos mantidos.

O problema é tamanho que talvez a Evergrande não consiga sair dessa sozinha e aí vem a grande dúvida. Será que o governo chinês irá salvar a empresa ou vai deixar ela falir mesmo assim.

Se o governo chinês salva a empresa, ele estará sinalizando para as outras empresas do mesmo setor que elas podem continuar tomando dívida sem se preocupar, mas por outro lado se ele não salva a empresa o prejuízo pode ser muito maior para o país.

Muitos analistas acreditam que o governo chinês não deixará a falência da empresa ocorrer tomando medidas como uma reestruturação da empresa através da sua estatização. Ou seja, o governo assume a empresa e bota a ordem na casa.

Isso provavelmente traria um certo impacto para a China, porém muito menor do que deixar a Evergrande ir à falência.

Como o sistema bancário da China é menos dependente do restante do mundo, mesmo um colapso por lá, possivelmente não se agravasse no restante do sistema financeiro do mundo.

Efeitos para o mundo

Em caso de falência da Evergrande os mercados globais seriam afetados pela queda de demanda dos chineses por commodities ou mesmo por itens de consumo. Puxando o PIB e as bolsas do mundo todo para baixo.

Efeitos para o Brasil

Já para o Brasil o efeito seria ainda pior, como a China é o principal cliente nosso, certamente as exportações cairiam de forma vertiginosa, puxando o PIB para baixo, mas além disso gerando também uma entrada menor de dólares na economia fazendo com que a cotação da moeda americana disparasse.

O que vai acontecer?

Por hora, acreditasse que isso não irá acontecer, mas o que já é dado como certo é uma desaceleração do setor imobiliário chinês, o que já impacta diretamente o preço do minério de ferro e deve continuar impactando nos próximos meses.

Como proteger os seus investimentos?

Dito tudo isso, você deve estar se perguntando como proteger os seus investimentos.

Não existe uma formula magica e essa nem é uma recomendação de investimento, mas a melhor forma de se preparar para crises e possíveis problemas é sempre a diversificação.

E o mais importante não só em ativos dentro do Brasil, mas também fora, ter investimentos em dólar em cenários como esse ajudam a proteger a sua carteira.

Ouro também pode ser um bom ativo de proteção, além disso ainda existem as criptomoedas, mas por possuírem uma grande volatilidade, você não deve estar muito exposto a elas principalmente se não tiver grande experiência com esse tipo de ativo.

Crises também geram oportunidades e é preciso ter um bom caixa para aproveita-las, mas lembrando, nunca confunda reserva de emergência com reserva de oportunidade. Inclusive tempos um post aqui no blog falando tudo sobre reserva de emergência e reserva de oportunidade: RESERVA DE EMERGÊNCIA O que é e onde investir? O que é RESERVA DE OPORTUNIDADE?

Em suma a Evergrande deve ser vista somente como a ponta do iceberg, ela despertou os olhares do mundo para um problema muito mais grave, provavelmente o governo chinês não deixará a empresa ir à falência, mas isso serviu especialmente para trazer luz ao problema da bolha imobiliária chinesa.

Por enquanto só nos resta aguardar e se preparar para os desdobramentos possíveis disso.

POR QUE O MXRF11 ESTÁ CAINDO? AINDA VALE A PENA O MXRF11? ANALISE COMPLETA

Um dos maiores fundos imobiliários do Brasil, o MXRF11 vem caindo nos últimos tempos e se distanciado do seu topo histórico.

Para você ter uma ideia no fim de 2019 o valor da sua cota chegou a R$ 14,52 e hoje está por volta de R$ 10,20 ou até menos.

Mas afinal o que está por traz dessa queda de preço?

Antes de mais nada esse post não é uma recomendação de compra e muito menos de venda, o intuito aqui é que você compreenda o motivo de toda essa queda do fundo e munido desse conhecimento possa tomar as suas próprias decisões.

O fundo imobiliário Maxi Renda ou MXRF11, é um dos maiores fundos imobiliários do brasil, em número de cotistas é certamente o maior, contando hoje com cerca de 393.767 cotistas.

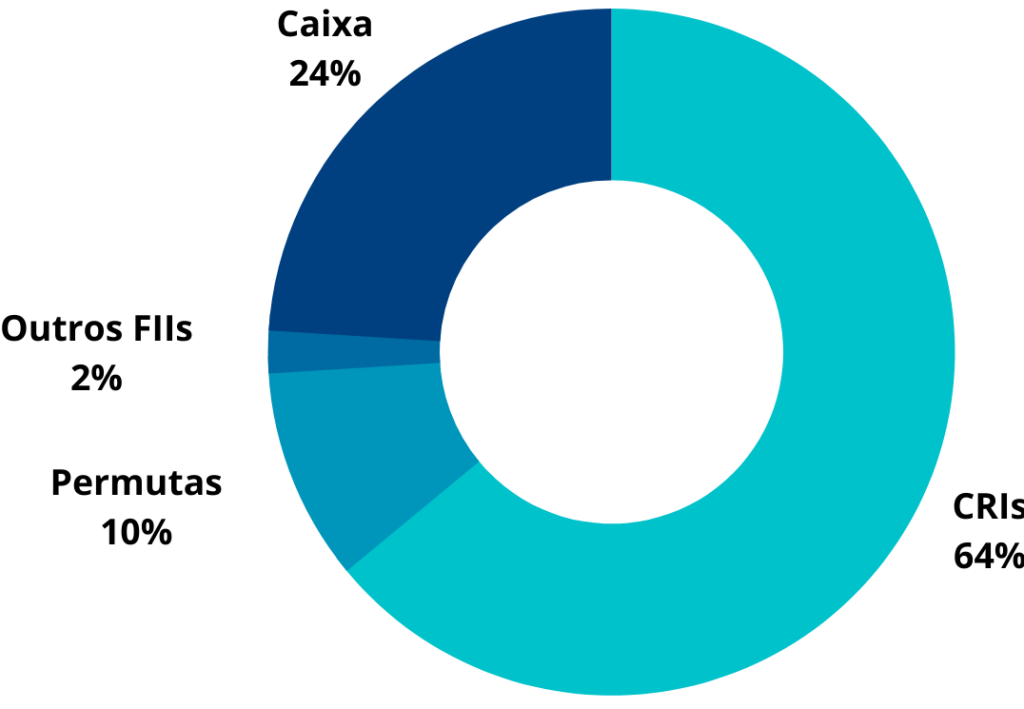

O MXRF11 possui um patrimônio de cerca de 2.3 bilhões de reais. Ele é administrado pelo BTG Pactual e gerido pela XP, sendo um fundo imobiliário do tipo hibrido e a sua carteira de modo geral é composta por 64% de CRIs, 10% em permutas financeiras, 2% em cotas de outros fundos imobiliários e 24% em caixa.

O MXRF11 possui um patrimônio de cerca de 2.3 bilhões de reais. Ele é administrado pelo BTG Pactual e gerido pela XP, sendo um fundo imobiliário do tipo hibrido e a sua carteira de modo geral é composta por 64% de CRIs, 10% em permutas financeiras, 2% em cotas de outros fundos imobiliários e 24% em caixa.

Um dos fatores que faz com que o MXRF11 tenha tantos cotistas e até de certo modo seja um dos fundos queridinhos dos investidores, é o fato do valor de sua cota ser bem acessível, hoje ela está por volta dos 10 reais e alguns centavos.

Aliado ao preço acessível, o MXRF11 sempre teve um bom dividend yield, hoje ele está por volta de 8,43%, mas já foi até mais alto.

Outro diferencial do MXRF11 é a diversificação, sua carteira possui dezenas de ativos baseados em diferentes indexadores, o que garante bons rendimentos em diferentes cenários da economia.

Com essa queda dos últimos dias o seu preço sob valor patrimonial está na casa de 1,02.

Mas se o fundo é bem diversificado, tem bons rendimentos e é acessível, qual o motivo dessa queda do MXRF11?

Bom eu separei 3 grandes motivos essa queda.

Começando pela tributação dos proventos de fundos imobiliários.

Diferentes do aluguel de um imóvel próprio, como por exemplo, uma casa que você terá de pagar imposto de renda, os fundos imobiliários são isentos desse pagamento.

Você só irá pagar imposto de renda se for realizar a venda de suas cotas com lucro, mas com relação aos proventos até então eles eram isentos.

Inclusive esse é um dos fatores que estimulam o crescimento do mercado de fundos imobiliários, mas como no Brasil se tem uma coisa que político sabe fazer bem é criar novos impostos.

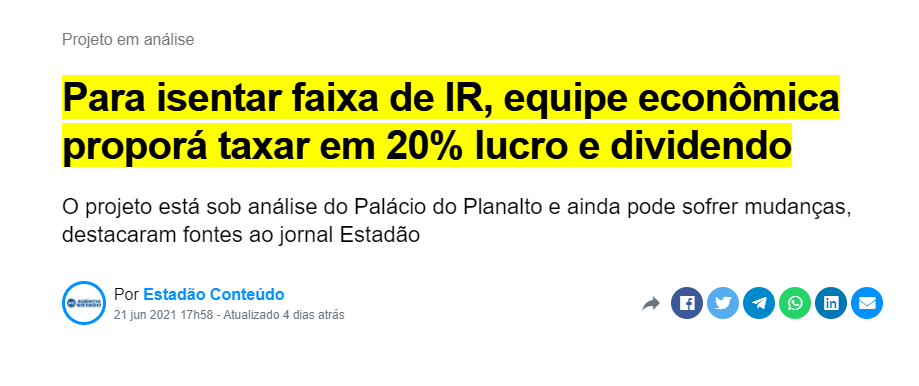

Existem alguns projetos de lei tramitando no congresso nesse momento. Na realidade sai governo, entra governo, sempre se fala em tributar tanto os fundos imobiliários, quanto os dividendos pagos pelas empresas, mas agora o assunto vem ganhando força, principalmente por conta da necessidade de uma reforma tributária.

O que já te adianto que não vai acontecer como deveria, com planejamento.

É visto que o governo perdeu receita por conta da pandemia e agora ele está tentando repor essa perda, o certo seria sim realizar uma reforma tributária com planejamento e seriedade, mas infelizmente isso não vai acontecer.

Nas últimas semanas o ministro Paulo Guedes deixou bem claro que deseja tributar os dividendos, ele mencionou uma contrapartida com redução do imposto de renda pago pelas empresas.

O problema aqui que primeiro seria implementado o imposto e só depois a contrapartida. Ou seja, teríamos o risco dessa contrapartida não acontecer.

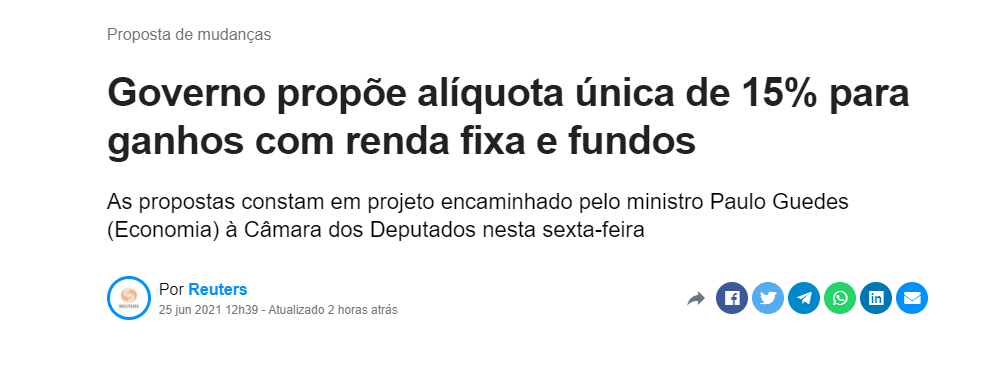

E hoje dia 25 de junho, o governo veio oficializar uma proposta que dentre os itens prevê a tributação dos proventos em cerca de 15% a partir de 2022, lógico ainda é só uma proposta, ela precisa ser votada, mas já foi o suficiente para derrubar o valor de todos os fundos imobiliários.

E com base em todo esse burburinho, todos os fundos vêm sendo impactados, os investidores estão com receio de terem os seus proventos prejudicados por isso.

Com o MXRF11 não é diferente e esse é um dos fatores que impactou o preço de suas cotas, mas não é o único.

Vamos ao segundo fator, a alta da Selic.

O IFIX que é o índice que mede o desempenho dos principais fundos imobiliários assim como o ibovespa mede das ações, caminha de modo geral, de forma inversa a taxa Selic.

Geralmente quando a Selic sobe muito, parte dos investidores de fundos imobiliários acabam migrando para a renda fixa. O motivo é bem claro, o menor risco.

Basicamente se um fundo tem um dividend yield anual na casa dos 6% e a taxa Selic está na casa dos 6% também, é muito mais fácil para o investidor deixar o dinheiro investido na renda fixa, já que ele vai ter a mesma ou até mais rentabilidade e com menos risco.

Lógico que no caso dos fundos imobiliários existem outras vantagens que vão além dos proventos, como por exemplo a valorização das cotas e até então a isenção do imposto de renda.

Mas essa é uma movimentação normal do mercado, o que de certo modo acaba até abrindo boas oportunidades de compra para os fundos imobiliários. Afinal se vários investidores vendem suas cotas para migrar para a renda fixa o preço dessas cotas tende a cair abrindo boas oportunidades.

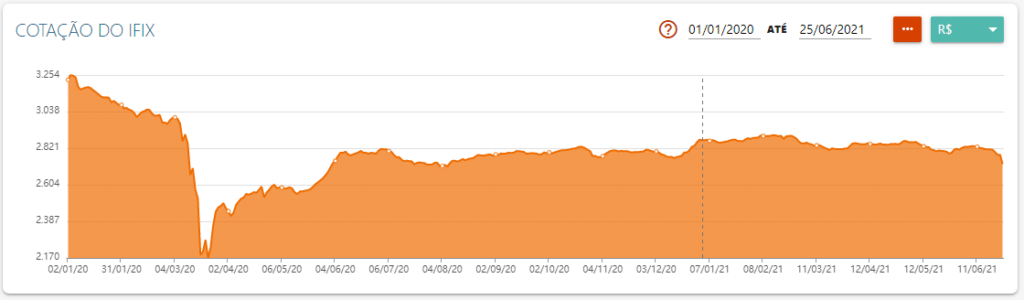

E falando em oportunidade, um fato interessante é que diferente do ibovespa que já se recuperou da queda do início da crise, o ifix ainda não chegou ao mesmo patamar, ou seja, ainda é possível encontrar fundos com o preço da cota abaixo do seu valor patrimonial.

Mas voltando a Selic, na última reunião do copom chegamos a casa dos 4,25% ao ano, o mercado já prevê uma taxa de 5,5% até o final de 2021 e para 2022 a projeção é que a taxa chegue a 6,25 ou 6,5%.

Essa forte alta da Selic ocorre com o intuito de frear a alta da inflação, a estimativa é que terminemos o ano de 2021 com uma inflação de 5,8%, bem acima da meta do banco central que é de 3,75%.

Toda essa alta da Selic e a expectativa do mercado para futuras altas impactam diretamente o mercado de fundos imobiliários e por consequência o MXRF11 também.

E como terceiro motivo, temos uma mudança de estratégia do próprio fundo imobiliário.

Até pouco tempo atrás o MXRF11 era considerado um fundo High Yield, ou seja, ele visava um maior pagamento de proventos, mas em contrapartida com um risco maior, houve então uma migração dos ativos que compunham a carteira do fundo para ativos de maior segurança tornando o fundo High Grade.

Essa mudança de estratégia levou a uma leve queda dos proventos pagos pelo MXRF11, mas essa mudança fez alguns investidores partirem para outros fundos com maiores rendimentos e por sua vez com maior risco também.

E como bônus que ajudou na queda do MXRF11, temos uma baixa do valor dos proventos no mês de junho.

O fundo vinha pagando 8 centavos por cota e no mês de junho pagou 7. Isso aliado aos fatores anteriores só ajudou na desvalorização do fundo.

Mas e com todos esses motivos, será que o MXRF11 vale a pena?

Sobre a taxação dos fundos imobiliários, o futuro ainda é incerto, certamente se o projeto de lei for aprovado o mercado como um todo seria impactado, mas o mercado e os fundos se adaptariam com o passar do tempo, haveria uma reprecificação dos ativos e provavelmente um aumento dos proventos no longo prazo.

Mas até a votação muita coisa pode mudar e o próprio projeto pode sofrer alterações.

Agora em matéria de taxa Selic, observe que uma Selic a 6% ainda é bem abaixo dos 8,5% pagos pelo MXRF11, mas aqui temos um detalhe importante.

Lembra no começo desse vídeo que falo que 64% da carteira do MXRF11 são CRIs, esses CRIs parte é indexado ao IPCA e parte ao CDI, se a taxa Selic subir, os proventos do fundo tendem a subir também. Ou seja, por possuir uma carteira bem diversificada, a alta da Selic deve acabar ajudando o desempenho do fundo.

Além disso o MXRF11 está com 24% de patrimônio em caixa ainda, o que dá liberdade para o fundo aproveitar alguma oportunidade do mercado e aumentar ainda mais os seus proventos.

Já em matéria de mudança de estratégia, eu julgo que foi benéfico para o fundo, alguns dos ativos que ele possuía eram de alto risco e estavam mal precificados, essa mudança de high yield para high grade tornou o fundo mais robusto e preparado para enfrentar um cenário de diversas incertezas.

Então resumindo, o MXRF11 é um ótimo fundo, diferente de outros fundos que podem ser afetados pela alta da Selic, ele deve até se beneficiar desse aumento. A sua grande diversificação da carteira é outro grande trunfo e o grande número de cotistas dá ao fundo uma enorme liquidez.

A tributação sem dúvida é um risco para o mercado de fundos imobiliários como um todo, mas essa queda acentuada do valor das cotas deve abrir oportunidades para pegar os fundos de modo geral e o MXRF11 num ótimo preço.

Recomendo também a leitura do post: RECT11 NÃO PARA DE CAIR! RECT11 ainda vale a pena? Análise do RECT11.

Conteúdos gratuitos? Inscreva-se!

Últimas Postagens

- Onde investir em 2022 – Melhores investimentos para 2022

- O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

- PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

- MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

- IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK

Categorias

- Ações (12)

- Bolsa de valores (4)

- Criptomoedas (1)

- Design (1)

- Digital (1)

- Economia (2)

- Educação Financeira (4)

- Finanças (12)

- Fundos Imobiliários (7)

- Investimentos (11)

- Negócios (5)

- News (1)

- Renda Fixa (1)

- Sem categoria (1)

- Space (4)

- Spice (5)

- Travel (3)

- Wordpress (1)

Recent Posts

- Onde investir em 2022 – Melhores investimentos para 2022

- O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

- PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

- MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

- IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK