ALUGUEL DE FUNDOS IMOBILIÁRIOS: SAIBA COMO MULTIPLICAR OS SEUS GANHOS

A pouco tempo atrás os Fundos Imobiliários chegaram a marca de 1 milhão de investidores.

A novidade agora foi que a B3 autorizou o empréstimo de cotas de Fundo Imobiliários, que deverá começar a partir do dia 9 de novembro.

Para começar, o que é aluguel de cotas?

O aluguel nada mais é que o investidor que detém as cotas de um fundo imobiliário emprestar para outro investidor, por uma remuneração e prazo previamente combinados.

O investidor que detém as cotas nessa operação passa a ser chamado de doador.

E o investidor que as empresta é chamado de tomador.

Quem garante a segurança dessa transação é a própria bolsa de valores, no caso do Brasil, a B3.

Mas por que alguém aluga uma cota de fundo imobiliário?

Quando um investidor acredita que certo ativo irá cair no curto prazo, ele pode vende-lo no momento atual para recompra-lo posteriormente. Caso ele não possua esse ativo em carteira para realizar essa operação especulativa, ele precisa emprestar de alguém esse ativo.

O nome dessa operação é operar vendido, ou venda a descoberto.

Concluída a operação o investidor recompra a preço de mercado o mesmo ativo e o devolve para quem deixou alugado. A diferença de preço entre o momento que ele vendeu para o momento que ele recomprou é quanto ele irá lucrar na operação.

E por ter emprestado esse ativo ele pagará uma remuneração para o investidor que o emprestou.

Exemplificando, imagine que o investidor 1 possui cotas do fundo imobiliário BCFF, ele possui essas cotas para longo prazo e não está se importando com a variação de preços atual.

Já o investidor 2 não possui cotas desse fundo imobiliário, mas ele acredita que o valor das cotas desse fundo irão cair no curto prazo.

Então o investidor 1 disponibiliza para aluguel as suas cotas. O investidor 2 as toma e as vende a preço de mercado.

Passa-se 1 mês o investidor 2 paga aluguel para o investidor 1.

No mês seguinte o valor das cotas do fundo imobiliário caem, o investidor 2 compra a mesma quantidade e as devolve para o investidor 1 acrescidas do juros e a operação é encerrada.

A diferença dos valores é o lucro que o investidor 2 teve, caso o valor das cotas não caia e ele encerre a operação, ele terá tido prejuízo.

Já o investidor 1 que alugou suas cotas, ganha o aluguel de todo jeito.

Até então o aluguel era possível somente com: Ações, ETFs e BDRs.

A novidade é que a partir do dia 9 de novembro será possível também realizar essa operação com fundos imobiliários.

E o que acontece com os proventos durante o tempo que estão alugadas as cotas do fundo?

Nada. O doador continua recebendo os proventos normalmente. Ele só não pode realizar a venda das suas cotas enquanto elas estiverem alugadas.

E quais os riscos dessa operação?

Para o doador, os riscos são praticamente nulos, já que a bolsa regula toda a operação e tanto o doador quanto o tomador irão realiza-la por intermédio das suas corretoras. Inclusive para que você possa deixar suas cotas alugadas é preciso entrar em contato com sua corretora.

Já para o tomador, o risco está na variação do mercado, ele pode perder dinheiro na operação e ainda ter que pagar o aluguel.

E como funciona o imposto de renda?

Como o aluguel é considerado uma remuneração fixa, pois não oferece riscos ao doador, o seu imposto de renda segue a mesma tabela decrescente da renda fixa. Iniciando em 22,5% até 15% de acordo com o tempo.

Como o mais comum é que o aluguel dure menos que 180 dias, de modo geral o imposto de renda será de 22,5%.

Já para o tomador o imposto de renda irá incidir apenas no lucro da operação.

Quais as vantagens de se alugar as cotas de um fundo imobiliário?

A grande vantagem para o investidor que é o doador, é ganhar os proventos ter uma remuneração adicional vinda do aluguel. O valor dessa remuneração varia de acordo com o mercado, de modo geral ela não é muito alta, ou seja, se você tem poucas cotas possivelmente irá ganhar alguns centavos, mas veja que você está ganhando uma remuneração sem fazer nada mais por isso.

E se você já possui uma quantidade expressiva de cotas, o valor que você recebe, será proporcionalmente mais alto.

Já para o investidor que é o tomador a vantagem é poder operar vendendo ativos que ele não possui.

E quais as desvantagens do aluguel de cotas?

Para o doador a desvantagem seria ele não poder vender enquanto as suas cotas estiverem alugadas, mas se você as tem para o longo prazo isso torna-se irrelevante.

E para o mercado de fundos imobiliários o que isso irá impactar?

Com mais essa possibilidade de operação isso pode atrair ainda mais investidores para o mercado de fundos imobiliários.

Provavelmente acarretará num aumento da volatilidade dos fundos. Até então os fundos imobiliários possuíam uma volatilidade muito menor do que das ações, ou seja, o valor das suas cotas variavam muito menos comparado ao mercado de ações.

Com o aumento do volume de operações essa volatilidade deve aumentar.

Já para os fundos imobiliários e mais especificamente os FOF, que são fundos de fundos isso dará a possibilidade de uma maior gama de operações que o fundo pode realizar, aumentando assim a sua remuneração.

Inicialmente não serão todos os fundos imobiliários que poderão ter suas cotas alugadas. Haverá um filtro por número de cotistas e liquidez do fundo.

Caso você ainda tenha dúvidas do que é e como funciona um fundo imobiliário e porque você deve pensar em começar a investir nessa modalidade de investimento, segue abaixo um post que eu fiz falando tudo sobre os fundos imobiliários:

NÃO COMPRE IPHONE 12! Compre ações da Apple (AAPL / AAPL34)

Na última semana a Apple anunciou durante o evento de lançamento o seu mais novo smartphone, o Iphone 12. O seu preço no Brasil ainda não foi revelado, mas o modelo PRO deve chegar custando por volta de 10 mil reais.

E se ao invés de comprar um Iphone 12 investíssemos esse dinheiro comprando ações da Apple qual seria o resultado?

Logicamente que o título desse artigo é uma provocação, você não precisa comprar um Iphone ou uma ação da Apple. O que eu quero que você entenda é a importância de se ter um consumo consciente e os resultados de nossas escolhas entre gastar ou investir.

Eu sei que você precisa de um telefone e a Apple não cresceria ao longo do tempo se não fosse pelas vendas dos Iphones, mas é sempre importante por na ponta do lápis se por exemplo, você tem o modelo anterior, você realmente precisa trocar pelo novo? Ele realmente vai dar tanta diferença assim ou você pode esperar mais um ano? Você precisa compra-lo logo no seu lançamento, onde o preço é mais alto geralmente ou pode aguardar mais alguns meses?

Infelizmente no Brasil, o Iphone acaba sendo considerado um item de luxo e de status. Não que isso seja culpa da Apple ou somente dela, boa parte da culpa é devida a gigantesca carga tributária de nosso país e o seu câmbio desvalorizado.

Se por um lado comprar um Iphone, pode não ser exatamente vantajoso para o seu bolso, talvez comprar as ações da Apple possa ser sim uma boa opção.

A Apple foi fundada em 1976 em Cupertino na Califórnia, seus fundadores foram Steve Wozniak, Ronald Wayne e o lendário Steve Jobs.

A trajetória da empresa teve um início marcado por muitos altos e baixos, com espirito inovador desde o seu surgimento, que por sinal foi em uma garagem, a Apple destaca-se das outras empresas de tecnologia por pensar de forma diferente, valorizando o design de seus produtos, seu ecossistema e a sua marca a ponto de criar desejo nas pessoas.

Nenhuma outra marca tem tantos fãs loucos a ponto de formarem filas intermináveis no lançamento de seus produtos. Geralmente quem compra um produto da marca, acaba adquirindo o resto da linha e não trocando de marca mais.

Mas como esse é um artigo de finanças, vamos aos números:

O valor de mercado da Apple hoje passa de 2 trilhões de dólares, sim é isso mesmo que você ouviu, 2 trilhões dólares (US$2.000.000.000.000,00). Para você ter uma ideia esse valor é maior que a soma de todas as empresas brasileiras listadas em bolsa.

Inclusive esse valor supera o Produto Interno Bruto de 170 países, incluindo o Brasil. Significa dizer que só o valor de mercado da Apple é maior que a soma de tudo que foi produzido durante um ano no Brasil.

A Apple foi a primeira empresa no mundo a chegar a marca de 1 trilhão de dólares e só não foi a primeira no mundo a chegar a marca dos 2 trilhões porque a petrolífera estatal saudita Saudi Aramco realizou o seu IPO e chegou primeiro a esse valor, mas desde então o seu valor caiu para 1.8 trilhão e a Apple reina sozinha como a única empresa no mundo valendo 2 trilhões de dólares.

A receita anual de 2019 da Apple foi cerca de 260 bilhões com um lucro bruto de aproximadamente 98 bilhões de dólares. A título de comparação, só com os foninhos de ouvido, os Airpods, a Apple obteve 12 bilhões de receita em dólares, já a receita da Ambev toda foi cerca de 10 bilhões de dólares (cotação do dólar a 5 reais).

Só de caixa a Apple possui disponível mais de 100 bilhões de dólares o que da uma tranquilidade para empresa, inclusive para possíveis aquisições de outras empresas.

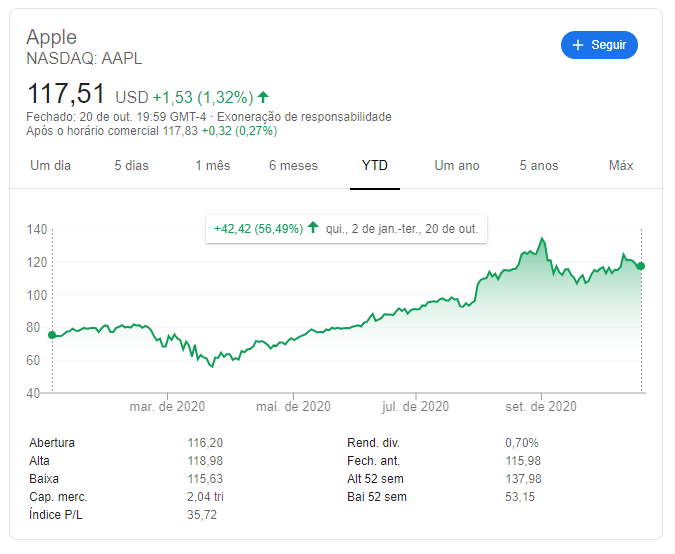

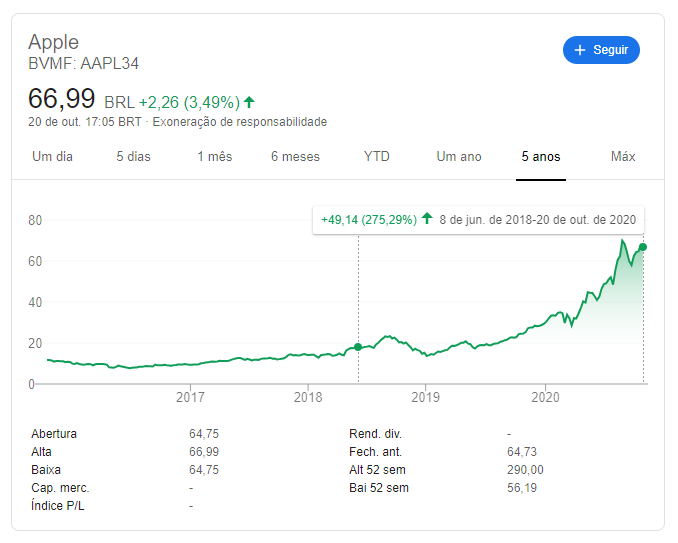

Já a valorização das suas ações só esse ano, acumulam uma alta de 42%.

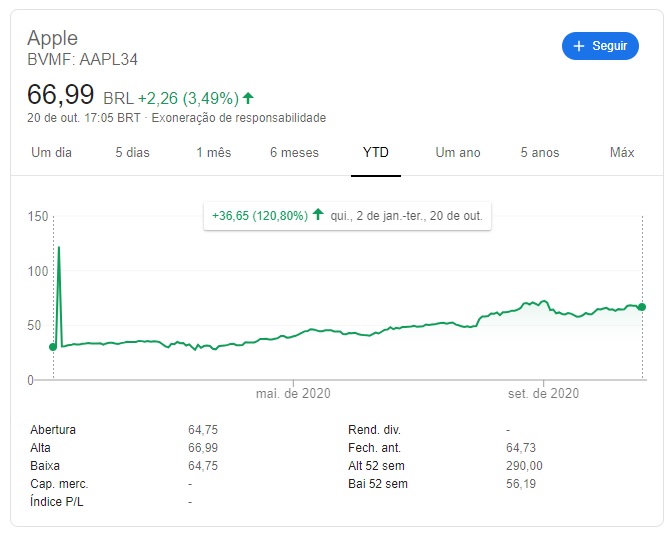

Agora se você tivesse investido nela teria tido uma alta maior ainda, por conta da alta do dólar a valorização das ações levando o câmbio em consideração foi de 120%.

Lembrando a crise que tivemos esse ano e que nem o ano e nem a crise ainda acabaram.

Dito todos esses dados, o que teria acontecido se você tivesse investido o mesmo valor do que é esperado pelo Iphone 12 PRO, cerca de 10 mil reais?

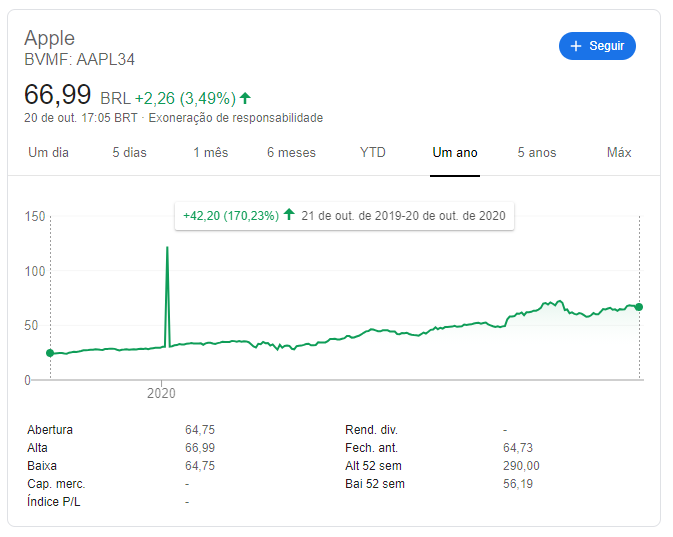

Em 1 ano você teria obtido uma valorização de 170%, ou seja, os seus 10.000,00 reais teriam se tornado 17.000,00 reais.

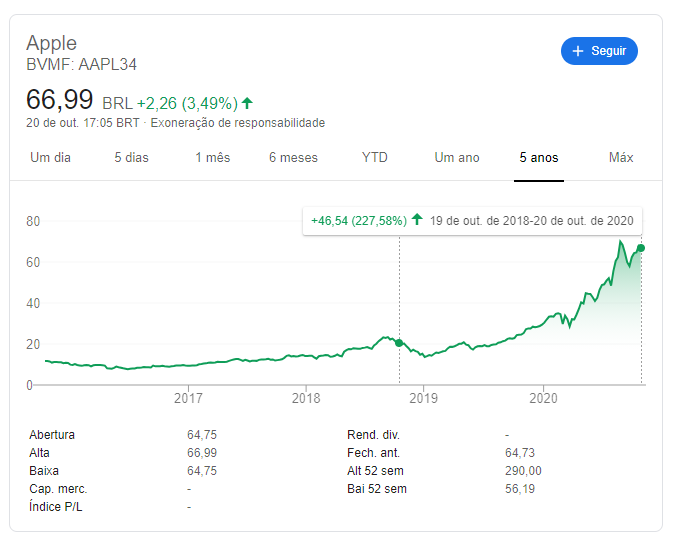

Em 2 anos você teria obtido uma valorização de 227%, ou seja, seus 10.000,00 reais teriam se tornado 22.700,00 reais, ou 2 Iphones “e quem sabe um carregador, ah não para o carregador ainda falta dinheiro rsrs”.

Em 3 anos você teria obtido uma valorização de 275%, ou seja, seus 10 mil teriam se tornado 27.500 reais.

E um detalhe importante, eu não estou levando em consideração os dividendos recebidos nesse tempo. Sim meus amigos e minhas amigas a Apple também paga dividendos que nesse caso caem direto na conta da sua corretora.

Esses números aliados a forte marca e presença que a Apple possui no mundo todo, além de todo o seu ecossistema de produtos e o fato dela estar expandindo cada vez mais a receita com serviços como Apple TV e Apple Music. Tornam a empresa uma ótima opção de investimentos.

Mas é importante dizer, esse artigo não é uma recomendação nem de compra e muito menos de venda. A ideia é que você possa pensar que além de consumir apenas os produtos das maiores empresas do mundo, você possa se tornar sócio delas e aproveitar o rápido crescimento que essas empresas vem obtendo ao longo do tempo.

Agora como eu faço para investir nas ações da Apple?

Mesmo morando no Brasil, você pode sim investir em ações da Apple e de outras empresas americanas para isso existem 2 formas:

A primeira forma é abrir conta em uma corretora lá fora, existe a possibilidade de enviar dinheiro diretamente para uma corretora americana e por sua vez, investir através dela.

A segunda forma seria através das BDRs, que nada mais são que recibos que replicam ações de mercados estrangeiros no mercado nacional. Em outras palavras é possibilidade de você ter acesso as maiores empresas do mundo aqui na nossa bolsa de valores.

Até então somente investidores qualificados, que são aqueles com mais de 1 milhão de reais investidos, poderiam investir em BDRs. Mas a partir do dia 22 de outubro essa regra mudou e agora as BDRs estarão disponíveis para todos os investidores.

As 2 opções têm seus prós e contras e o investidor precisa saber analisar qual vale mais a pena para ele. Inclusive caso você deseje que eu faça um vídeo só sobre essas 2 formas de investimento, deixa aqui nos comentários que eu posso me aprofundar sobre o assunto.

Mas porque investir em ações de empresas estrangeiras?

A vantagem em se ter em carteira ações de empresas estrangeiras é a diversificação geográfica e de moeda. É uma forma de se proteger caso aconteça alguma coisa com o Brasil ou mesmo com o real. Dessa forma você estará acrescentando ativos negociados em dólar, o que é uma forma de proteção de carteira.

Caso você queira conferir mais a respeito das ações da Apple no mercado americano o seu ticker é AAPL e a sua respectiva BDR é AAPL34. Inclusive todas as BDRs possuem o número 34 na terminação do seu código.

Agora você não precisa sair investindo de cara em ações da Apple, Facebook, Amazon e outras, antes de mais nada é preciso ter uma boa reserva de emergência, uma carteira bem diversificada primeiramente aqui no Brasil e aí sim vale a pena você pensar em investir em empresas de fora, mas antes analise bem os fundamentos da empresa e não compre somente porque você gosta dela, o Uber por exemplo, desde o seu IPO nunca deu lucro.

Caso você queira saber mais a respeito do que é a bolsa de valores e como ela funciona confere no link abaixo:

Bolsa de valores: O que é e como funciona

E se caso você “mesmo assim” queira comprar um Iphone, confere no link abaixo o post que eu fiz falando sobre o programa do banco Itaú Iphone pra sempre:

Bolsa de valores: O que é e como funciona

Você já deve ter ouvido ou visto alguma notícia sobre bolsa de valores.

Esse ano já chegamos a incrível marca de 3 milhões de investidores na bolsa de valores. Só para título de comparação esse total até o final do ano passado era de apenas 1,6 milhões.

E com a queda da taxa da renda fixa a tendência é que muitos mais investidores procurem a bolsa de valores como forma de turbinar os seus ganhos, mas afinal você sabe o que é e como funciona a bolsa de valores?

Antigamente o investidor poderia colocar o seu dinheiro na renda fixa a juros de 15, 16, as vezes até 20% ao ano, sem correr grandes riscos ele teria seu capital dobrado em apenas 5 anos, o que era ótimo!

Quando você assiste ao jornal e o jornalista fala a taxa básica de juros está em “tantos” por cento, de modo geral é essa taxa que a renda fixa segue e é chamada de taxa Selic.

Hoje a taxa básica de juros encontra-se em 2%. Esse é um dos principais motivos pelo grande aumento do número de investidores em bolsa de valores. As pessoas estão procurando aumentar os seus ganhos com renda variável e a bolsa de valores é uma das formas.

A Bolsa de valores nada mais é que um ambiente de negociação onde investidores podem comprar e vender ativos, sejam eles ações, fundos imobiliários, ETFs, BDRs, contratos de dólar, boi, milho, café e etc.

Para você ter uma ideia mais clara do que é bolsa de valores, podemos compara-la a uma feira. Onde produtores expõem os seus produtos para compradores que estão interessados em adquiri-los. Se um investidor decide vender uma ação, ele vai até a bolsa de valores oferece-la para compradores interessados.

Quando uma empresa precisa de capital para expandir os seus negócios, uma das formas dela conseguir esse dinheiro é através da bolsa de valores, essa empresa vende um pedacinho dela captando dinheiro a um custo barato, aumentando sua visibilidade e atraindo novos investimentos.

Essa operação de abertura de capital se chama IPO (Initial Public Offering) – que em português significa oferta pública inicial e cada pedacinho dessa empresa é chamado de ação.

Quando o investidor compra uma ação ele está na verdade se tornando sócio dessa empresa.

Com essa ação em mãos o investidor passa a ganhar na valorização dessa empresa e pode também receber parte de seus lucros aqui chamados dos famosos dividendos.

É importante lembrar que nem toda empresa paga dividendos, as que não pagam utilizam o lucro para reinvestir nelas mesmas e assim aumentar o seu tamanho e por sua vez o seu valor.

Lembrando também que os dividendos somente são pagos se a empresa tiver lucro.

Outro ponto é que o investidor também passa a dividir os riscos, por exemplo se a empresa quebrar ele perderá o seu dinheiro investido.

Além disso existem 2 tipos de ações, as ações preferenciais e ordinárias, as ações ordinárias dão direito a voto nas assembleias realizadas pela empresa, ou seja, o investidor poderia palpitar nas suas decisões, o peso desse palpite é proporcional a quantas ações ele possui.

Já as ações preferenciais dão preferência ao investidor receber por primeiro os seus dividendos. Aqui vão se enquadrar a maioria das pessoas físicas.

É através de uma corretora que o investidor irá acessar a bolsa de valores, a corretora é o agente custodiante, é como se ela fosse a sua representante na nossa grande feira. A corretora também que vai fornecedor as ferramentas para o investidor ver a sua carteira, realizar compras e vendas como um home broker por exemplo.

As ações da sua carteira após adquiridas ficam na CBLC que é a companhia brasileira de liquidação e custodia, caso sua corretora quebre por algum motivo, você não é afetado, bastaria transferir suas ações para outra corretora.

Exemplificando, imagine que a padaria do seu Zé resolveu abrir uma filial e para isso precisa de dinheiro, seu Zé muito esperto resolveu fazer um IPO de 20% do valor de sua padaria, a padaria do seu zé foi avaliada em um valor de mercado de 100 mil reais.

O valor a ser arrecadado seria de 20 mil reais, então para ficar mais acessível seu Zé decidiu que emitiria 20 ações a mil reais cada. A empresa só ganha dinheiro com ações durante o seu IPO, posteriormente a ele os novos acionistas irão negociar essas ações no que chamamos mercado secundário que é quando um acionista pode vender para outro e vice e versa. Entenda que você só pode comprar uma ação de outra pessoa que esteja e só consegue vender se outra pessoa quiser compra-la de você.

As pessoas costumam ver no jornal, as ações da petrobras se desvalorizaram 20% esse mês e pensam que a empresa está sendo a afetada por isso, o que não é exatamente verdade, isso interfere no valor de mercado da empresa, mas não tira exatamente dinheiro dela.

Mas voltando a padaria do seu Zé, agora que você é acionista dela, a padaria está crescendo e deu um lucro de 100 mil reais, seu Zé decidiu distribuir entre os acionistas 50% desse lucro e reinvestir o restante na padaria. Então os 50 mil reais serão distribuídos entre as 20 ações, o que daria 2.500,00 reais por ação, se você tem 2 ações receberia 5.000,00 reais de dividendos.

Como a padaria do seu Zé da lucros enormes chamou a atenção dos investidores, fazendo mais pessoas quererem compra-las. Aqui entra a famosa lei da oferta e demanda, mais pessoas querendo comprar e menos querendo vender faz essas ações se valorizarem. Lembra que você tinha pago inicialmente 1.000,00 reais nas ações do seu Zé? Agora elas estão valendo 1.500,00 ou seja se caso você vender suas ações você irá lucrar 500 reais por ação.

Agora imagine que a padaria do seu Zé sofreu uma terrível enchente, coitado do seu Zé, isso afetou o seu faturamento espantando novos investidores, fazendo assim o valor das ações de sua padaria cair a um valor de 500,00 reais.

E assim funciona o mercado da bolsa de valores, um detalhe importante, você não precisa vender as suas ações se elas estiverem em baixas, tudo depende da sua analise a longo prazo da padaria do seu Zé.

E mais importante ainda, grande parte das pessoas acha que precisa de muito dinheiro para começar a investir na bolsa de valores, o que não é verdade, você pode comprar as maiores empresas do brasil ou os maiores fundos imobiliários a partir de 10 reais as vezes até menos dependendo da ação.

Outras operações que a empresa pode fazer é vender mais uma fatia sua no mercado, essa operação é chamada de follow-on ou emissão secundaria de ações.

Ela também pode recomprar suas ações no mercado e ainda poderia fechar o seu capital através de uma oferta pública de aquisição OPA.

Nesse artigo eu me foquei só em ações, mas se você gostaria de saber o que é um fundo imobiliário eu vou deixar aqui em baixo na descrição o link de um vídeo onde eu explico o que são os fundos imobiliários, confere lá.

Ou aqui no blog mesmo, temos o artigo sobre Fundos imobiliários, confere lá!

O nosso exemplo da padaria do seu Zé foi todo pautado no investidor que quer ser sócio das maiores empresas do nosso país na bolsa de valores, agora você também pode realizar operações especulativas como Day Trade e Swing Trade onde o investidor busca lucros a curto prazo com base nessa variação de preço das ações e outros ativos.

Nubank compra Easynvest! E agora?

O banco digital Nubank anunciou no dia 11 de setembro de 2020 a aquisição da corretora de valores Easynvest. A transação não teve o seu valor divulgado, mas será realizada por meio de troca de ações entre as empresas e pagamento em dinheiro.

Por enquanto nada vai mudar para os clientes de ambas as empresas, as plataformas continuaram operando de forma independente.

Um grupo de trabalho será formado para planejar os próximos passos, o objetivo no futuro é integrar os serviços das duas plataformas após a aprovação da transação junto ao Banco Central e Cade (Conselho Administrativo de Defesa Econômica). Esse processo pode levar até seis meses para acontecer.

Com cerca de 30 milhões de clientes o Nubank é hoje o maior banco digital do mundo, só esse ano essa já é a sua terceira aquisição, esse movimento demonstra que o banco digital está acelerando sua expansão e entrando de vez no mercado dos investimentos.

“Nos últimos sete anos, temos desafiado o status quo para criar uma nova geração de serviços na América Latina. Já libertamos 30 milhões de pessoas da complexidade do sistema financeiro por meio de serviços e produtos práticos, convenientes e totalmente focados no cliente. O nosso desejo é fazer isso também no setor de investimentos”, afirma David Vélez, fundador e CEO do Nubank.

“O mercado de investimentos no Brasil ainda é muito complexo, com produtos caros e muitas distorções. Quanto menos favorecido o cliente, piores são as opções de investimentos. Vamos solucionar isso, replicando o modelo Nubank de levar simplicidade e eficiência para as pessoas, usando tecnologia e difundindo o nosso valor de foco total no cliente. Encontramos na Easynvest um parceiro que compartilha dos mesmos valores e do propósito de democratizar o acesso aos serviços financeiros”, complementa Vélez.

“Nosso principal objetivo sempre foi promover o acesso das pessoas a investimentos, para que pudessem ter o maior rendimento de seu dinheiro. Agora com o Nubank, poderemos potencializar esse propósito e levar os serviços para ainda mais pessoas no Brasil e América Latina”, afirmou Fernando Miranda, CEO da Easynvest, em nota à imprensa.

A compra da Easynvest acontece em um momento de franca expansão do setor de investimentos no Brasil, devido sobretudo a queda da taxa básica de juros (taxa Selic), que estimulou os investidores a procurarem opções com rendimentos superiores ao da renda fixa.

O número de investidores pessoa física só esse ano aumento em cerca de 76%, chegando próximo da marca de 3 milhões. Estima-se ainda um crescimento do volume de ativos sob custódia que pode passar de 3 trilhões para mais de 5 trilhões até 2025.

Não são somente os investidores que estão entrando no mercado, mas as empresas também vêm buscando realizar IPO (Initial Public Offering) para entrar na bolsa de valores.

Fundada em 1968, a Easynvest é hoje a maior corretora independente de investimentos do brasil com cerca de 1,5 milhão de clientes e mais de 23 bilhões de reais em ativos sob custódia. Ela também tem um foco grande em ajudar a democratizar o acesso a serviços do mercado financeiro no pais. Foi esse casamento de ideias que chamou a atenção do Nubank por ela.

A aquisição da Easynvest alça o Nubank à liderança entre as plataformas digitais de investimentos. Para realiza-la o banco levantou recentemente cerca de 300 milhões de dólares em investimentos em junho desse ano.

E o que vai mudar?

O Nubank, não é só o maior banco digital do mundo, ele conseguiu algo que nenhum outro banco tem. O Nubank não possui clientes ele possui fãs, a comunidade do Nubank é muito forte, ela vibra quando sai algum acontecimento com o banco, esse tipo de coisa só se vê com o Nubank.

O Nubank é famoso por descomplicar e desburocratizar o mercado financeiro evitando a cobrança de taxas e simplificando o acesso das pessoas, ele realizando o mesmo com o mercado de investimentos, eu não tenho dúvidas que teremos um forte crescimento de pessoas vindo para a bolsa de valores e outros produtos como em fundos de investimentos.

Afinal para o cliente do Nubank ficará tudo muito simples, ele vai poder investir pela mesma plataforma do banco, ou seja, a conta bancária e os investimentos vão estar todos juntos em uma mesma plataforma.

É importante dizer que alguns concorrentes do Nubank já possuem conta digital e investimentos juntos, como por exemplo o Banco Inter, mas com o número de clientes que o Nubank possui eu vejo um potencial enorme para o futuro do mercado financeiro.

Outro diferencial que o Nubank possui é o atendimento, além dele ser facilitado através do chat, um mesmo atendente consegue resolver o seu problema em diversos setores, não fica aquele empurra empurra entre atendentes, o que gera um ambiente amigável entre o banco e seus clientes.

Com mais essa aquisição, quem tem a ganhar sãos os clientes tanto da Easynvest quanto do Nubank, ainda vai levar um certo tempo para vermos as mudanças de fato acontecerem, mas o futuro do resultado dessa aquisição é bastante promissor.

Para o banco o futuro também é muito promissor, ele conseguirá ampliar sua receita com a oferta de novos produtos, consolidará ainjda mais a sua base de clientes acrescida dos novos que virão da base da Easynvest e aumentará a recorrência de uso dos serviços financeiros além de poder oferecer para os seus 30 milhões de clientes uma forma simples, rápida e fácil de investir.

E se caso você queira saber mais sobre o que é bolsa de valores e como ela funciona confere o post que eu fiz falando tudo sobre a bolsa de valores:

Bolsa de valores: O que é e como funciona

Ou ainda falando sobre corretoras de valores, vou deixar também o post que eu fiz falando sobre o corte de taxas da Rico e da XP Investimentos.

Conteúdos gratuitos? Inscreva-se!

Últimas Postagens

- Onde investir em 2022 – Melhores investimentos para 2022

- O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

- PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

- MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

- IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK

Categorias

- Ações (12)

- Bolsa de valores (4)

- Criptomoedas (1)

- Design (1)

- Digital (1)

- Economia (2)

- Educação Financeira (4)

- Finanças (12)

- Fundos Imobiliários (7)

- Investimentos (11)

- Negócios (5)

- News (1)

- Renda Fixa (1)

- Sem categoria (1)

- Space (4)

- Spice (5)

- Travel (3)

- Wordpress (1)

Recent Posts

- Onde investir em 2022 – Melhores investimentos para 2022

- O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

- PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

- MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

- IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK