NuBank lança seguro de vida a partir de 9 reais! NuBank Vida vale a pena?

O NuBank acaba de lançar mais uma novidade! O NuBank Vida o seu mais novo seguro de vida.

Sim é isso mesmo que você ouviu, o NuBank está entrando agora no mercado de seguros, mas será que vale a pena?

O NuBank informou ao mercado no dia 1 de dezembro de 2020 que passa a oferecer seguro de vida em seu aplicativo. Com o nome de NuBank Vida, o seguro oferecido pela fintech tem o objetivo de ser simples, prático e acessível com valor médio inicial de 9 reais.

A seguradora responsável pelo NuBank Vida é a Chubb, fundada em 1882 e com presença em mais de 54 países e territórios.

A plataforma do Nubank Vida fará integração com o Chubb Studio, a mais nova plataforma digital global da Chubb.

Atualmente o NuBank conta com mais de 30 milhões de clientes que passarão a ter acesso a mais esse produto e poderão fazer a sua aquisição diretamente pelo aplicativo de forma simples, rápida e pratica, como já acontece com a própria conta digital. Inclusive o NuBank Vida contará com o mesmo atendimento diferenciado que o NuBank já oferece para os seus clientes.

Esse ano tem sido de largo crescimento para o NuBank, a fintech adquiriu as empresas Plataformatec e Cognitect e entrou para o mercado de investimentos com a aquisição da corretora de valores Easynvest. Inclusive eu fiz um pots aqui no blog falando sobre essa aquisição e quais os efeitos dela para o NuBank e para o mercado: Nubank compra Easynvest! E agora?

Mas voltando a falar do Nubank Vida, esse novo produto faz o NuBank entrar no setor de seguros que ainda é um setor pouco explorado aqui no Brasil, apenas 15% dos brasileiros tem seguro de vida.

Um levantamento feito pelo próprio NuBank apontou que apenas 20% dos seus clientes afirmam ter um seguro de vida ativo.

O mesmo levantamento aponta que mais de 70% dos clientes do NuBank demonstram interesse em ter acesso ao serviço de seguros de vida. E as principais reclamações dessas pessoas por ainda não terem adquirido um seguro são os custos e a falta de entendimento sobre os reais benefícios das opções existentes hoje no mercado.

Segundo David Vélez, fundador e CEO do NuBank, a ideia da novidade é de “abandonar pacotes pré-definidos e a linguagem técnica e cheia de asteriscos dos contratos convencionais de seguros, que só encarecem e dificultam o processo”. Ainda segundo ele, os clientes pagarão apenas “o que realmente valorizam e utilizam”.

O NuBank pretende desburocratizar o mercado de seguros, assim como fez com o mercado bancário, tornando a sua aquisição mais simples e de fácil entendimento. O seu gerenciamento é totalmente digital, incluído o processo de se simulação, contratação e confirmação do serviço. Todo esse processo deve levar menos de 1 minuto para ser realizado no aplicativo.

Outro diferencial do NuBank Vida é a sua maior cobertura, que cobre casos de pandemias e doenças geralmente excluídas como diabetes. Além disso engloba profissões de riscos, geralmente rejeitadas pelas seguradoras.

A cobertura básica que o NuBank oferece inclui morte natural ou acidental e assistência funerária do titular. Além disso os segurados podem adicionar serviços de proteção extra que poderão ser utilizados em vida como hospitalização ou invalidez em decorrência de acidente e assistência funeral para familiares.

A mensalidade será de acordo com o pacote que o cliente escolher e seus serviços adicionais contratados. A cobertura pode variar entre 25 a 150 mil reais. Além disso o NuBank promete que o valor do seguro não sofrerá ajustes de acordo com a idade do segurado, a promessa é que os valores não mudem nos primeiros 5 anos.

O seguro de vida é personalizável, não há pacotes pré-definidos, o cliente escolhe e paga o que prioriza e utiliza. É possível escolher até 10 beneficiários do seguro, sem a necessidade de ter vinculo biológico ou de união estável, além disso é possível definir pelo aplicativo a porcentagem que cada pessoa irá receber.

Em caso de sinistro, todo o atendimento pode ser realizado por um chat em tempo real no próprio aplicativo do NuBank. Ainda existe a promessa que dependendo do caso o pagamento seja liberado em poucas horas.

O NuBank vida será liberado gradualmente a toda base de clientes do NuBank. Então se você ficou interessado e foi olhar o seu aplicativo, mas ainda não encontrou a opção, calma que ela ainda será liberada para você.

Para os clientes que desejarem ter acesso ao produto em primeira mão, o NuBank liberou a opção de inscrição em uma lista de interesse.

Mostrando aqui na tela um exemplo de aquisição de um seguro:

*Créditos da imagem: Site oficial do NuBank

Observe que após a tela de boas-vindas o aplicativo pede para você informar a sua profissão, feito isso você pode selecionar as opções do seu pacote de seguro, beneficiários e valor total da sua cobertura.

Note que de acordo com as opções selecionadas o valor mensal muda para mais ou para menos. Ao fim ele mostra um resumo do pacote que foi montado e você pode confirmar ou não a sua aquisição.

Para fazer a simulação de um plano, será semelhante a esse processo, o cliente pode realizar quantas simulações ele quiser sem compromisso nenhum de adquirir.

Essa simulação foi disponibilizada pelo Nubank, mas se vocês tiverem interesse eu posso fazer uma mais detalhada quando a função estiver disponível na minha conta.

E vale a pena o NuBank Vida?

Como você já deve esperar a resposta é depende, tudo vai depender do seu momento de vida, seu perfil e seus objetivos.

Se você é casado e possui ou não filhos e ficou interessado, pode ser sim uma boa opção para você e vale a pena se informar mais.

Agora se você é jovem e solteiro, vale mais a pena você se focar primeiro na sua construção de patrimônio. Ou ainda se você já possui um bom colchão financeiro talvez o seguro não seja necessário, apesar que para sucessão familiar o seguro de vida tem algumas vantagens, mas isso é assunto para outro vídeo.

No Brasil o mercado de seguros é muito pouco explorado ainda e o NuBank usando a mesma estratégia que utilizou com a sua conta digital deve fomentar esse mercado e gerar um aumento da concorrência e por consequência queda nos preços para os segurados.

As vantagens de se adquirir um seguro nesse formato são:

Facilidade: o fato de ser totalmente digital e não necessitar falar com atendentes e a burocracia da papelada;

Simples: com poucos toques na tela você adquire o seu seguro;

Customizável: você monta o seu pacote e paga somente pelo o que você adicionou, diferente das seguradoras tradicionais que muitas vezes você é obrigado a adquirir opções que não deseja ou mesmo vem no pacote e você nem fica sabendo disso;

Atendimento: o atendimento diferenciado que o NuBank possui, elogiado por resolver de forma rápida e eficaz os problemas de seus usuários;

Acessível: com pacotes que podem começar a 9 reais, certamente ele torna-se acessível a maioria dos clientes do banco;

Agilidade: o NuBank promete pagamento de indenizações de forma rápida e pratica;

Agora tudo isso não é exatamente uma novidade, o Banco Inter e o banco Next já oferecem produtos semelhantes em suas plataformas e vale a pena fazer uma comparação entre eles antes de adquirir o seu seguro.

Certamente o NuBank, por ser o maior banco digital do mundo com seus mais de 30 milhões de clientes mudará a forma como as pessoas adquirem seguro de vida e certamente democratizará esse mercado.

Quem tem a ganhar com isso são as pessoas que desejam adquirir seguro de vida, mas até então não haviam encontrado uma solução que coubesse em seu bolso ou mesmo que fosse de fácil entendimento.

O NuBank por sua vez passa a operar em mais um setor com possibilidade de amplo crescimento, o banco digital demonstra que ainda tem muito para crescer e caminha a passos largos.

BLACK FRIDAY DE INVESTIMENTOS! Descubra como investir com desconto.

E a tão esperada Black Friday desse ano chegou, mas você já pensou em ao invés de gastar o seu patrimônio durante ela, aproveita-la para multiplica-lo?

A Black Friday é tradicionalmente conhecida pela época que o comércio realiza diversas promoções. Agora diversas instituições financeiras têm se aproveitado dessa época para oferecer oportunidades como desconto em cursos, taxas reduzidas e até mesmo produtos de investimentos com rendimentos mais atrativos.

Apesar da Black Friday, ser oficialmente na última sexta-feira do mês de novembro, assim como já acontece com o comércio, muitas instituições financeiras já estão oferecendo desde o começo de novembro essas oportunidades, mas calma que ainda dá tempo.

Eu fiz uma lista de várias oportunidades que eu encontrei no mercado financeiro, pode ter faltado alguma e por esse motivo eu recomendo que você faça uma pesquisa antes de mais nada, mas vamos lá.

A Órama está com a ação Black November, que vai durar até o dia 30 de novembro.

Para quem já é cliente da casa, ela está oferecendo CDBs do Banco Máxima. Seus rendimentos variam de acordo com o vencimento dos títulos:

- Para 3 anos e meio o rendimento é de 8,85% ao ano;

- Para 5 anos e meio o rendimento sobe para 11,10% ao ano;

- Para 9 anos e meio o rendimento passa para 12% ao ano;

Agora se você ainda não é cliente, o primeiro depósito na plataforma ganhará a cada 3500 reais aplicados, 2% desse valor por meio de uma cota do fundo imobiliário IBFF11.

O limite de investimento é de 10.500 reais, o que dá direito a 3 cotas do fundo. Seria quase uma espécie de cashback em formato de cotas de fundo imobiliário.

Essa oferta vale para os primeiros 1000 novos clientes.

A Genial Investimentos está promovendo a Genial Week que vai até o dia 27 de novembro.

Ela nada mais é que uma liquidação de CDBs e LCs com rentabilidades de até 300% do CDI, aplicação mínima de 1500 reais e vencimento de no máximo 6 meses.

Já para investimentos em renda variável, a Genial zerou a taxa de corretagem em ações durante o mesmo período.

O banco digital BS2 oferece durante todo o mês de novembro, redução de até 90% do valor de aplicação mínima dos produtos de renda fixa e fundos do próprio banco e de parceiros.

São cerca de 30 opções de investimento como CDBs que rendem até 150% do CDI e aplicação mínima de 100 reais. LCIs com retorno de 111% do CDI e aporte inicial de 100 reais e fundos de investimento com entrada mínima também de 100 reais.

E para os investimentos em renda variável, o banco zerou a taxa de custodia e baixo a corretagem em 54%.

As operações realizadas via home broker ficaram com o lote padrão custando 4,90 e o fracionário a 2,45.

A corretora Easynvest está oferecendo desde o dia 18 a contratação de empréstimos a clientes com mais de 75 mil reais investidos a uma taxa de 1,29% ao mês e com prazo de pagamento de até 36 meses via boleto.

A corretora também está sorteando cupons de 500 reais para que os clientes reinvistão em produtos de previdência privada. A cada 500 reais investidos em qualquer produto de aposentadoria o investidor ganha um número da sorte. No total serão 10 números da sorte que ganharão o prêmio. O sorteio ocorrerá agora em dezembro.

A corretora também lançou 2 fundos de investimentos próprios. Um de ações e outro de investimentos no exterior, sem sobretaxas de administração e performance. Eles foram criados em parceria com a gestora Vinci Parteners.

O primeiro é o Easy TOP Fundo de Ações FIC FIA que possui aplicação mínima de 100 reais e o segundo é o Easynvest TOP Fundo Internacionais FIC FIM IE com aplicação mínima de 500 reais.

O Banco Inter está oferecendo em novembro para os clientes que investirem em fundos de investimento com cashback, 10% a mais por mês.

Essa oferta não é cumulativa com a oferta de adesão do PIX oferecida pelo banco.

Durante os dias 23 a 29 o banco disponibiliza produtos de renda fixa com rendimentos diferenciados.

Já os produtos de previdência, estão com 20 reais de cashback para todos os fundos e com corte de 50% no valor mensal, saindo de 100 reais para apenas 50 ou no aporte inicial saindo de 1000 para 500.

Os fundos que fazem parte da promoção são:

- Inter Selection Top Previdencia

- Inter Selecion Arrojado

- DLM Icatu Seg PREV

Na área de seguros, o banco Inter lançou o seguro de vida com 25 reais de cashback, o plano odonto com 40% de desconto nas 3 primeiras parcelas, o auto danos a terceiros com 5% de cashback e o seguro auto completo com 7% de desconto.

Os consócios auto e imobiliário contarão com 15% de cashback nas seis primeiras parcelas e no consorcio imobiliário MRV os clientes terão desconto na taxa de administração e bônus que pode chegar a 29 mil reais no momento do lance.

Para quem vai viajar nos próximos meses o inter shop estará com 50% de desconto na contratação do seguro viagem para quem comprar passagens áreas pela plataforma.

Além de todas essas ofertas o banco Inter oferece a Orange Day com promoções divulgadas todas as semanas e a Orange box onde o cliente adquire uma oferta secreta e é surpreendido com uma recompensa.

A Rico Investimentos disponibilizará entre os dias 23 e 27 de novembro descontos de 50% em relatórios exclusivos da plataforma, além de oferecer um valor especial de 1 real por mês durante 12 meses em alguns relatórios específicos.

Para os 10 mil primeiros clientes que aplicarem no tesouro direto, ganharão 3 meses gratuitos do Rico + Primeiros Passos, que oferece uma plataforma de conteúdos sobre investimentos.

A XP Investimentos Oferece até o dia 27 benefícios para quem investir em produtos de renda fixa, variável e previdência.

Na renda fixa ela disponibilizará uma nova oferta exclusiva a cada 24 horas.

Na previdência ela oferece o plano com taxa zero e investimento inicial de mil reais no Trend Pós II XP Seg FIC FIM.

E na renda variável os clientes que tiverem operado pelo home broker durante o período da Black Friday terão direito a 3 meses gratuitos da plataforma Profit TraderXP.

Do dia 22 de novembro a 7 de dezembro a Toro Investimentos oferecerá dois BDRs (Brazilian Depositary Receipt), uma do Google e a outra do Netflix para os novos investidores da corretora. Essa ação só é válida para aplicações a partir de 5 mil reais em qualquer produto disponível na plataforma.

A corretora Modalmais realiza entre os dias 22 e 27 de novembro a Green Week, que consiste em uma semana de condições especiais para investir em produtos na plataforma digital.

No dia 30 de novembro acontecerá a Cyber Monday que será o último dia para os investidores aproveitarem oportunidades como:

- CDB Máxima com rentabilidade de 11% ao ano e prazo de 10 anos;

- Fundo de investimento Lion com valor inicial de 10 reais;

- E condição especial para a assinatura da plataforma Profit Trader Modal;

Os clientes que investirem durante a Green Week ou Cyber Monday também receberão um relatório especial da Eleven com expectativas do mercado para 2021.

Além disso a cada 100 reais investidos em qualquer título do tesouro direto pela plataforma da modal o investidor ganha um numero da sorte para concorre a uma mercedes zero quilometro.

A Guide investimentos oferece entre os dias 23 e 27 de novembro, produtos com aplicação mínima e rentabilidade diferenciada. Os produtos vão desde ações até fundos de investimentos.

Entre os destaques estão a carteira Valor Guide, com 30,86% de valorização em 2020 e o fundo Guide Cash Fic FIM C Priv, com 2,14% de retorno no ano e liquidez diária com aportes iniciais de 100 reais.

Ela ainda disponibilizará ativos de renda fixa com condições especiais, como:

- CDBs do banco Máxima com rentabilidade de 3,9% até 12,7% dependendo do prazo que começa em 1 ano e vai até 10 e com valor inicial de mil reais;

- CDBs do banco Renner Digimais com retorno de 155% do CDI, prazo de vencimento de 5 anos;

A gestora Magnetis Investimentos lançou a MagWeek, onde os novos clientes que investirem a partir de 10 mil reais, ganharam 6 meses de taxa grátis e um brinde especial.

Para participar é preciso se inscrever até o dia 27.

E por fim, a casa de analises Suno Research oferece entre os dias 19 e 27 de novembro 6 modalidades diferentes de assinatura com duração de 3 anos e pelo preço de 2.

Como todo dia tem saído novas ofertas de novos produtos, possivelmente quando você assistir a esse vídeo teremos ainda mais opções. O que vale aqui é ressaltar o leque de oportunidades que apareceram. E é claro que você deve avaliar se realmente vale a pena o produto de investimento.

Por exemplo os CDBs em sua grande maioria estão com taxas atrativas somente para prazos superiores a 6, 7 anos, então isso irá depender do seu perfil de investidor e seus objetivos.

Já os aportes iniciais com valores reduzidos podem ser uma ótima forma para quem está começando, ter acesso a produtos que só teria investindo um valor mais alto.

Muitos benefícios, são baseados em tesouro direto, o que seria o caso de se aportar pensando na reserva de emergência.

De todo modo temos oportunidades interessantes, mas assim como acontece na compra de um produto durante a Black Friday, o investidor deve avaliar atentamente se vale a pena e qual eram os valores antes da promoção.

Passada essa primeira analise ele deve avaliar se o produto se encaixa em seu perfil e objetivos e não somente investir por estar em promoção, parece engraçado dizer que agora além de compra compulsiva e desnecessária podemos ter o mesmo com investimentos.

Mas no fim quem ganha com isso são os investidores, toda e qualquer mudança para aumentar as opções disponíveis no mercado são muito bem vindas.

PICPAY RENDENDO 210 DO CDI! Vale a pena? É seguro?

O PicPay está oferecendo uma rentabilidade de 210% do CDI e com liquidez diária.

Será que vale realmente a pena e o mais importante, é seguro?

Antes de mais nada, se você ainda não conhece a fintech PicPay, ela é uma conta de pagamentos e não um banco. Assim como o NuBank, PagSeguro, Mercado Pago, Ame Digital, entre outros.

Pela conta de pagamentos, você pode realizar pagamentos, transferências, sacar dinheiro, ter cartões de débito e crédito, entre outros produtos. A diferença que o banco possui uma linha maior de serviços, como por exemplo, linhas de crédito especificas para aquisições de bens.

Com o advento das contas de pagamentos que de modo geral não possuem taxas de manutenção, muitos clientes dos bancos tradicionais têm migrado ou pelo menos optado por utiliza-las em paralelo.

O PicPay foi fundado em 2012 e possui atualmente mais de 30 milhões de usuários, que utilizam os seus mais diversos serviços.

Agora falando sobre o rendimento da conta, as contas de pagamento de modo geral oferecem retornos de 100% do CDI para os valores que ficam parados como saldo. Esses valores são investidos em títulos públicos e possuem liquidez diária.

Significa dizer que o seu dinheiro que fica parado na conta está investido e rendendo mais que a poupança e levemente a mais do que o tesouro Selic, com a possiblidade de você movimenta-lo na hora.

Agora o PicPay ampliou esse rendimento que antes era de 100% da CDI para 210%. Isso equivale a 3 vezes o rendimento da poupança e um pouco mais de 2 vezes o rendimento geral de uma conta de pagamento.

Inclusive se você ainda não tem o PicPay e deseja abrir uma conta, eu vou deixar aqui o meu link para download http://www.picpay.com/convite?@137JF8, por ele você ganha de volta os primeiros 10 reais gastos via cartão de crédito. Você pode abri a conta pelo link ou baixa-lo primeiro e utilizar o meu código 137JF8 no momento do cadastro.

Mas voltando aos rendimentos da conta, esse rendimento é valido para valores em conta de até 250 mil reais, acima disso, o PicPay continua pagando somente sob os 250 mil reais e o excedente ficará sem rendimento.

Isso não é exatamente um problema, pois eu nem recomendo que você deixe todo esse valor em uma conta só.

E se caso você não sabe o que é o CDI, de forma resumida CDI é um indexador que acompanha a taxa Selic, por sua vez a taxa Selic é a taxa de juros básicos da economia brasileira.

Atualmente a taxa Selic encontra-se a 2% ao ano e o CDI por sua vez está a 1,9%. Quando dizemos que um investimento rende 100% do CDI, significa dizer que ele está rendendo 1,9% ao ano.

No caso do PicPay que está pagando 210%, isso vai dar em torno de 3,99% ao ano.

Geralmente aplicações de renda fixa que rendem mais que o CDI, não possuem liquidez diária, isso significa dizer que você tem um prazo para poder sacar o seu dinheiro, esse prazo pode ser de dias, meses ou até mesmo anos. Normalmente quanto mais longo esse prazo, maior o retorno. Já no caso do PicPay a liquidez é diária, isso que me chamou mais a atenção.

Como faço para investir no PicPay?

Para investir é muito simples, assim como em outras contas de pagamento, basta que você deixe o seu dinheiro paradinho lá que ele já estará rendendo e com o benefício da liquidez imediata.

Mas investir através do PicPay é seguro?

Assim como em outras contas de pagamento, o seu dinheiro fica investido em títulos do governo e caso aconteça do PicPay ou qualquer outra conta de pagamentos falir ou quebrar, o seu dinheiro estará protegido e será devolvido para você.

Mas por que o PicPay está oferecendo essa rentabilidade tão superior ao restante do mercado?

O mercado financeiro está em larga expansão, com o aumento do número de corretoras, bancos digitais e contas de pagamentos, a concorrência desse setor está ferrenha e quem tem a ganhar com isso sãos os clientes.

Basicamente o que o PicPay quer oferecendo essa taxa, é ampliar a sua base de clientes e de quebra fortalecer a sua marca, como você pode ver estamos falando sobre ele e esse blog não é patrocinado.

Ouviu PicPay? Não é, mas poderia ser hein….

Posso colocar a minha reserva de emergência no PicPay?

Pode sim, como a liquidez é imediata e atualmente é a conta de pagamentos com maior retorno, eu falo atualmente pois com o mercado do jeito que está, amanhã pode ter outra instituição pagando ainda mais. Além disso, com a segurança do dinheiro estar aplicado em títulos públicos, o PicPay tornou-se uma ótima opção para se deixar a reserva de emergência.

Outro ponto interessante, com o início do funcionamento do PIX, isso adiciona uma vantagem para os investimentos que não necessitam de um pedido de resgate, diferente de um fundo de renda fixa onde você precisa fazer o pedido de resgate e para isso existe um horário limite, se o dinheiro está como saldo da conta você pode transferi-lo via o PIX independente do dia e horário.

Inclusive se você não sabe ainda o que é o PIX, ou ainda tem dúvidas sobre ele, eu vou deixar aqui um post que eu fiz sobre as principais perguntas e respostas sobre o PIX, confere lá! PIX: 23 Principais perguntas e respostas

Agora tem um detalhe importante e que poucas pessoas falam a respeito, essa taxa de 210% do CDI não necessariamente será para sempre. Segundo o próprio PicPay inicialmente esse rendimento é valido até o dia 31 de dezembro de 2020 e pode ou não ser estendido após essa data.

Logicamente que se depois dessa data ele voltar para 100% do CDI e tivermos outra opção pagando mais no momento, nada impede de você migrar o seu dinheiro. Agora ele pode estender por mais tempo também, isso só vamos saber no final do ano.

Então na minha opinião o PicPay está apresentando uma ótima taxa de retorno para um investimento que possui liquidez diária e a segurança dos títulos públicos.

É claro que como o seu objetivo é atrair novos clientes essa taxa elevada não deve durar para sempre, mas para o mercado como um todo, é bom, pois faz os concorrentes como NuBank correrem atrás e oferecerem taxas mais elevadas também.

FUNDOS DE INVESTIMENTOS – Tudo o que você precisa saber.

Você sabia que com pouco dinheiro é possível investir nos melhores investimentos do mercado? E melhor, você nem precisa saber escolher entre um investimento e outro, você terá uma equipe de analistas trabalhando todos os dias para fazer isso por você.

Eu sei que pode parecer até mentira, mas existe sim esse tipo de investimento.

Conheça os Fundos de Investimentos.

Imagine a seguinte situação: Joãozinho muito esperto, trabalha duro todos os dias, ele passa a tomar decisões mais assertivas sobre os seus gatos, realizando compras somente quando necessário e assim Joãozinho começa a ter dinheiro disponível para investir.

Joãozinho já viu em suas redes sociais que a poupança não vale a pena e que a bola da vez é a bolsa de valores! Mesmo sem conhecimento nenhum a respeito do que é uma ação ou mesmo ter investido em outros investimentos até então, Joãozinho resolve comprar ações de empresas que ele ouviu falar que iriam multiplicar o seu valor em poucos dias.

Tomado pelo sentimento da ganancia e achando que vai ser o próximo Warren Buffet Joãozinho colocou todas as suas economias nessas empresas, passados alguns dias, ele observa que suas ações caíram pela metade do preço, o desespero bate, Joãozinho vende todas as suas ações e decide nunca mais investir, afinal ele passa achar que bolsa de valores é um casino.

Isso parece brincadeira, mas acontece todos os dias, pessoas começam a investir sem conhecimento nenhum e acabam se frustrando com perdas significativas de patrimônio por terem realizado decisões ruins.

Se você quer começar a investir e não possui conhecimento nenhum, a bolsa de valores não é para você, é preciso antes de mais nada investir tempo e talvez até dinheiro em conhecimento e entender a lógica do mercado.

Agora se você tem medo de começar a investir exatamente por ver casos como o do Joãozinho ou mesmo se você não possui tempo para estudar sobre os mais diversos tipos de investimentos e até as empresas que estão listadas na bolsa de valores.

E além disso com a renda fixa pagando menos que a inflação e o seu dinheiro parado no seu banco ou em sua conta digital perdendo poder de compra todos os dias.

O mais indicado para você é investir através de fundos de investimentos.

Mas o que é um fundo de investimento?

Fundos de investimentos nada mais são que uma forma de aplicação financeira que reúne capital de vários investidores, aqui chamados de cotistas e é administrado por um gestor. Dentro da carteira desse fundo existe uma cesta de ativos que podem ser títulos de renda fixa, moedas estrangeiras, ações de empresas do brasil e do exterior, derivativos, commodities e até mesmo cotas de outros fundos.

Podemos dizer que um fundo de investimento é semelhante a um condomínio, onde cada cotista seria dono de uma casa e paga uma taxa para a administração do mesmo.

Sozinho demandaria muito dinheiro para que uma pessoa pudesse ter uma casa com piscina, quadra de esportes, spa, sauna e etc. Mas através do condomínio ela pode ter acesso a tudo isso.

Com o fundo de investimento acontece a mesma coisa, sozinho para o investidor ter acesso a vários investimentos ele precisaria de uma quantidade elevada de dinheiro e além disso para ele tomar as melhores decisões ele precisaria de tempo e conhecimento.

Então através do fundo de investimento é possível aplicar em diversos tipos de produtos financeiros, com diferentes graus de rentabilidade e risco, sem precisar ter muito dinheiro e o melhor com alguns dos maiores profissionais do Brasil realizando a gestão desses ativos.

E assim como em um condomínio o fundo de investimento possui um regulamento ondes estão estabelecidas suas regras de funcionamento, como aplicação, resgate, custos e etc.

Em outras palavras podemos dizer que o gestor reúne dinheiro de vários investidores diferentes, com esse dinheiro em mãos ele escolhe os melhores investimentos possíveis de acordo com o objetivo e estratégia do fundo e após a aplicação ele passa a realizar o acompanhamento diário desses investimentos tomando as decisões necessárias para o melhor desempenho do fundo.

E por terceirizar esse trabalho para o gestor você paga algumas taxas como administração e performance que já são descontadas no rendimento do fundo.

Além disso, como o montante do dinheiro é alto, chegando a casa dos bilhões de reais, o fundo tem acesso a investimentos com maiores rentabilidades que não estão disponíveis para quem está começando.

E quem são os gestores de fundos de investimento?

Eles geralmente são profissionais credenciados a CVM com vasta experiência de mercado, além disso geralmente o fundo conta com uma equipe de analistas responsáveis por diferentes setores.

Eu costumo dizer que quando se adquire um fundo de investimento, na verdade se está contratando um gestor para cuidar de seu patrimônio.

Por isso a escolha do gestor é um dos pontos mais importantes na hora de se escolher um fundo, escolhendo o gestor, você estará concordando com a estratégia que ele segue para gerir o seu dinheiro.

E o que são as cotas de um fundo de investimento?

A cota é a menor parte possível de um fundo de investimentos. Quando se compra cotas de um fundo, se está comprando pedaços dele. Os rendimentos e taxas são proporcionais a número de cotas que o investidor adquiriu.

Quais os tipos de fundos de investimentos?

Existem diversos tipos de fundos de investimento, de modo geral podemos classificá-los em:

Fundos de renda fixa: são os fundos que direcionam no mínimo 80% dos seus investimentos em ativos de renda fixa pré-fixados ou pós fixados.

Os 20% restantes podem ser investidos em derivativos para aumentar a rentabilidade do fundo.

Aqui entram os fundos de curto prazo também, geralmente com alta liquidez, que são utilizados de modo geral para reserva de emergência.

Os fundos de renda fixa tentam ganhar do CDI e são indicados para o perfil conservador, principalmente para aqueles que buscam rendimentos sem abrir mão da segurança.

São indicados também para investimentos de curto prazo, por exemplo, quero trocar de carro daqui 1 ano, eu posso deixar o meu dinheiro em um fundo de renda fixa que de modo geral pagam mais que o tesouro direto ou uma conta digital e quando eu precisar do dinheiro eu simplesmente faço o pedido de retirada.

Temos também os fundos de renda variável ou ações:

Esses fundos aplicam a maior parte do patrimônio em ações de empresas, consequentemente os seus resultados tem uma maior volatilidade, podendo ter resultados negativos e por outro lado ganhos bem expressivos ao longo do tempo.

Existem 2 grandes grupos de fundos de ações, os de gestão ativa e os de gestão passiva. Dentro desses 2 grandes grupos existem as categorias que refletem as principais estratégias adotas pelos fundos.

Dentre elas podemos citar fundos de dividendos, internacionais, setoriais, long short, long biased, long only, small caps.

Esse tipo de fundo de investimento é indicado para quem quer se expor a renda variável buscando maiores ganhos e aceitando a variação do curto prazo, é uma forma de se investir em ações sem necessariamente precisar acessar a bolsa de valores ou entender como ela funciona.

Outros fundos de investimentos bem comuns no mercado são os multimercados.

De modo geral, podemos dizer que seria uma mistura dos fundos de renda fixa com renda variável.

Nesse caso o gestor do fundo de investimento possui uma gama maior de possibilidades que as demais categorias

Esses fundos de investimentos costumam ter uma carteira bem diversificada tendendo a performar melhor que os fundos de renda fixa, mas com menores riscos que os fundos de ações. Seria um meio termo entre as 2 categorias.

Eles são indicados para os investidores que aceita um certo nível de volatilidade se tiver em troca maiores retornos.

Existem ainda os fundos cambiais, que são compostos por investimento em moeda estrangeira.

Esses fundos de investimentos servem como proteção de carteira e diversificação internacional.

Temos também os fundos internacionais, que além de moedas podem investir em outros ativos dos mais variados países.

E por fim temos os fundos imobiliários.

Conhecidos como FIIs são fundos que investem no setor imobiliário e diferentemente dos anteriores que eu citei são comprados diretamente na bolsa de valores, mas a respeito deles eu vou deixar post que eu fiz falando somente sobre fundos imobiliários.

O que são Fundos Imobiliários e como ganhar dinheiro

O fundo de investimento é seguro?

Os fundos de investimentos são regulamentos pela CVM, além disso eles passam por auditorias periódicas.

Como funciona o Imposto de renda em fundos de investimentos?

Para os fundos de renda fixa e multimercado a alíquota é cobrada de forma regressiva de acordo com o tempo que se mantem o dinheiro aplicado começando em 22,5% e terminando em 15%. Esses fundos possuem um sistema de antecipação de imposto chamado come-cotas, ele é acontece automaticamente a cada 6 meses sendo deduzidas sobre as cotas que o investidor possui.

Se nesse meio tempo o investidor pede o resgate do investimento, o imposto de renda será deduzido no resgate, proporcionalmente ao tempo, pós pagamento do come-cotas.

Já os fundos de ações não possuem come-cotas, o imposto é deduzido somente no momento do resgate e sua alíquota é de 15%.

Quais são as taxas que os fundos de investimentos possuem?

Os fundos de investimento possuem 3 tipos de taxa.

A taxa de administração, que é cobrada para custear a gestão do fundo, seria o valor que descontado do patrimônio total para remunerar o gestor e sua equipe.

A taxa de performance, que é uma espécie de bônus toda vez que o fundo ultrapassa o seu benchmark.

Eu não considero ela exatamente ruim, pois se o fundo está rendendo mais do que o prometido, vejo com bons olhos que o gestor seja remunerado pelo seu bom desempenho.

E você deve estar se perguntando o que é benchmark, no caso dos fundos é uma referência que determina a rentabilidade de seus ativos. O CDI por exemplo é comumente usado por fundos de renda fixa.

Mas voltando as taxas, por fim temos a taxa de saída. Se aplicável é a taxa cobrada caso o investidor queira sair do fundo antes do seu prazo estabelecido.

Aqui entramos no que é liquidez dos fundos de investimentos.

Liquidez é quando você pode fazer a retirada do seu capital de dentro do fundo, existem fundos com liquidez diária até fundos com 60 dias ou mais, isso significa que se você fez o pedido de resgate do fundo hoje, depois de X dias o dinheiro estará na sua conta.

Quais as vantagens em se investir em fundos de investimentos?

Podemos citar como vantagens a gestão profissional, dificilmente o investidor que está começando terá o conhecimento e tempo necessário para gerir de forma correta os seus investimentos se estivesse fazendo por conta própria.

A diversificação, mesmo com pouco dinheiro como o fundo é composto de uma série de ativos, você estará investindo em todos esses ativos.

A praticidade, é muito mais rápido e pratico investir em um fundo do que gerenciar vários ativos.

O imposto de renda cobrado direto na fonte é outra facilidade, tendo em vista que você não precisará se preocupar com geração e pagamento de DARF.

A diversidade, existem centenas de fundos de investimento, cada um com uma estratégia diferente, basta você encontrar a que se encaixa com o seu perfil.

A acessibilidade: Existem fundos que você pode começar investindo apenas com 100 reais. E com esses 100 reais você já tem acesso a toda a carteira de ativos que o fundo tem.

E quais as desvantagens de se investir em fundos de investimentos?

Como única desvantagem podemos citar as taxas, apesar que se o fundo entrega o prometido e desempenha bem, isso não é exatamente uma desvantagem, mas se você investisse nos mesmos ativos que o fundo investe seguindo a mesma estratégia, você não teria esse custo, tudo vai depender do seu conhecimento e tempo disponível.

Eu poderia até citar que o fato de você não poder interferir nas escolhas do fundo seria uma desvantagem, mas veja que a essência do fundo é exatamente você terceirizar essa gestão.

Qual o melhor fundo de investimento?

Não existe o melhor fundo de investimento. Existe o mais adequado ou os mais adequados para o seu perfil e seus objetivos.

Por exemplo se você não aceita riscos, fique longe dos fundos de ações.

Se o objetivo com o fundo é para uma reserva de emergência, você precisa buscar um com liquidez diária.

Se você quer aumentar os seus ganhos e investir na bolsa sem precisar estudar o mercado os fundos de ações são mais indicados.

Agora o recomendado é sempre diversificar os seus investimentos entre vários fundos de investimentos de diferentes tipos, uma carteira com por exemplo alguns fundos de renda fixa, alguns fundos multimercado e alguns fundos de ações é uma carteira bem balanceada. Logicamente que tudo depende de investidor para investidor.

Existem ainda ferramentas na web que comparam o desempenho entre fundos de investimento, apesar de rentabilidade passada não ser garantia de rentabilidade futura eu indico para você sempre olhar o desempenho dos fundos nas crises, como eles encararam os momentos de turbulência no mercado.

Como invisto em um fundo de investimento?

Através da sua corretora de valores, cada corretora tem em seu portfolio uma seleção de fundos de investimentos, algumas corretoras podem ter mais, outras menos, alguns fundos podem ser encontrados em uma e em outras não, então o primeiro passo para se escolher um fundo, é analisar quais as opções que tem em sua corretora.

Sendo assim os fundos de investimento são uma aplicação financeira bastante simples e acessível a todos os investidores. Você encontra fundos com aplicação mínima de 100,00 reais.

Os fundos de investimento são indicados para quem está começando, não possui tempo ou conhecimento para acompanhar o mercado financeiro e gerir os seus investimento, como forma de diversificação de carteira ou mesmo para seguir a estratégia de um gestor.

O mais importante é que você veja bem o histórico do fundo de investimento, o que ele promete, quem é seu gestor, analise o prospecto e encontre os fundos de investimentos que mais se adequam ao seus objetivos e perfil de investidor.

Lembrando que você deve também diversificar os seus investimentos em mais de um fundo de investimento e de diferentes tipos e estratégias.

Assim você garantirá bons rendimentos e com segurança, não exigindo tanto acompanhamento da sua parte.

JOE BIDEN PRESIDENTE! E AGORA? O que muda para o Brasil? (Eleições Americanas 2020)

E acabaram as tão aguardadas eleições americanas de 2020 e o grande vencedor foi Joe Biden!

Mas o que isso significa para o mercado financeiro global e mais especificamente para o Brasil?

Sobre a bolsa de valores caso você queira saber mais a respeito, confere no link abaixo o post que eu fiz explicando tudo sobre ela: Bolsa de valores: O que é e como funciona

Como os Estados unidos é a maior potência econômica do mundo, as eleições por lá tem o poder de interferir no mundo todo, inclusive aqui no Brasil.

Por sinal, eu acho que foram as eleições mais comentadas da história lá fora e aqui Brasil.

Depois de quase um mês em andamento, chegou ao fim no dia 3 de novembro o processo eleitoral americano. Processo esse que foi marcado por brigas e acusações entre os candidatos.

Estavam concorrendo ao cargo de presidente da maior economia do mundo o então presidente republicano Donald Trump e o ex-vice-presidente da era Obama, o democrata Joe Biden.

Após uma campanha tumultuada em meio a uma pandemia, com antecipação de votos e votos pelos correios.

*** Imagina se isso acontece aqui no Brasil, enviar voto pelos correios….***

A votação chegou ao fim no dia 3 de novembro e aí começou o processo de contagem de votos que se estendeu e se estenderá ainda por alguns dias, pelo fato da demora da entrega dos votos pelo correio, mas com a contagem atual já temos um vencedor.

Inclusive a Web ficou repleta de memes com a demora na contagem dos votos…

O democrata Joe Biden é o 46º presidente dos Estados Unidos, assumindo com recorde de votos e superando a marca que até então era de Obama. O que demonstra que mesmo em meio a pandemia, o americano saiu de casa e foi votar, lembrando que lá o voto não é obrigatório.

Joe Biden pega o país dividido e em meio a uma crise financeira e sanitária gerada pela pandemia e com vários desafios pela frente.

Donald Trump por sua vez contesta na justiça a votação e esse processo pode se estender pelos próximos dias ou mesmo semanas, mas não devem alterar os resultados das urnas.

Mas afinal com Biden no poder o que muda para a economia global?

Ao meu ver como o senado se manteve republicano, isso deve equilibrar os poderes por lá e não trazer grandes mudanças inicialmente, os discursos e incertezas geradas pela judicialização do processo podem trazer certa volatilidade no mercado inicialmente.

Agora quando Joe Biden assumir, o que pode causar um impacto forte nos mercados financeiros no mundo todo inicialmente, será se até lá não tivermos uma vacina, o número de mortes e infectados estiver alto e ele resolva optar por um lookdown.

Isso causaria enormes quedas nas bolsas do mundo todo, mas ainda não temos como saber se isso realmente vai ocorrer.

Referente a política externa, Biden possui um tom mais conciliador, devendo retomar os laços com a união europeia e apaziguar a guerra comercial com a China. Isso será benéfico para os mercados globais como um todo.

Já na economia, Biden deixou claro em sua campanha que deve aumentar impostos sob empresas e grandes fortunas, com um senado republicano isso seria mais difícil de passar inicialmente, mas caso passe as bolsas por lá sofreriam quedas.

Joe Biden também pretende aumentar a política social americana e até mesmo resgatar e expandir o programa de saúde pública conhecido como Obamacare.

Além disso ele quer aumentar os gastos públicos como forma de estimular a economia na retomada.

Essas medidas não favorecem o mercado por lá, se por um lado para a bolsa americana pode não ser tão bom, isso pode trazer um fluxo de investimentos nas bolsas dos países emergentes, que poderia ou não incluir o Brasil, tudo vai depender de como vamos encara o problema fiscal e as reformas por aqui.

Falando em bolsa, a bolsa de valores daqui pode se beneficiar com esse fluxo para os emergentes, lembrando que o investidor estrangeiro tem saído da bolsa daqui, isso poderia se reverter, já por lá as empresas tech como Amazon, Google, Facebook, Netflix, entre outras podem sofrer em um primeiro momento.

Esse fluxo de dinheiro para os emergentes também deve fazer com que o dólar fique mais baixo. Com o dólar mais baixo, as empresas exportadoras do Brasil, podem sofrer um pouco, mas dificilmente no curto prazo o dólar volte para os patamares pré-pandemia.

Outra medida que o Joe Biden deve tomar para a retomada da economia americana é investimento em infraestrutura, isso pode fazer o minério de ferro se valorizar e junto dele as siderúrgicas.

Biden também deve retirar os subsídios para a produção de combustíveis fosseis, pode fazer com que o petróleo suba no longo prazo.

Então economicamente falando, a vitória de Biden pode não ser ruim para o Brasil, se logico o Brasil fizer o dever de casa e cuidar do rombo fiscal.

Agora falando diretamente das relações entre o Brasil e os Estados Unidos, Biden tem um forte lado ambientalista e já mencionou que quer criar um fundo para proteger a Amazônia, Bolsonaro não gostou, mas nunca chegou a existir um atrito entre os dois.

Logicamente que como Bolsonaro tinha relações mais estreitas com o Donald Trump isso se refletia na relação entre os dois países sob formas de acordos bilaterais e no apoio dos Estados Unidos na entrada do Brasil na OCDE. Veja Joe Biden nunca falou que era contra, mas também nunca se disse a favor então nesse quesito não sabemos o que pode acontecer.

Agora voltando ao lado ambiental de Joe Biden, devido aos nossos problemas com a Amazônia e o Pantanal, isso pode sim gerar atrito e até sansões por parte dos Estados Unidos. Então o Brasil precisará demonstrar esforço e trabalho para controlar as queimadas e o desmatamento.

Teremos que aguardar até o próximo ano para ver como esse cenário irá se desenhar, mas de todo modo o Brasil pode ou não se beneficiar, tudo vai depender de como vamos encarar os nossos problemas internos.

ALUGUEL DE FUNDOS IMOBILIÁRIOS: SAIBA COMO MULTIPLICAR OS SEUS GANHOS

A pouco tempo atrás os Fundos Imobiliários chegaram a marca de 1 milhão de investidores.

A novidade agora foi que a B3 autorizou o empréstimo de cotas de Fundo Imobiliários, que deverá começar a partir do dia 9 de novembro.

Para começar, o que é aluguel de cotas?

O aluguel nada mais é que o investidor que detém as cotas de um fundo imobiliário emprestar para outro investidor, por uma remuneração e prazo previamente combinados.

O investidor que detém as cotas nessa operação passa a ser chamado de doador.

E o investidor que as empresta é chamado de tomador.

Quem garante a segurança dessa transação é a própria bolsa de valores, no caso do Brasil, a B3.

Mas por que alguém aluga uma cota de fundo imobiliário?

Quando um investidor acredita que certo ativo irá cair no curto prazo, ele pode vende-lo no momento atual para recompra-lo posteriormente. Caso ele não possua esse ativo em carteira para realizar essa operação especulativa, ele precisa emprestar de alguém esse ativo.

O nome dessa operação é operar vendido, ou venda a descoberto.

Concluída a operação o investidor recompra a preço de mercado o mesmo ativo e o devolve para quem deixou alugado. A diferença de preço entre o momento que ele vendeu para o momento que ele recomprou é quanto ele irá lucrar na operação.

E por ter emprestado esse ativo ele pagará uma remuneração para o investidor que o emprestou.

Exemplificando, imagine que o investidor 1 possui cotas do fundo imobiliário BCFF, ele possui essas cotas para longo prazo e não está se importando com a variação de preços atual.

Já o investidor 2 não possui cotas desse fundo imobiliário, mas ele acredita que o valor das cotas desse fundo irão cair no curto prazo.

Então o investidor 1 disponibiliza para aluguel as suas cotas. O investidor 2 as toma e as vende a preço de mercado.

Passa-se 1 mês o investidor 2 paga aluguel para o investidor 1.

No mês seguinte o valor das cotas do fundo imobiliário caem, o investidor 2 compra a mesma quantidade e as devolve para o investidor 1 acrescidas do juros e a operação é encerrada.

A diferença dos valores é o lucro que o investidor 2 teve, caso o valor das cotas não caia e ele encerre a operação, ele terá tido prejuízo.

Já o investidor 1 que alugou suas cotas, ganha o aluguel de todo jeito.

Até então o aluguel era possível somente com: Ações, ETFs e BDRs.

A novidade é que a partir do dia 9 de novembro será possível também realizar essa operação com fundos imobiliários.

E o que acontece com os proventos durante o tempo que estão alugadas as cotas do fundo?

Nada. O doador continua recebendo os proventos normalmente. Ele só não pode realizar a venda das suas cotas enquanto elas estiverem alugadas.

E quais os riscos dessa operação?

Para o doador, os riscos são praticamente nulos, já que a bolsa regula toda a operação e tanto o doador quanto o tomador irão realiza-la por intermédio das suas corretoras. Inclusive para que você possa deixar suas cotas alugadas é preciso entrar em contato com sua corretora.

Já para o tomador, o risco está na variação do mercado, ele pode perder dinheiro na operação e ainda ter que pagar o aluguel.

E como funciona o imposto de renda?

Como o aluguel é considerado uma remuneração fixa, pois não oferece riscos ao doador, o seu imposto de renda segue a mesma tabela decrescente da renda fixa. Iniciando em 22,5% até 15% de acordo com o tempo.

Como o mais comum é que o aluguel dure menos que 180 dias, de modo geral o imposto de renda será de 22,5%.

Já para o tomador o imposto de renda irá incidir apenas no lucro da operação.

Quais as vantagens de se alugar as cotas de um fundo imobiliário?

A grande vantagem para o investidor que é o doador, é ganhar os proventos ter uma remuneração adicional vinda do aluguel. O valor dessa remuneração varia de acordo com o mercado, de modo geral ela não é muito alta, ou seja, se você tem poucas cotas possivelmente irá ganhar alguns centavos, mas veja que você está ganhando uma remuneração sem fazer nada mais por isso.

E se você já possui uma quantidade expressiva de cotas, o valor que você recebe, será proporcionalmente mais alto.

Já para o investidor que é o tomador a vantagem é poder operar vendendo ativos que ele não possui.

E quais as desvantagens do aluguel de cotas?

Para o doador a desvantagem seria ele não poder vender enquanto as suas cotas estiverem alugadas, mas se você as tem para o longo prazo isso torna-se irrelevante.

E para o mercado de fundos imobiliários o que isso irá impactar?

Com mais essa possibilidade de operação isso pode atrair ainda mais investidores para o mercado de fundos imobiliários.

Provavelmente acarretará num aumento da volatilidade dos fundos. Até então os fundos imobiliários possuíam uma volatilidade muito menor do que das ações, ou seja, o valor das suas cotas variavam muito menos comparado ao mercado de ações.

Com o aumento do volume de operações essa volatilidade deve aumentar.

Já para os fundos imobiliários e mais especificamente os FOF, que são fundos de fundos isso dará a possibilidade de uma maior gama de operações que o fundo pode realizar, aumentando assim a sua remuneração.

Inicialmente não serão todos os fundos imobiliários que poderão ter suas cotas alugadas. Haverá um filtro por número de cotistas e liquidez do fundo.

Caso você ainda tenha dúvidas do que é e como funciona um fundo imobiliário e porque você deve pensar em começar a investir nessa modalidade de investimento, segue abaixo um post que eu fiz falando tudo sobre os fundos imobiliários:

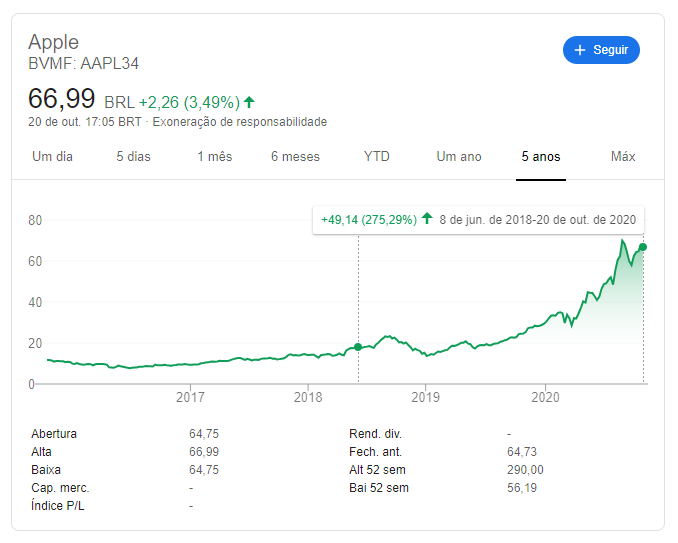

NÃO COMPRE IPHONE 12! Compre ações da Apple (AAPL / AAPL34)

Na última semana a Apple anunciou durante o evento de lançamento o seu mais novo smartphone, o Iphone 12. O seu preço no Brasil ainda não foi revelado, mas o modelo PRO deve chegar custando por volta de 10 mil reais.

E se ao invés de comprar um Iphone 12 investíssemos esse dinheiro comprando ações da Apple qual seria o resultado?

Logicamente que o título desse artigo é uma provocação, você não precisa comprar um Iphone ou uma ação da Apple. O que eu quero que você entenda é a importância de se ter um consumo consciente e os resultados de nossas escolhas entre gastar ou investir.

Eu sei que você precisa de um telefone e a Apple não cresceria ao longo do tempo se não fosse pelas vendas dos Iphones, mas é sempre importante por na ponta do lápis se por exemplo, você tem o modelo anterior, você realmente precisa trocar pelo novo? Ele realmente vai dar tanta diferença assim ou você pode esperar mais um ano? Você precisa compra-lo logo no seu lançamento, onde o preço é mais alto geralmente ou pode aguardar mais alguns meses?

Infelizmente no Brasil, o Iphone acaba sendo considerado um item de luxo e de status. Não que isso seja culpa da Apple ou somente dela, boa parte da culpa é devida a gigantesca carga tributária de nosso país e o seu câmbio desvalorizado.

Se por um lado comprar um Iphone, pode não ser exatamente vantajoso para o seu bolso, talvez comprar as ações da Apple possa ser sim uma boa opção.

A Apple foi fundada em 1976 em Cupertino na Califórnia, seus fundadores foram Steve Wozniak, Ronald Wayne e o lendário Steve Jobs.

A trajetória da empresa teve um início marcado por muitos altos e baixos, com espirito inovador desde o seu surgimento, que por sinal foi em uma garagem, a Apple destaca-se das outras empresas de tecnologia por pensar de forma diferente, valorizando o design de seus produtos, seu ecossistema e a sua marca a ponto de criar desejo nas pessoas.

Nenhuma outra marca tem tantos fãs loucos a ponto de formarem filas intermináveis no lançamento de seus produtos. Geralmente quem compra um produto da marca, acaba adquirindo o resto da linha e não trocando de marca mais.

Mas como esse é um artigo de finanças, vamos aos números:

O valor de mercado da Apple hoje passa de 2 trilhões de dólares, sim é isso mesmo que você ouviu, 2 trilhões dólares (US$2.000.000.000.000,00). Para você ter uma ideia esse valor é maior que a soma de todas as empresas brasileiras listadas em bolsa.

Inclusive esse valor supera o Produto Interno Bruto de 170 países, incluindo o Brasil. Significa dizer que só o valor de mercado da Apple é maior que a soma de tudo que foi produzido durante um ano no Brasil.

A Apple foi a primeira empresa no mundo a chegar a marca de 1 trilhão de dólares e só não foi a primeira no mundo a chegar a marca dos 2 trilhões porque a petrolífera estatal saudita Saudi Aramco realizou o seu IPO e chegou primeiro a esse valor, mas desde então o seu valor caiu para 1.8 trilhão e a Apple reina sozinha como a única empresa no mundo valendo 2 trilhões de dólares.

A receita anual de 2019 da Apple foi cerca de 260 bilhões com um lucro bruto de aproximadamente 98 bilhões de dólares. A título de comparação, só com os foninhos de ouvido, os Airpods, a Apple obteve 12 bilhões de receita em dólares, já a receita da Ambev toda foi cerca de 10 bilhões de dólares (cotação do dólar a 5 reais).

Só de caixa a Apple possui disponível mais de 100 bilhões de dólares o que da uma tranquilidade para empresa, inclusive para possíveis aquisições de outras empresas.

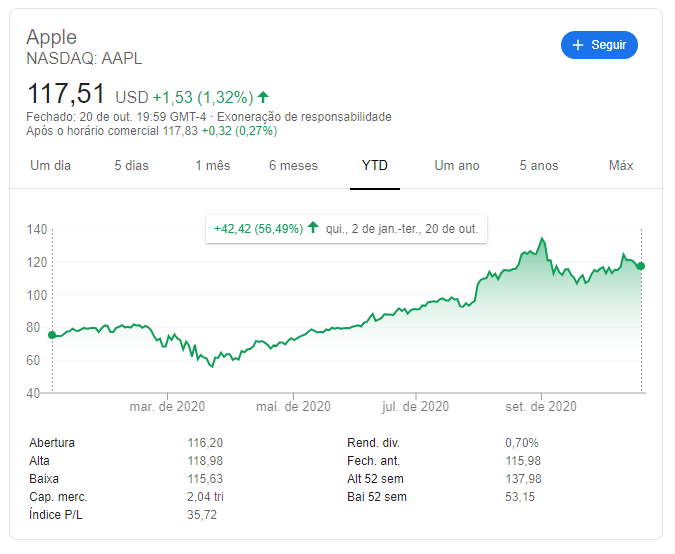

Já a valorização das suas ações só esse ano, acumulam uma alta de 42%.

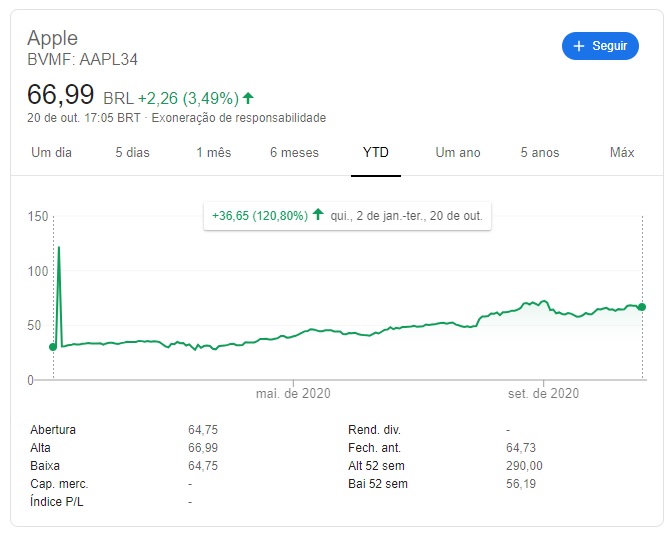

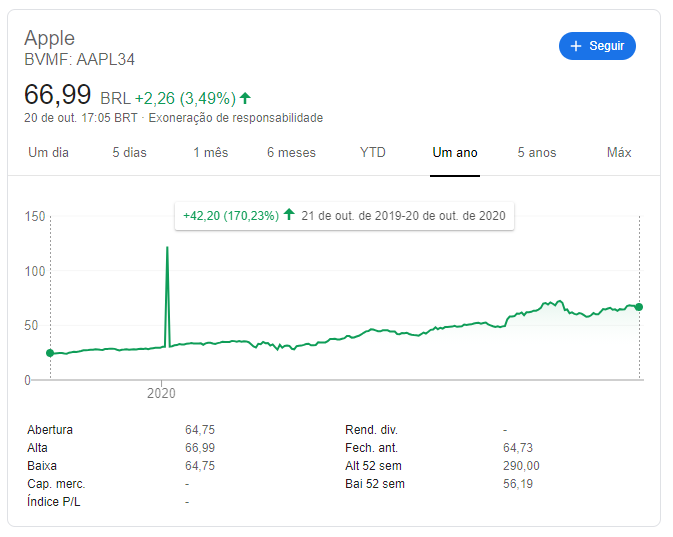

Agora se você tivesse investido nela teria tido uma alta maior ainda, por conta da alta do dólar a valorização das ações levando o câmbio em consideração foi de 120%.

Lembrando a crise que tivemos esse ano e que nem o ano e nem a crise ainda acabaram.

Dito todos esses dados, o que teria acontecido se você tivesse investido o mesmo valor do que é esperado pelo Iphone 12 PRO, cerca de 10 mil reais?

Em 1 ano você teria obtido uma valorização de 170%, ou seja, os seus 10.000,00 reais teriam se tornado 17.000,00 reais.

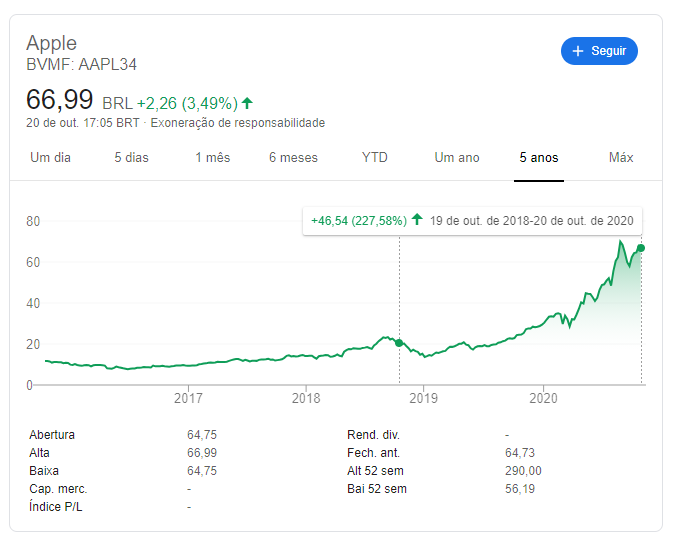

Em 2 anos você teria obtido uma valorização de 227%, ou seja, seus 10.000,00 reais teriam se tornado 22.700,00 reais, ou 2 Iphones “e quem sabe um carregador, ah não para o carregador ainda falta dinheiro rsrs”.

Em 3 anos você teria obtido uma valorização de 275%, ou seja, seus 10 mil teriam se tornado 27.500 reais.

E um detalhe importante, eu não estou levando em consideração os dividendos recebidos nesse tempo. Sim meus amigos e minhas amigas a Apple também paga dividendos que nesse caso caem direto na conta da sua corretora.

Esses números aliados a forte marca e presença que a Apple possui no mundo todo, além de todo o seu ecossistema de produtos e o fato dela estar expandindo cada vez mais a receita com serviços como Apple TV e Apple Music. Tornam a empresa uma ótima opção de investimentos.

Mas é importante dizer, esse artigo não é uma recomendação nem de compra e muito menos de venda. A ideia é que você possa pensar que além de consumir apenas os produtos das maiores empresas do mundo, você possa se tornar sócio delas e aproveitar o rápido crescimento que essas empresas vem obtendo ao longo do tempo.

Agora como eu faço para investir nas ações da Apple?

Mesmo morando no Brasil, você pode sim investir em ações da Apple e de outras empresas americanas para isso existem 2 formas:

A primeira forma é abrir conta em uma corretora lá fora, existe a possibilidade de enviar dinheiro diretamente para uma corretora americana e por sua vez, investir através dela.

A segunda forma seria através das BDRs, que nada mais são que recibos que replicam ações de mercados estrangeiros no mercado nacional. Em outras palavras é possibilidade de você ter acesso as maiores empresas do mundo aqui na nossa bolsa de valores.

Até então somente investidores qualificados, que são aqueles com mais de 1 milhão de reais investidos, poderiam investir em BDRs. Mas a partir do dia 22 de outubro essa regra mudou e agora as BDRs estarão disponíveis para todos os investidores.

As 2 opções têm seus prós e contras e o investidor precisa saber analisar qual vale mais a pena para ele. Inclusive caso você deseje que eu faça um vídeo só sobre essas 2 formas de investimento, deixa aqui nos comentários que eu posso me aprofundar sobre o assunto.

Mas porque investir em ações de empresas estrangeiras?

A vantagem em se ter em carteira ações de empresas estrangeiras é a diversificação geográfica e de moeda. É uma forma de se proteger caso aconteça alguma coisa com o Brasil ou mesmo com o real. Dessa forma você estará acrescentando ativos negociados em dólar, o que é uma forma de proteção de carteira.

Caso você queira conferir mais a respeito das ações da Apple no mercado americano o seu ticker é AAPL e a sua respectiva BDR é AAPL34. Inclusive todas as BDRs possuem o número 34 na terminação do seu código.

Agora você não precisa sair investindo de cara em ações da Apple, Facebook, Amazon e outras, antes de mais nada é preciso ter uma boa reserva de emergência, uma carteira bem diversificada primeiramente aqui no Brasil e aí sim vale a pena você pensar em investir em empresas de fora, mas antes analise bem os fundamentos da empresa e não compre somente porque você gosta dela, o Uber por exemplo, desde o seu IPO nunca deu lucro.

Caso você queira saber mais a respeito do que é a bolsa de valores e como ela funciona confere no link abaixo:

Bolsa de valores: O que é e como funciona

E se caso você “mesmo assim” queira comprar um Iphone, confere no link abaixo o post que eu fiz falando sobre o programa do banco Itaú Iphone pra sempre:

Desdobramento Magazine Luiza (MGLU3). Vale a pena? CUIDADO!

O Magazine Luiza aprovou o desdobramento de suas ações em uma proporção de uma ação para quatro.

Será que agora ficou barato comprar as ações do Magazine Luiza? E isso fará com que suas ações decolem?

Para você entender de vez o que é Split ou desdobramento de ações, imagine que você tenha 100 reais e foi até o banco e trocou por 10 notas de 10 reais.

O que vale mais, 1 nota de 100 ou 10 notas de 10?

Exatamente você continua tendo o mesmo valor!

Mas por que uma empresa faz o desdobramento?

Realizando o desdobramento a empresa consegue tornar suas ações mais acessíveis, é mais fácil para o investidor que está começando, comprar uma ação a 20 reais do que uma ação a 100 reais.

Outro benefício do desdobramento é o aumento da liquidez dessa ação. Com mais ações no mercado, mais pessoas passam a negocia-las e num maior volume.

Um bom exemplo seria dizer que a empresa é como se fosse um bolo, esse bolo que estava cortado em 4 fatias, passa a estar cortado em 8 fatias, o bolo em si é o mesmo, ele continua com as suas mesmas características e valor.

No caso da empresa é a mesma situação, o desdobramento não muda em nada os seus fundamentos, tudo continua igual, inclusive o seu patrimônio e valor de mercado.

Financeiramente falando a empresa não ganha nada.

Para quem já é investidor em termos financeiros nada vai mudar também, a diferença é que se o investidor tinha por exemplo, 100 ações a 80 reais cada e a empresa fez um desdobramento de 1 para 4. Ele agora terá 400 ações a 20 reais cada. A soma dessas ações dará o mesmo valor de 8.000 reais.

Mas por que muitas vezes as ações sobem durante o seu desdobramento?

Porque de certa forma o desdobramento indica que a empresa está crescendo, isso acaba atraindo investidores que esperam que ela continue com esse crescimento, mas lembrando que crescimento passado não é garantia de crescimento futuro.

Outro ponto que faz as ações subirem, é que muitos investidores passam achar barato o valor dessa ação e isso gera um aumento das compras, elevando assim o preço.

Vale ressaltar que se a empresa paga dividendos e antes ela pagava 2 reais por ação, após o desdobramento ela passará a pagar 0,50 centavos por ação. Então se você comprou 1 ação após o desdobramento, para você receber o mesmo dividendo de antes, será preciso comprar na verdade 4 ações ao invés de uma.

Mas por que uma empresa faz o desdobramento se existe o mercado fracionário?

Antes de mais nada explicando o que é o mercado fracionário.

No mercado de lotes padrão, as ações são negociadas em lotes de 100 unidades, já no mercado fracionário, existe a possibilidade do investidor negociar apenas uma única ação.

Para ele acessar esse mercado basta ele acrescentar no ticker, que é o nome da ação na bolsa de valores, a letra F. Pegando de exemplo a ação do Magazine Luiza no mercado padrão é MGLU3 e no fracionário é MGLU3F.

O problema é que no mercado fracionário existe uma liquidez infinitamente menor que o mercado de lote padrão, significa que as vezes o investidor pode por uma ordem de compra ou de venda e ter que ficar esperando muito até que ela seja executada, ou ainda ter que pagar um prêmio por isso.

E por isso, de modo geral, de tempos em tempos as empresas preferem fazer o desdobramento de suas ações.

Então resumindo, o desdobramento não muda em nada no valor da empresa ou mesmo para quem já é investidor dela, você não ganha mais dinheiro ou perde com isso.

O desdobramento é uma consequência da evolução do valor da ação e não o fator que ele evoluir.

Historicamente existe uma tendência, que ação acabe se valorizando com o desdobramento pela maior liquidez ou mesmo pelo efeito psicológico que gera nas pessoas o que faz elas acharem que agora está barato.

Existem até estudos que analisam esse movimento, mas isso não é nenhuma garantia que ela vá realmente se valorizar, nada impede da ação permanecer muito tempo nesse valor ou até mesmo cair.

Inclusive a OGX antes de quebrar, havia feito um desdobramento na época, isso prova que não existem garantias que o desdobramento traga mais segurança ou garantia de ganhos.

O que importa no fim das contas não é o valor da ação e sim os fundamentos da empresa.

Agora falando sobre o desdobramento do Magazine Luiza em si.

Essa não é a primeira vez que a empresa faz o desdobramento de suas ações. Dessa vez o desdobramento aprovado será de uma ação para quatro.

Hoje as ações estão a um valor de 104,00 reais e após o desdobramento passarão para 26 reais.

O desdobramento acontecerá dia 14 de outubro de 2020 e as ações resultantes disso serão acrescentadas para os investidores dia 16 outubro de 2020.

A Magazine Luiza é a varejista queridinha do mercado, só nos últimos 5 anos o papel se valorizou cerva de 54.636%. Mas lembrando a valorização passada não significa valorização futura.

A Magazine Luiza dificilmente repetirá esse crescimento do passado, que foi em partes beneficiado por 2 fatores, o aumento das suas vendas pelo e-commerce e a implantação do seu sistema de market place.

Principalmente agora com a entrada da Amazon no Brasil, o que gerará um aumento da concorrência nesse setor, acarretando em menores margens de lucro para a empresa.

O Magazine Luiza é uma boa empresa? É sim, mas você não deve usar como fator de escolha de adquirir as suas ações ou não o fato da empresa estar fazendo o desdobramento. É necessário sempre olhar os fundamentos da empresa.

Caso você queira saber mais sobre o que é a bolsa de valores e como ela funciona, confira o post que eu fiz falando tudo sobre bolsa de valores:

Bolsa de valores: O que é e como funciona

Você já deve ter ouvido ou visto alguma notícia sobre bolsa de valores.

Esse ano já chegamos a incrível marca de 3 milhões de investidores na bolsa de valores. Só para título de comparação esse total até o final do ano passado era de apenas 1,6 milhões.

E com a queda da taxa da renda fixa a tendência é que muitos mais investidores procurem a bolsa de valores como forma de turbinar os seus ganhos, mas afinal você sabe o que é e como funciona a bolsa de valores?

Antigamente o investidor poderia colocar o seu dinheiro na renda fixa a juros de 15, 16, as vezes até 20% ao ano, sem correr grandes riscos ele teria seu capital dobrado em apenas 5 anos, o que era ótimo!

Quando você assiste ao jornal e o jornalista fala a taxa básica de juros está em “tantos” por cento, de modo geral é essa taxa que a renda fixa segue e é chamada de taxa Selic.

Hoje a taxa básica de juros encontra-se em 2%. Esse é um dos principais motivos pelo grande aumento do número de investidores em bolsa de valores. As pessoas estão procurando aumentar os seus ganhos com renda variável e a bolsa de valores é uma das formas.

A Bolsa de valores nada mais é que um ambiente de negociação onde investidores podem comprar e vender ativos, sejam eles ações, fundos imobiliários, ETFs, BDRs, contratos de dólar, boi, milho, café e etc.

Para você ter uma ideia mais clara do que é bolsa de valores, podemos compara-la a uma feira. Onde produtores expõem os seus produtos para compradores que estão interessados em adquiri-los. Se um investidor decide vender uma ação, ele vai até a bolsa de valores oferece-la para compradores interessados.

Quando uma empresa precisa de capital para expandir os seus negócios, uma das formas dela conseguir esse dinheiro é através da bolsa de valores, essa empresa vende um pedacinho dela captando dinheiro a um custo barato, aumentando sua visibilidade e atraindo novos investimentos.

Essa operação de abertura de capital se chama IPO (Initial Public Offering) – que em português significa oferta pública inicial e cada pedacinho dessa empresa é chamado de ação.

Quando o investidor compra uma ação ele está na verdade se tornando sócio dessa empresa.

Com essa ação em mãos o investidor passa a ganhar na valorização dessa empresa e pode também receber parte de seus lucros aqui chamados dos famosos dividendos.

É importante lembrar que nem toda empresa paga dividendos, as que não pagam utilizam o lucro para reinvestir nelas mesmas e assim aumentar o seu tamanho e por sua vez o seu valor.

Lembrando também que os dividendos somente são pagos se a empresa tiver lucro.

Outro ponto é que o investidor também passa a dividir os riscos, por exemplo se a empresa quebrar ele perderá o seu dinheiro investido.

Além disso existem 2 tipos de ações, as ações preferenciais e ordinárias, as ações ordinárias dão direito a voto nas assembleias realizadas pela empresa, ou seja, o investidor poderia palpitar nas suas decisões, o peso desse palpite é proporcional a quantas ações ele possui.

Já as ações preferenciais dão preferência ao investidor receber por primeiro os seus dividendos. Aqui vão se enquadrar a maioria das pessoas físicas.

É através de uma corretora que o investidor irá acessar a bolsa de valores, a corretora é o agente custodiante, é como se ela fosse a sua representante na nossa grande feira. A corretora também que vai fornecedor as ferramentas para o investidor ver a sua carteira, realizar compras e vendas como um home broker por exemplo.

As ações da sua carteira após adquiridas ficam na CBLC que é a companhia brasileira de liquidação e custodia, caso sua corretora quebre por algum motivo, você não é afetado, bastaria transferir suas ações para outra corretora.

Exemplificando, imagine que a padaria do seu Zé resolveu abrir uma filial e para isso precisa de dinheiro, seu Zé muito esperto resolveu fazer um IPO de 20% do valor de sua padaria, a padaria do seu zé foi avaliada em um valor de mercado de 100 mil reais.

O valor a ser arrecadado seria de 20 mil reais, então para ficar mais acessível seu Zé decidiu que emitiria 20 ações a mil reais cada. A empresa só ganha dinheiro com ações durante o seu IPO, posteriormente a ele os novos acionistas irão negociar essas ações no que chamamos mercado secundário que é quando um acionista pode vender para outro e vice e versa. Entenda que você só pode comprar uma ação de outra pessoa que esteja e só consegue vender se outra pessoa quiser compra-la de você.

As pessoas costumam ver no jornal, as ações da petrobras se desvalorizaram 20% esse mês e pensam que a empresa está sendo a afetada por isso, o que não é exatamente verdade, isso interfere no valor de mercado da empresa, mas não tira exatamente dinheiro dela.

Mas voltando a padaria do seu Zé, agora que você é acionista dela, a padaria está crescendo e deu um lucro de 100 mil reais, seu Zé decidiu distribuir entre os acionistas 50% desse lucro e reinvestir o restante na padaria. Então os 50 mil reais serão distribuídos entre as 20 ações, o que daria 2.500,00 reais por ação, se você tem 2 ações receberia 5.000,00 reais de dividendos.

Como a padaria do seu Zé da lucros enormes chamou a atenção dos investidores, fazendo mais pessoas quererem compra-las. Aqui entra a famosa lei da oferta e demanda, mais pessoas querendo comprar e menos querendo vender faz essas ações se valorizarem. Lembra que você tinha pago inicialmente 1.000,00 reais nas ações do seu Zé? Agora elas estão valendo 1.500,00 ou seja se caso você vender suas ações você irá lucrar 500 reais por ação.

Agora imagine que a padaria do seu Zé sofreu uma terrível enchente, coitado do seu Zé, isso afetou o seu faturamento espantando novos investidores, fazendo assim o valor das ações de sua padaria cair a um valor de 500,00 reais.

E assim funciona o mercado da bolsa de valores, um detalhe importante, você não precisa vender as suas ações se elas estiverem em baixas, tudo depende da sua analise a longo prazo da padaria do seu Zé.

E mais importante ainda, grande parte das pessoas acha que precisa de muito dinheiro para começar a investir na bolsa de valores, o que não é verdade, você pode comprar as maiores empresas do brasil ou os maiores fundos imobiliários a partir de 10 reais as vezes até menos dependendo da ação.

Outras operações que a empresa pode fazer é vender mais uma fatia sua no mercado, essa operação é chamada de follow-on ou emissão secundaria de ações.

Ela também pode recomprar suas ações no mercado e ainda poderia fechar o seu capital através de uma oferta pública de aquisição OPA.

Nesse artigo eu me foquei só em ações, mas se você gostaria de saber o que é um fundo imobiliário eu vou deixar aqui em baixo na descrição o link de um vídeo onde eu explico o que são os fundos imobiliários, confere lá.

Ou aqui no blog mesmo, temos o artigo sobre Fundos imobiliários, confere lá!

O nosso exemplo da padaria do seu Zé foi todo pautado no investidor que quer ser sócio das maiores empresas do nosso país na bolsa de valores, agora você também pode realizar operações especulativas como Day Trade e Swing Trade onde o investidor busca lucros a curto prazo com base nessa variação de preço das ações e outros ativos.

O que são Fundos Imobiliários e como ganhar dinheiro

Você já pensou em ser dono de um shopping ou de um galpão logístico ou ainda de um edifício corporativo? E se eu te contar que a partir de um investimento de 10 reais você pode!

Afinal o que são fundos imobiliários?

Um Fundo Imobiliário nada mais é do que um grupo de investidores que se juntam para comprar um imóvel ou vários, tornando assim mais acessível a sua aquisição. Esse fundo imobiliário é gerido por um gestor que de modo geral é altamente qualificado no mercado de imóveis.

Cada investidor passa a ter cotas do fundo, essas cotas são proporcionais ao dinheiro investido e dão ao cotista o direito a receber alugueis, no caso do fundo imobiliário esses alugueis são chamados de rendimentos, proventos ou dividendos.

Então quais as vantagens de um fundo imobiliário comparado a um imóvel?

1 – Maior acessibilidade

A partir de 10 reais você consegue adquirir uma cota de um fundo imobiliário, logico que o retorno será proporcional ao número de cotas que o investidor possui, mas você consegue comprar um pedacinho de uma casa? Com um fundo imobiliário isso é possível e o melhor, se o cotista reinvestir os alugueis todos os meses adquirindo novas cotas ele irá multiplicar os seus ganhos ao longo do tempo.

2 – Maior rentabilidade

Como em fundos imobiliários geralmente são imóveis enormes e em áreas nobres ou ainda locados para empresas de grande valor, de modo geral o investidor irá receber alugueis muito maiores que a media que ele teria com um imóvel convencional.

Além desses alugueis a cota do fundo imobiliário se valoriza ao longo do tempo, sendo assim o cotista ganha tanto com os alugueis quanto na valorização de suas cotas

3 – Maior liquidez

Fundos imobiliários tem maior liquidez, ou seja, se o investidor precisar ou desejar ele pode vender em instantes as suas cotas e melhor, ele pode vender parte delas caso deseje. Você não pode vender só um pedaço da cozinha de uma casa.

4 – Não paga imposto de renda

Ao contrario de um imóvel, os alugueis de fundos imobiliários são isentos de imposto de renda. O investidor de um fundo imobiliário só irá pagar imposto de renda se no momento da venda de suas cotas ele teve algum lucro. Aí o imposto de renda irá incidir sobre este lucro.

5 – Experiência com bolsa de valores

Outro fator que aumenta a facilidade de aquisição de um fundo imobiliário é que os fundos imobiliários são negociados em bolsa de valores, ou seja com apenas um click você pode adquirir cotas de um fundo. Em um imóvel convencional você precisa achar o imóvel, pagar as taxas de aquisição e muitas vezes fazer alguma manutenção além do tempo de espera até alugar.

O fundo imobiliário pode ser uma porta de entrada para o investidor iniciante conhecer a bolsa de valores e assim adquirir experiência com o seu funcionamento.

6 – Menor volatilidade do que ações

Fundos imobiliários apesar de serem negociados em bolsa, tem uma menor volatilidade do que ações. Para o investidor iniciante o sobe e desce do valor de uma ação pode assustar, com fundos imobiliários esse movimento é muito mais suave.

7 – Retorno maior que a renda fixa

Atualmente a taxa de juros do brasil encontra-se a 2% ao ano, é possível encontrar fundos com pagando até 9 – 10% o que corresponderia a 5 anos de renda fixa sem contar a valorização da cota, lógico que o risco da renda fixa é menor e outro ponto importante a ressaltar é que o investidor não deve deixar a sua reserva de emergência em fundos imobiliários.

Ok, mas quais os riscos de um fundo imobiliário?

O maior risco que o cotista pode ter, seria o imóvel ficar vago, essa vacância pode ser mitigada investindo em fundos imobiliários com múltiplos imóveis e múltiplos inquilinos.

O investidor também deve diversificar a sua carteira de fundos imobiliários. Ele pode e deve adquirir fundos de vários setores, como por exemplo, shoppings, logístico, escritórios e assim por diante.

Então resumindo, o brasileiro de modo geral adora investir em imóveis, quem nunca ouviu de um parente que deveria comprar uma casa, imóveis representam segurança e com fundos imobiliários o investidor pode se expor ao mercado imobiliário de forma fácil ágil e tendo uma maior rentabilidade.

E caso você queira saber mais a respeito de bolsa de valores e como ela funciona, confere o post que eu fiz:

Conteúdos gratuitos? Inscreva-se!

Últimas Postagens

- Onde investir em 2022 – Melhores investimentos para 2022

- O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

- PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

- MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

- IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK

Categorias

- Ações (12)

- Bolsa de valores (4)

- Criptomoedas (1)

- Design (1)

- Digital (1)

- Economia (2)

- Educação Financeira (4)

- Finanças (12)

- Fundos Imobiliários (7)

- Investimentos (11)

- Negócios (5)

- News (1)

- Renda Fixa (1)

- Sem categoria (1)

- Space (4)

- Spice (5)

- Travel (3)

- Wordpress (1)

Recent Posts

- Onde investir em 2022 – Melhores investimentos para 2022

- O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

- PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

- MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

- IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK