PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

O PIX realmente caiu no gosto do brasileiro, após 1 ano de vida, mais de 60% da população já utiliza o meio de pagamentos e transferências no seu dia a dia.

E agora passam a funcionar mais duas grandes novidades do PIX, o PIX saque e o PIX troco.

Mas como funciona? Quais as suas vantagens e desvantagens e o mais importante é seguro?

O PIX

Está completando um ano de funcionamento e nesse tempo pode-se dizer que ele foi um verdadeiro sucesso, caindo no gosto do brasileiro.

Atualmente mais de 60% da população adulta já utiliza o PIX, sendo realizadas até então, mais de 7 bilhões de transações, que juntas somam mais de 4 trilhões de reais.

O PIX já supera a TED, a DOC e a emissão de boletos.

E agora mais 2 novas novidades do PIX entram em funcionamento.

Vamos começar pelo PIX Saque

Ele nada mais é do que a possibilidade de se realizar saques em dinheiro utilizando o PIX em qualquer estabelecimento comercial que esteja conveniado.

O PIX Saque irá transforma os estabelecimentos comerciais em caixas eletrônicos, onde você pode realizar saques em dinheiro evitando ter que procurar por um caixa eletrônico de uma agencia bancária ou mesmo um caixa 24 horas.

É engraçado que a 1 ano atrás eu falava em um aqui no blog sobre todas as possibilidades que o PIX iria oferecer e dentre elas estava exatamente essa possibilidade da realização de saques em estabelecimentos comerciais.

O que é o PIX – Tire todas as suas dúvidas aqui

Mas voltando ao PIX Saque, ele te dará a possibilidade fazer saques em qualquer estabelecimento comercial, seja ele, uma padaria, uma farmácia, um mercado e assim por diante, bastando que o estabelecimento esteja conveniado ao sistema do PIX.

E além disso os próprios caixas eletrônicos terão a opção do PIX Saque, mesmo que você não seja cliente daquela instituição financeira.

Na prática, basta que você entre em um estabelecimento comercial e faça um pagamento via PIX para aquele estabelecimento e em troca o estabelecimento irá te dar o mesmo valor em dinheiro. Simples assim!

No caso do caixa eletrônico

O formato é semelhante, você irá fazer um pagamento para o QrCode gerado na tela do caixa eletrônico e irá sacar o dinheiro, isso independente de qual banco você tenha conta.

E o PIX Troco, como irá funcionar?

O funcionamento do PIX Troco é semelhante ao PIX Saque, a diferença é que ao invés de você simplesmente fazer o PIX e sacar o dinheiro, no PIX troco você estará comprando um produto do estabelecimento e pagando um valor a mais que será entregue para você em dinheiro. Por isso o nome de PIX Troco.

Na prática, imagine que você foi até uma padaria e pegou uma garrafa d’agua, o valor dessa garrada é 5 reais, mas você gostaria de sacar mais 10 reais em dinheiro para levar com você.

Ao chegar no caixa para pagar, você solicita a atendente que gostaria de fazer um PIX Troco de 10 reais.

Sendo assim você irá fazer um pagamento via PIX de 15 reais, saíra com a garrafa d’agua e mais 10 reais em dinheiro.

E quanto custa realizar um PIX Saque ou PIX Troco?

Cada cliente poderá realizar até 8 saques por mês de forma totalmente gratuita, a partir do nono saque naquele mês, poderá haver cobrança, mas se irá haver ou não e qual o valor do nono saque em diante dependerá de cada instituição financeira.

Nada impede do serviço continuar sendo gratuito, muito provavelmente algumas instituições utilizem isso como um diferencial.

Encerrado o mês a contagem reinicia.

E qual a vantagem para os estabelecimentos que aderirem ao PIX Saque e PIX Troco?

Para os estabelecimentos existe uma série de vantagens.

A empresa conveniada ao PIX saque receberá uma tarifa que irá variar de 25 centavos a 95 centavos por transação.

O fluxo de pessoas nos estabelecimentos deve aumentar e por consequência parte dessas pessoas podem acabar adquirindo um produto ou um serviço da empresa.

E além disso, com o dinheiro sendo retirado fisicamente do estabelecimento a chance de assalto ou mesmo o prejuízo gerado por um, deve ser reduzido.

Já para as pessoas que aderirem ao PIX Saque e PIX Troco as vantagens são.

A possibilidade de sacar dinheiro em praticamente qualquer estabelecimento comercial, a qualquer hora do dia e sem a necessidade de estar com o cartão em mãos.

Além disso se você é cliente de um banco digital que não possui agencias, geralmente nessas instituições os saques são realizados em caixa 24 horas, o problema é que eles possuem custos, no caso do PIX Saque o custo seria somente a partir do nono saque no mês e podendo ainda ser gratuito dependendo da instituição financeira.

Isso sem citar que no brasil em muitas localidades simplesmente não existe agências bancárias de determinados banco e muito menos caixas 24 horas, com o PIX Saque esse problema deixa de existir.

E qual o valor limite para o PIX Saques?

Os limites são de 500 reais para o período diurno que vai das 6 da manhã as 20 horas e 100 reais para o período noturno que vai das 20 horas as 6 da manhã.

Mas cada estabelecimento comercial que aderir ao PIX Saque e PIX Troco, poderá estabelecer limites menores que esses se ele achar mais conveniente e seguro para ele.

Mas e os bancos não ganham nada com isso?

Os bancos também acabam sendo beneficiados, afinal com um menor fluxo de pessoas indo até as agencias, os bancos poderão reduzir o número de agências e terminais de caixa eletrônico, reduzindo assim o seu custo.

Com mais essas 2 novidades, o número de transações realizadas pelo PIX deve se multiplicar e muito, tanto o PIX Saque, quanto o PIX Troco irão facilitar a vida dos consumidores e entregar benefícios para os estabelecimentos conveniados.

Ainda são previstas mais novidades para o PIX, como por exemplo o PIX Internacional, mas isso é assunto para outro post.

E por falar em post, temos também outro post sobre pix aqui no blog: PIX: 23 Principais perguntas e respostas

IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK

Você que sempre quis investir no Nubank, mas até então não tinha como, chegou o seu momento.

O Nubank finalmente anunciou o seu IPO na Bolsa de Valores Americana NYSE.

Eu digo finalmente, pois a muito tempo já havia uma grande expectativa do mercado por mais esse passo do Nubank, assim como já aconteceu com outros bancos digitais brasileiros.

Se for bem-sucedido em seu IPO, o Nubank pode ultrapassar o valor de mercado do banco Itaú, tornando-se o banco mais valioso do Brasil.

Mas como irá funcionar e mais importante será que vale a pena entrar no IPO do Nubank?

Antes de mais nada, esse conteúdo não é de forma alguma uma indicação de investimento, ele possui apenas o caráter educacional para que você possa analisar e tomar as suas próprias decisões do que fazer com o seu dinheiro!

A cada nova rodada de investimento que o Nubank realizava, muito se especulava sobre quando seria o IPO do banco digital.

Por fim a última rodada de investimento foi um aporte de ninguém menos do que o megainvestidor Warren Buffett e desde então acreditava-se que agora viria finalmente acontecer o seu IPO.

Inclusive, temos um post sobre aporte de 500 milhões de dólares feito pelo Warren Buffett no Nubank aqui no blog: Warren Buffett investe meio bilhão de dólares no Nubank

O que é IPO?

Mas voltando ao IPO do Nubank, dessa vez, ele realmente vai acontecer! E caso você não saiba o que é um IPO, ele nada mais é que a abertura de capital feita por uma empresa na bolsa de valores.

Através do IPO a empresa capta dinheiro para acelerar o seu crescimento e emite ações possibilitando as pessoas comuns, assim como eu e você passarem a se tornar sócias dela.

Apesar do Nubank ser uma empresa de apenas 8 anos, ele possui clientes no Brasil, México e Colômbia, além de escritórios na Argentina, Estados Unidos e Alemanha. Só no Brasil, já são mais de 40 milhões de clientes.

Ao longo de todo esse tempo o Nubank realizou várias séries de captação de investimento privados e agora chegou o momento de realizar o seu IPO para acelerar ainda mais o crescimento do banco digital.

A bolsa de valores escolhida pelo Nubank foi a bolsa americana NYSE, mais precisamente a bolsa de valores de Nova Iorque. O motivo é claro, a possibilidade de um alcance muito maior, afinal a bolsa de valores de Nova Iorque é considerada a maior do mundo.

E esse inclusive é um dos grandes motivos de algumas empresas como a Corretora XP, a Stone, o PagSeguro, entre outras, terem aberto o seu capital nos Estados Unidos.

O Banco Inter, um dos concorrentes diretos do Nubank já anunciou que irá sair da bolsa brasileira e migrar para a bolsa americana.

Mas além disso o Nubank fará o que é chamado de dupla listagem, ou seja, ele irá emitir ações na bolsa americana e na bolsa brasileira ao mesmo tempo, para isso ele fará aqui uma emissão de BDRs.

O que são BDRs?

BDR nada mais é que um certificado que representa uma ação emitida em outro país e negociado aqui na bolsa de valores brasileira. Ele não é uma ação propriamente dita, mas um título que a representa essa ação.

A ação que a BDR representa, existe de fato lá fora e fica depositada e bloqueada em uma instituição financeira custodiante.

É através das BDRs que torna-se possível comprar ações americanas na bolsa brasileira sem a necessidade de se abrir uma conta em uma corretora fora do país.

Lógico que é importante lembrar, que as BDRs estão sujeitas também a variação do dólar, o que pode sim ser considerado uma ótima forma de diversificar a sua carteira e protegê-la de problemas e crises que possam acontecer no Brasil.

Nu Holdings

A empresa que irá abrir o capital é a Nu Holdings, ela é a empresa mãe que controla o Nubank, a Nu Invest, que a corretora proveniente da aquisição da Easynvest e outras mais subsidiarias que possam vir a surgir no futuro.

E por falar em Nu Invest, ela será a corretora responsável pela distribuição das ações na bolsa de valores brasileira.

O Nubank pretende oferecer cerca de 289 milhões de ações em uma faixa de preço de entre 10 e 11 dólares. A intenção do banco digital é levantar mais de 3 bilhões de dólares em seu IPO.

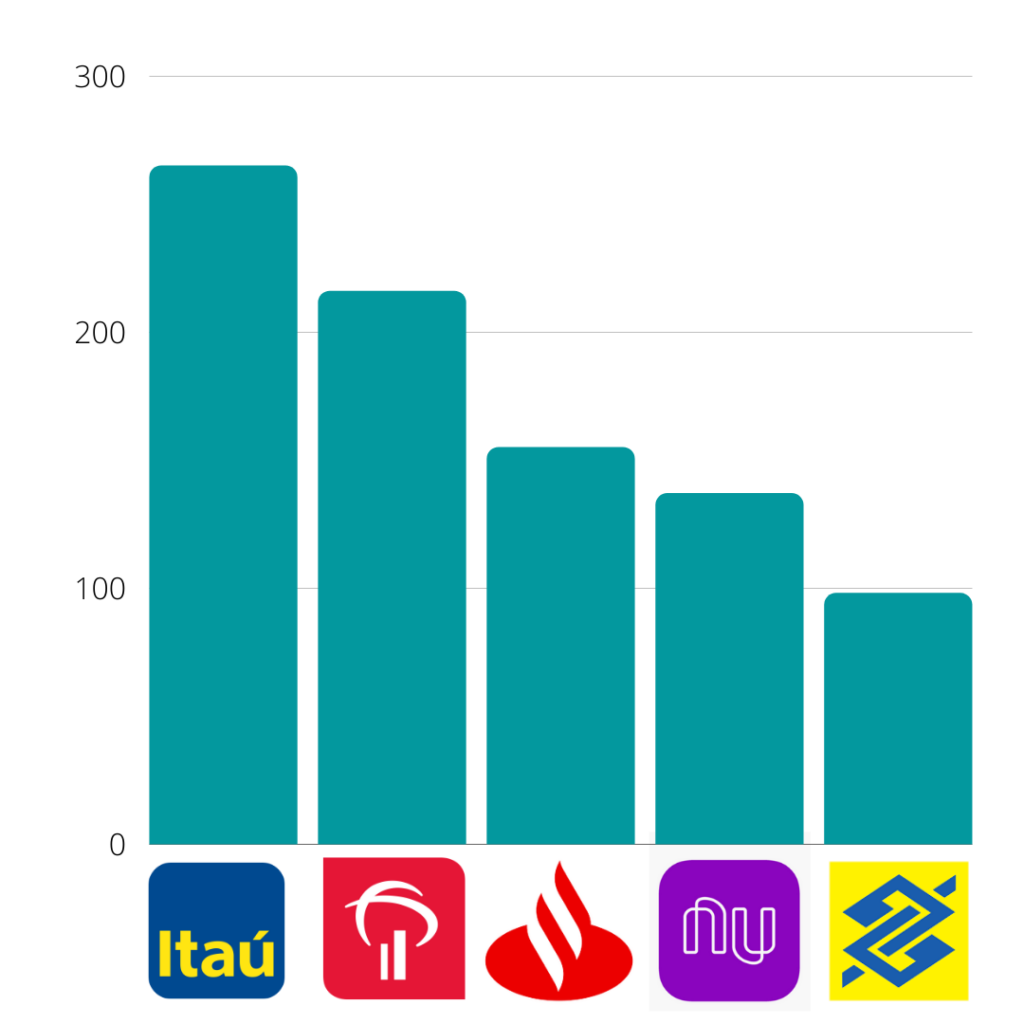

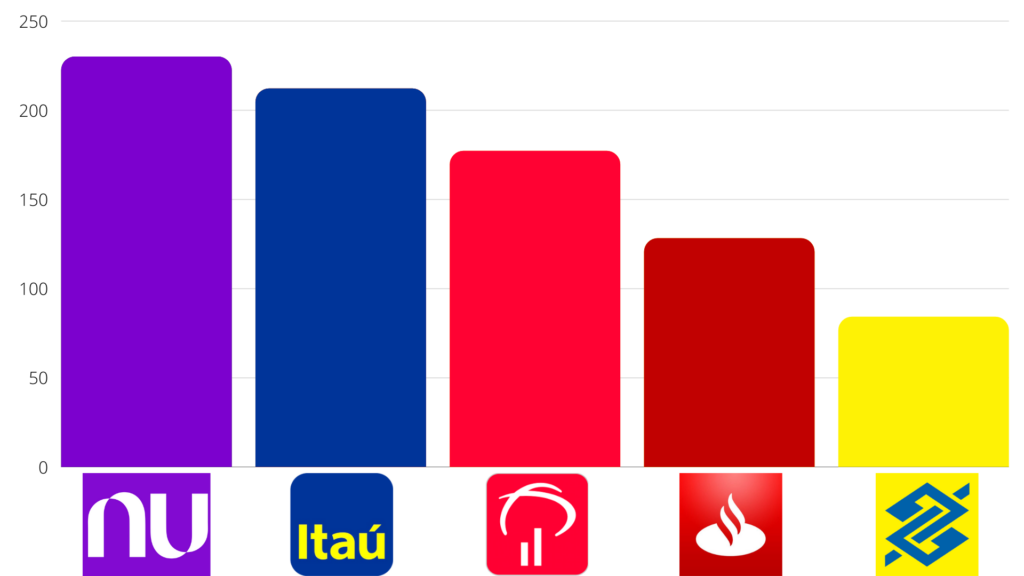

O IPO do Nubank deve ser um dos maiores do ano realizado nos Estados Unidos, se bem-sucedido, o Nubank deve ultrapassar o valor de mercado de 38 bilhões de dólares. Ultrapassando assim o banco Itaú para se tornar o banco mais valioso do Brasil.

Para você ter uma ideia, fala-se que o Nubank possa valer mais de 230 bilhões de reais ao final do seu IPO, o banco Itaú hoje possui um valor de mercado de cerca de 212 bilhões de reais.

Analisando os outros bancos brasileiros, o valor de mercado do Bradesco está na casa dos 177 bilhões de reais, o Santander está na casa dos 128 bilhões e o banco do brasil entorno de 84 bilhões.

Já o seu concorrente direto, o banco Inter, está avaliado em cerca de 36 bilhões de reais.

Agora vamos analisar alguns números do Nubank.

O primeiro semestre de 2021 foi a primeira vez na história que o Nubank apresentou lucro, foram cerca de 76 milhões de reais de lucro obtido pelo banco digital.

Inclusive temos post sobre esse resultado do Nubank aqui no blog: Nubank registra lucro pela primeira vez em sua história!

O que diga-se de passagem, foi bem estratégico dar lucro antes do IPO.

Já a sua receita foi de aproximadamente 4 bilhões, o que representa um saldo de 91% em comparação ao mesmo período do ano passado. Isso considerando somente as operações realizadas no Brasil.

Outro resultado importante da fintech brasileira, foram movimentados 92 bilhões de reais em operações com cartões de crédito, representando assim uma expansão de cerca de 105%.

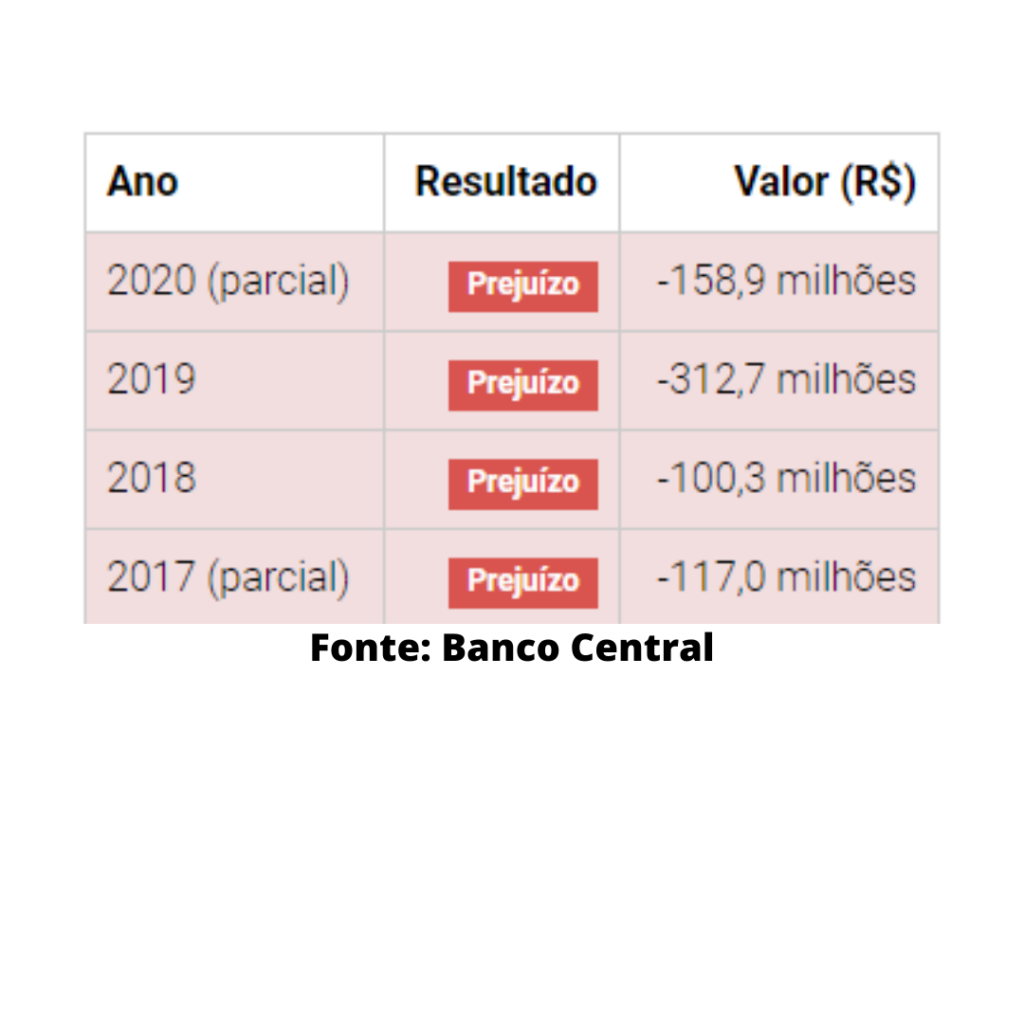

O motivo do Nubank nunca ter dado lucro até então, é o mesmo de outras fintechs ou mesmo startups do gênero, essas empresas utilizam todo dinheiro captado por meio de investimentos e receitas para focar na sua expansão e captação de novos clientes.

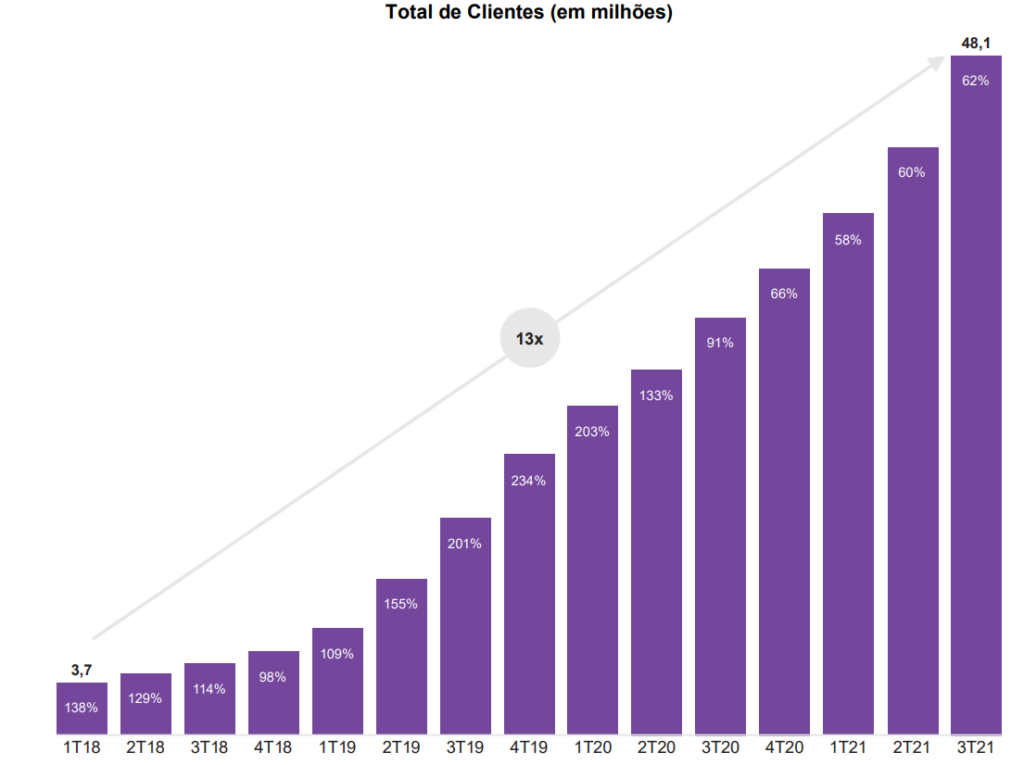

E foi assim que o Nubank conseguiu um crescimento da base de clientes tão rápida, em 30 de setembro de 2018 o banco digital possuía cerca de 5,2 milhões de clientes, já em 30 de setembro de 2021 eram mais de 48 milhões.

Um crescimento de 9 vezes em pouco mais de 3 anos e um crescimento médio anual de 110% (CAGR).

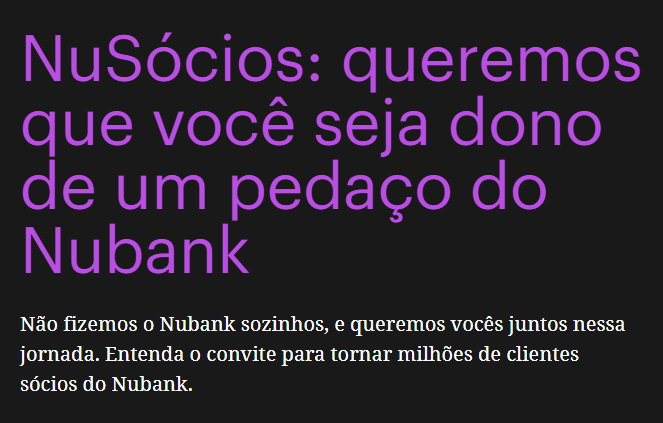

Por falar em clientes, o Nubank distribuirá cerca de 225 milhões de reais em BDRs através do programa NuSócios de forma totalmente gratuita para os seus clientes.

De acordo com o banco digital essa é uma forma de reconhecer o valor de seus clientes.

Caso você queira saber se você tem direito e como fazer para receber a sua BDR, temos post sobre isso aqui no blog: GANHE AÇÕES DO NUBANK! NuSócios você sócio do Nubank! Vale a pena? Como funciona?

Com relação ao lucro do banco, apesar dele ter apresentado lucro no primeiro semestre de 2021, até então ele nunca havia tido um resultado positivo, para você ter uma ideia, o prejuízo líquido do Nubank em 2020 foi de 230 milhões de reais.

Mas comparado a 2019, o prejuízo caiu cerca de 26%, em 2019 o Nubank havia apresentado 312 milhões de reais de prejuízo.

Já a receita do banco vem crescendo rapidamente ano após ano, ou seja, todo o dinheiro que entra no Nubank, seja via receita ou via captação de investidores é todo reinvestido na própria empresa.

Isso até acaba deixando as pessoas um pouco confusas, afinal elas estão acostumadas a ver bancos como Itaú, Santander, Bradesco ou mesmo Banco do Brasil que já estão consolidados e não tem essa necessidade de crescimento.

Pode ser que após o seu IPO, o Nubank passe a apresentar lucro para satisfazer os novos investidores, mas não é exatamente uma necessidade, nada impede do banco digital continuar dando prejuízo por mais tempo até que decida reduzir o seu ritmo de expansão.

A forma de se analisar o Nubank é diferente da forma de se analisar um banco tradicional, o corretor é analisa-lo como uma startup financeira, cujo o crescimento é acelerado e lá na frente se projeta uma monetização de toda essa imensa base de clientes.

É bem verdade que a maioria dos clientes do Nubank são jovens e que vieram para o banco digital justamente por ele não ter taxas, mas esses clientes ao longo do tempo passam a ter mais renda e consumir outros produtos do banco digital.

Por falar em produtos do Nubank, a oferta de novos produtos e serviços acontece tão rápida quanto a sua expansão, se o banco digital começou com apenas um simples cartão sem taxas, hoje ele possuí inúmeros produtos como conta digital, seguro de vida, a Nu Invest que é corretora de valores, empréstimos, pagamentos de contas entre outros serviços.

O que o investidor precisa estar ciente se decidir investir no Nubank, é que ele está virando sócio de uma empresa focada em expansão, é completamente diferente de um banco tradicional já estabelecido no mercado.

A mentalidade que o investidor deve ter com relação ao Nubank é que no longo prazo ele deve dar lucro e até lá estará muito maior do que é hoje.

E o que o Nubank vai fazer com o dinheiro arrecadado no IPO?

O Nubank divulgou em seu prospecto a destinação dos recursos captados, sendo a seguinte divisão: 25% para capital de giro, 25% para despesas operacionais, 25% para despesas de capital e 25 para investimentos e aquisições potenciais.

E quais os riscos de se investir no IPO do Nubank?

Referente ao IPO em si, o risco está nele ser superestimado e o valor da ação cair logo em seguida, lógico que você precisa entrar nele pensando no longo prazo, mas o risco de se pagar mais caro por isso existe, assim como todo IPO.

Agora sobre as ações do Nubank, o risco é o mesmo de qualquer ação, mas novamente eu saliento que você deve compara-lo a empresas de grande crescimento e não aos bancos tradicionais.

Os indicadores do banco digital como por exemplo, preço sob o lucro e preço sob valor patrimonial vão estar bem elevados.

Mas por outro lado se o Nubank conseguir manter esse ritmo de crescimento e aumentar o seu lucro, tem tudo para continuar se valorizando.

Os pontos positivos de se investir no IPO do Nubank

O crescimento enorme do banco digital em pouquíssimo tempo e um potencial gigante pela frente;

Os produtos e serviços do Nubank realmente são fáceis de se usar e descomplicam a vida de seus clientes não exigindo a enorme burocracia dos bancos tradicionais, isso inclusive ajuda a segurar esses clientes dentro do banco e faz com que um cliente passe a consumir outros serviços ao longo da vida;

Além disso o banco vem trabalhando sempre em adicionar mais serviços em sua plataforma, isso aumenta as fontes de receitas do Nubank;

E por fim o programa NuSócios que deve trazer para a corretora Nu Invest uma enorme quantidade de clientes tornando a Nu Invest a maior corretora do brasil em número de clientes da noite para o dia.

Já os pontos negativos de se investir no IPO do Nubank

O principal ponto negativo é que o Nubank veio a dar lucro somente antes de seu IPO, é compreensível o fato dele reinvestir toda a receita que entra, mas o investidor quer saber de lucro, então agora o banco precisará passar a dar lucro para que as ações se mantenham valorizando, isso pode ser um problema.

E outro problema é o risco de se investir em IPO, como a empresa da aquela arrumada na casa antes de realizar o seu IPO, pode ser que os próximos balanços após a sua realização não sejam tão bons, esse é o risco inerente de todo IPO.

Mas vale a pena entrar no IPO? Eu vou entrar?

Olha, essa não é uma indicação, mas o que eu posso dizer é que eu pretendo sim entrar.

O Nubank de uma forma ou de outra e quer você goste ou não mudou o mercado, o seu crescimento é extraordinário e no longo prazo isso deve fazer com que suas ações apresentem uma valorização, mas para isso é claro ele precisa dar lucro.

Eu particularmente gosto da empresa e acredito nela e principalmente no seu crescimento e por esse motivo vou estar entrando no seu IPO.

O que eu recomendo é que você estude muito bem sobre o Nubank e se possível leia o prospecto do IPO que eu vou deixar o link na descrição desse vídeo.

Se caso você acreditar no futuro do Nubank e que ele possa a vir a dar lucro e crescer, pode sim ser uma ótima oportunidade, mas lembre-se, é um IPO e por ter mais esse risco se você decidir investir, não comprometa uma grande porcentagem do seu capital.

GANHE AÇÕES DO NUBANK! NuSócios você sócio do Nubank! Vale a pena? Como funciona?

O Nubank vai dar sem custo algum, suas ações para os seus clientes!

É isso mesmo que você ouviu, o Nubank anunciou finalmente a realização do seu IPO na bolsa de valores e com ele o programa NuSócios que estará disponibilizando para os seus clientes a possibilidade de virarem seus sócios, sem custo algum.

Mas o que você deve fazer para receber esse presente do Nubank? E como saber se você é elegível para ele?

Antes de mais nada, esse vídeo não é de forma alguma uma indicação de investimento, ele possui apenas o caráter educacional para que você possa analisar e tomar as suas próprias decisões do que fazer com o seu dinheiro!

A muito tempo era aguardado o IPO do Nubank, que é quando uma empresa abre seu capital na bolsa de valores, mas sobre o IPO em si, como ele irá funcionar e se vale a pena ou não eu vou explicar melhor no próximo post do blog.

Porque nesse post vamos nos focar no programa NuSócios.

Ele nada mais é que um programa que irá dar ações do Nubank para os clientes do banco digital.

Segundo o próprio Nubank, é uma forma de “reconhecer e valorizar o papel essencial de seus clientes na construção de sua história”.

O objetivo do NuSócios é beneficiar os clientes do banco digital que ajudaram no crescimento da empresa e ao mesmo tempo torna-los sócios do Nubank para assim se beneficiarem do crescimento futuro da empresa.

Afinal uma ação é um pedacinho de uma empresa, se você tem apenas uma ação que seja, isso já significa que você é sócio dessa empresa.

Explicando melhor, não serão exatamente ações que os clientes do Nubank irão receber, mas sim BDRs. Como o Nubank fará a sua abertura de capital na bolsa de valores americana, mais precisamente na NYSE que é a bolsa de valores de Nova Iorque, para um brasileiro ter acesso a essas ações inicialmente seria possível somente se ele tivesse conta em uma corretora no exterior.

Mas o Nubank resolveu fazer algo chamado de dupla listagem, sendo assim ele disponibilizará BDRs na bolsa brasileira, a B3.

O que são BDRs?

BDR nada mais é que um certificado que representa uma ação emitida em outro país e negociado aqui na bolsa de valores brasileira. Ele não é uma ação propriamente dita, mas um título que a representa essa ação.

A ação que a BDR representa, existe de fato lá fora e fica depositada e bloqueada em uma instituição financeira custodiante.

A BDR é uma forma do investidor brasileiro investir em ações de empresas estrangeiras sem precisar ter conta em corretoras fora do país, tornando mais simples a operação.

Ela assim como uma ação dá direito a dividendos e você pode negocia-la comprando e vendendo na bolsa de valores normalmente.

Um ponto importante de se falar sobre as BDRs, como você está investindo em uma empresa listada no exterior, além da variação do valor da ação, você também estará sujeito a variação do câmbio.

Ou seja, se o valor da ação permanecer o mesmo, mas o dólar subir, você ganhará essa oscilação e se ele cair, você perderá.

Isso faz das BDRs uma ótima ferramenta de diversificação, afinal você estará dolarizando parte de seu patrimônio e se protegendo de possíveis crises no Brasil, que possam fazer o real se desvalorizar.

Outro ponto importante sobre as BDRs é o fato delas poderem representar uma fração de uma ação, no caso das BDRs do Nubank, a expectativa é que elas representem 1/6 de uma ação ordinária classe A da Nu Holdings.

A Nu Holding

É a empresa mãe que controla as sedes do Nubank pelo mundo, a Nu Invest e futuras subsidiarias que possam vir a surgir.

O Nubank destinará entre 185 a 225 milhões de reais para a distribuição de BDRs para os seus clientes. Cada cliente que estiver elegível e lógico, aceitar, irá receber 1 BDR. É previsto que cada BDR tenha seu valor inicial por volta de 9 reais e 80 centavos.

Essas BDRs distribuídas pelo NuBank para os seus clientes, só poderão serem negociadas após o prazo de 12 meses. Ou seja, se você receber a sua BDR, você só poderá vende-la se caso desejar, após o termino desses 12 meses de prazo.

Até lá a sua BDR irá acompanhar a variação de mercado normal que uma ação sofre. Então ao término do prazo a sua BDR pode ter se valorizado ou desvalorizado.

Lógico que com apenas 1 BDR ninguém ficará rico, mas para ser sincero uma campanha como essa do NuSócios que irá distribuir ações para todos os clientes é a primeira vez que eu vejo no mercado.

Esse movimento por parte do Nubank tem uma série de implicações, ele estreita ainda mais o relacionamento com seus clientes, afinal eles passam a se tornar sócios da empresa, mesmo que com uma pequena parte dela.

E se parte desses clientes passarem a ter mentalidade de sócio da empresa, possivelmente passaram a indicar ainda mais a empresa e consumir mais os seus produtos e serviços. Esse movimento pode ajudar a expandir ainda mais o número de clientes do Nubank.

Mas o principal benefício que eu vejo do programa NuSócios é a imensa inclusão de pessoas que ainda não investem na bolsa de valores, veja, atualmente temos cerca de 4 milhões de investidores na bolsa de valores. O Nubank possui mais de 40 milhões de clientes no Brasil, digamos que metade deles seja elegível a ganhar uma BDR do banco digital, seria nada menos que mais 20 milhões de pessoas na bolsa de valores, considerando logicamente que esses 20 milhões ainda não invistam em bolsa.

Isso multiplicaria e muito o número de brasileiros na bolsa de valores, é uma forma de incluir essas pessoas e incentiva-las a conhecer e entender como funciona a renda variável, o que é uma ação, como comprar e vender uma ação e os benefícios dos dividendos.

Provavelmente parte desses clientes passaram a se interessar por produtos de renda variável e irão investir em mais ações de outras empresas, isso acabará incentivando e fomentando todo o mercado.

O brasileiro sempre foi muito distante da bolsa de valores, muitos acreditam ainda que bolsa é só para quem tem muito dinheiro, o que não é verdade. Com o NuSócios, o Nubank pretende desmitificar a bolsa e as ações em si, assim como fez com os serviços financeiros e seu cartão de crédito.

E o Nubank também sai ganhando com o programa NuSócios, a pouco tempo atrás o Nubank adquiriu a corretora de valores Easynvest que veio a se torar a Nu Invest. Com a distribuição das BDRs acarretaria em uma enorme atração dos clientes do banco para o a sua corretora.

Possivelmente boa parte dos clientes que vierem para a Nu Invest por conta do programa NuSócios acabaram investindo em outros produtos de investimento da corretora gerando assim um salto nas receitas do Nubank.

Do meu ponto de vista, essa foi uma grande jogada, o Nubank atraíra de uma só vez milhões de pessoas para a bolsa de valores e por consequência para a sua corretora. Para quem é cliente do banco digital não deixar de ser bom e para o Nubank é ótimo.

Se uma BDR for entorno dos 9 reais e 80 centavos conforme é o esperado, isso dá um CAC, que é o custo de aquisição de cliente, para a Nu Invest muito baixo.

Mas afinal quem terá direito a receber uma BDR do NuBank?

Para receber a sua BDR do Nubank através do programa NuSócios é preciso ser um cliente ativo, ter uma conta no Nubank que não esteja bloqueada para transações, não estar inadimplente com o banco digital por mais de 8 dias corridos e ter realizado ou recebido pelo menos uma operação em qualquer produto do Nubank nos últimos 30 dias antes de aderir ao programa do NuSócios.

Como aderir ao NuSócios?

É importante dizer que existe um limite de clientes que poderão ter acesso a esse benefício e será por ordem de confirmação de adesão do programa NuSócios.

Vale a pena aderir ao programa NuSócios e receber a minha BDR?

Ao meu ver vale a pena, 1 BDR por mais que ela se valorize nesse período dos 12 meses, não irá te deixar rico, mas não deixa de ser um benefício. Agora se você acredita na empresa e após estudar muito os seus fundamentos acreditar no potencial dela, nada impede que após o seu IPO você adquirir outras BDRs do Nubank na bolsa de valores.

O mais importante no programa NuSócios é a entrada de milhões de pessoas no mundo dos investimentos e principalmente na bolsa de valores. No Brasil menos de 3% da população investe na bolsa, para você ter uma ideia, nos estados unidos esse número é superior a 65%.

O Nubank tem a capacidade de simplificar produtos financeiros e acredito que através do NuSócios ele estará fazendo o mesmo com a bolsa de valores.

Para o Nubank o benefício é a entrada massiva de seus clientes em sua corretora de valores a um baixíssimo custo e com um potencial enorme desses clientes virem a investir em outros produtos.

NUBANK AGORA COM TRANSFERÊNCIA INTERNACIONAL! PARCERIA NUBANK E REMESSA ONLINE

Nubank registra lucro pela primeira vez em sua história!

Warren Buffett investe meio bilhão de dólares no Nubank

Invista pelo NUBANK com apenas 1 real! Conheça os novos fundos de investimento do NUBANK!

NUBANK AGORA COM TRANSFERÊNCIA INTERNACIONAL! PARCERIA NUBANK E REMESSA ONLINE

O banco digital que não para de crescer, possui uma proposta de desburocratizar e modernizar os serviços financeiros e nesse sentido ele acaba de dar mais um passo possibilitando a realização de transferências internacionais direto pelo aplicativo.

Sim é isso mesmo que você ouviu, agora é possível realizar transferências de dinheiro direto pelo aplicativo do NuBank!

Fazer remessas de dinheiro para uma conta no exterior não é uma tarefa que possa ser considerada simples e muito menos barata.

Pensando nisso o NuBank fez uma parceria inédita com a Remessa Online, uma das principais plataformas de transferência internacionais do Brasil. Através dessa parceria agora é possível iniciar o processo de transferência direto pelo aplicativo do banco digital.

Até o dia 3 de novembro os clientes do NuBank terão ainda um desconto exclusivo de 15% sobre a taxa cobrada pela Remessa Online.

Mas por que o NuBank se juntou a Remessa Online?

Devida a enorme complexidade de se realizar esse tipo de transação, afinal uma transferência de dinheiro internacional envolve diferentes moedas, diferentes idiomas, diferentes impostos e além disso as instituições financeiras possuem leis diferentes em cada país.

Tendo isso em vista o NuBank achou melhor realizar uma parceria com uma empresa que já possuía grande experiência nessa área, do que desenvolver a sua própria solução.

Como foi possível realizar a integração das duas plataformas, para os clientes do NuBank a funcionalidade ficou inserida no próprio aplicativo do banco, facilitando assim todo o processo e concentrando em um só lugar as suas operações financeiras.

E quais as taxas cobras em uma transferência internacional?

Para transferências internacionais é cobrado 0,38% de IOF, isso independente da instituição financeira.

Além do imposto temos 2 tarifas cobradas:

A primeira é a taxa administrativa

Que no caso da Remessa Online é chamada de custo. Ela nada mais é que o valor cobrado para a efetivação da transferência por parte da Remessa Online. O seu valor iniciasse em 1,3% e varia de acordo com a moeda escolhida e o montante a ser transferido.

A segunda é a tarifa bancária

Em transações que envolvem euro ou dólar o seu valor é de R$ 5,90 para transações de até 2500 reais. Se o valor for superior a 2500 a transação passa a ser isenta dessa tarifa.

Já para outras moedas, a tarifa varia e a sua isenção é a partir de 5.500 reais.

O desconto gerado pelo NuBank incide somente sobre a taxa administrativa e ele é independente do valor a ser transferido e da moeda escolhida.

Antes de realizar a sua transferência internacional, é possível realizar uma simulação pelo aplicativo do NuBank, para isso:

– Abra o seu aplicativo do banco digital;

– Na tela principal acesse o ícone de Transferência Internacional;

– Preencha o valor desejado, você pode preencher em reais e ele irá converter para a moeda desejada ou preencher na moeda deseja e ele irá mostrar o valor em reais;

– Feito isso selecione a moeda desejada para a transferência;

– E o simulador mostrará então qual o câmbio utilizado, valores de taxa admirativa e tarifa bancária e por fim o valor final já com os custos;

Já para você fazer a transferência, você deve realizar os mesmos passos da simulação. Ou seja:

– Abrir o seu aplicativo do NuBank;

– Ir em transferência internacional;

– Informar o valor e moedas desejados;

– Confirmar os dados na simulação;

– E aí então clicar em continuar, para aí dar sequência na operação pela plataforma da Remessa Online;

– Nesse momento, você será redirecionado automaticamente;

– Caso você ainda não tenha cadastro da plataforma, você pode fazer o cadastro simples ou o completo para transferências de maior valor;

– E caso você já tenha cadastro, realize o seu login no Remessa Online;

– Informe para quem você quer transferir o dinheiro, se é para você mesmo ou para outra pessoa ou empresa;

– Informe o motivo da transferência;

– E então informe os dados da conta de destino;

– Confirme o valor a ser enviado;

– Por fim você deve fazer uma TED para a conta indicada na Remessa Online e o processo estará concluído;

Todos os clientes do NuBank poderão realizar transferias internacionais. Como já é de praxe, a funcionalidade está sendo liberada aos poucos, até que atinja todos os clientes do banco digital.

Ou seja, você não precisa fazer nada, caso essa opção ainda não esteja disponível para você, em breve ela estará!

Quais os documentos necessários para uma transferência internacional?

Os documentos variam de acordo com valores e tipo de transação. Lembrando que eles devem ser informados no Remessa Online.

Para transferências para pessoas físicas

É necessário apenas informar relação com o beneficiário e a finalidade da transferência.

Para pagamentos de cursos no exterior

É necessário enviar um documento de faturamento, mais conhecido como invoice ou um contrato de prestação de serviço educacional.

Para pagamento de serviços contratados

Também é necessário o envio do invoice ou de um contrato de prestação de serviço.

Para a compra de um imóvel

É necessário enviar um contrato de compra e venda.

Já para aluguel de um imóvel

É necessário enviar um contrato de locação assinado por ambas as partes envolvidas.

E para investimentos

Quando você deseja enviar dinheiro para uma corretora, basta apenas dar o aceite em um termo diretamente na plataforma da Remessa Online.

E quais os países é possível enviar uma remessa de dinheiro?

Olha é possível enviar para uma infinidade de países, atualmente sãos mais de 100 opções, que contemplam como por exemplo Estados Unidos, Chile, Portugal, Austrália, Japão, México, Argentina, dentre muitos outros.

Eu vou deixar a lista completa em um link na descrição desse vídeo.

Mas afinal, quais as vantagens?

A grande vantagem de se fazer uma transferência internacional através do NuBank é sem dúvida alguma, concentrar todos os seus serviços em uma única plataforma, além disso ainda temos o desconto das taxas, mas ele tem data para acabar.

Essa parceria do NuBank com a Remessa Online, pode indicar que o NuBank possa vir a oferecer outros produtos e serviços por meio de parcerias como essa, sem ter a necessidade de desenvolver uma solução do zero.

A vantagem para o NuBank é que ele consegue aumentar o leque de opções para os seus clientes num menor tempo, o que fortalece ainda mais o relacionamento com seus clientes e pode até mesmo atrair novos clientes para a fintech.

Nubank registra lucro pela primeira vez em sua história!

NUBANK ULTRAVIOLETA – Vale a pena o novo cartão de crédito do NuBank com cashback?

Warren Buffett investe meio bilhão de dólares no Nubank

Invista pelo NUBANK com apenas 1 real! Conheça os novos fundos de investimento do NUBANK!

NUBANK ULTRAPASSA O BANCO DO BRASIL (BBAS3) – 4º MAIOR BANCO DA AMÉRICA LATINA

Nubank registra lucro pela primeira vez em sua história!

Próximo de seu IPO na bolsa de valores Nasdaq, o Nubank anunciou que obteve lucro pela primeira vez em sua história.

Foram 76 milhões de reais obtidos pelo banco digital somente no primeiro trimestre de 2021.

O banco digital encerrou o mês de junho com 41 milhões de clientes.

A receita obtida foi de 4 bilhões de reais, o que representa um salto de 91% em comparação ao mesmo período do ano passado. Isso considerando somente as operações realizadas no Brasil.

Outro resultado importante revelado pela fintech, foram movimentados 92 bilhões de reais em operações com cartões do Nubank, representando assim uma expansão na cada de 105%.

Banco Inter vai sair da B3

O banco Inter anunciou para o mercado via fato relevante a migração de sua base acionária para a plataforma Inter Platform Inc, com a sua listagem de ações na bolsa americana Nasdaq.

As ações do banco BIDI11 deixaram de existir na bolsa brasileira B3 e as ações da Inter Platform passarão a ser negociadas aqui por meio de BDRs.

Para os atuais acionistas terão as suas ações convertidas em BDRs de forma automática.

O que você acha dessa migração do Banco Inter?

Você gostaria de um vídeo falando a respeito?

RESERVA DE EMERGÊNCIA O que é e onde investir? O que é RESERVA DE OPORTUNIDADE?

Uma dúvida comum entre os investidores é a famosa reserva de emergência.

Muitos ignoram a sua importância, outros colocam o dinheiro da reserva de emergência em renda variável, coisa que jamais você deve fazer.

E juntamente com a reserva de emergência temos ainda a reserva de oportunidade.

Mas afinal você sabe qual a diferença entre reserva de oportunidade e reserva de emergência?

E o mais importante aonde e quanto você deve deixar separado para a sua reserva de emergência?

Reserva de emergência.

Como o próprio nome já diz, ela nada mais é que um dinheiro que você deixa separado para eventuais emergências.

Bem na verdade, imprevistos sempre vão acontecer, você pode não saber quando, mas uma coisa é certa, um dia eles aparecerão.

Entenda como imprevisto um problema no carro, um problema de saúde ou qualquer outra coisa que possa acontecer que não estava prevista e irá lhe custar algum dinheiro.

Ou então num pior cenário, se você é CLT e perde o seu emprego ou ainda se você é empresário, mas o seu negócio está passando por um momento difícil.

São para essas situações que precisamos ter a reserva de emergência. A sua importância é tamanha que antes de se pensar em investir em qualquer coisa é preciso montar uma boa reserva.

Caso contrário, imagine que você tenha ações e cotas de fundos imobiliários e o mercado sofre uma queda e nesse momento acontece um imprevisto e você precisa do dinheiro, você vai ser obrigado a vender os seus ativos em um péssimo momento para poder resgatar o seu dinheiro.

E é exatamente por esse motivo também que você jamais deve colocar o dinheiro da reserva de emergência em renda variável.

Um outro cenário que também poderia gerar transtorno: você não possui reserva de emergência, mas investe em fundos de investimentos com liquidez de 30 dias por exemplo ou pior você possui ativos de renda fixa como um CDB de 5 anos ou mais.

Nesses casos você até consegue fazer a retirada antecipada, mas vai ser penalizado por isso pagando uma taxa antecipada ou no caso dos títulos de renda fixa um deságio.

Com esses 2 exemplos já podemos concluir 2 regras importantes para a reserva de emergência:

- Ela deve possuir liquidez de preferência imediata. Afinal se é uma emergência, certamente a necessidade do dinheiro é alta.

- E ela não deve estar exposta a investimentos que tenham volatilidade. Em outras palavras ela não pode estar em investimentos que possam sofrer quedas.

O intuito da reserva de emergência é te dar segurança e tranquilidade e não rendimentos extraordinários. Por isso de modo geral a reserva de emergência estará investida em renda fixa.

Eu aconselho você a procurar um rendimento para a sua reserva de emergência que renda o equivalente a inflação, logico que se você conseguir mais que isso, melhor ainda, mas como estamos falando de liquidez imediata, isso irá restringir as possibilidades.

Então onde eu devo investir a minha reserva de emergência?

De modo geral as opções que você vai ter são:

Títulos de renda fixa com liquidez diária:

Por exemplo, um CDB de um bom banco. Mas lembrando ele precisa ter liquidez diária.

Uma vantagem do CDB é que ele vai estar protegido pelo FGC em caso de quebra do banco. Lembrando que essa proteção vale para até 250 mil reais por instituição financeira.

Fundos de investimento em renda fixa:

No caso dos fundos como eles possuem taxas de gestão, é importante analisar o histórico de retornos do fundo e as suas taxas de administração e performance.

E se caso você quiser saber mais a respeito de fundos de investimento, eu vou deixar aqui o link de um post que fala tudo a respeito desse investimento: FUNDOS DE INVESTIMENTOS – Tudo o que você precisa saber.

Bancos digitais

Com o advento das fintechs o investidor passou a ter mais essa opção para deixar a sua reserva de emergência investida.

O que é importante salientar, é que o investidor deve escolher muito bem em qual banco digital ele deixará a sua reserva de emergência. Além disso, ele não deve deixar na conta do banco que utiliza no dia a dia para evitar de acabar gastando a sua reserva.

Inclusive tem um post que eu fiz falando tudo a respeito do PicPay, a lógica para os outros bancos digitais será a mesma: PICPAY RENDENDO 210 DO CDI! Vale a pena? É seguro?

Tesouro Selic

Esse certamente é o lugar mais seguro para você deixar a sua reserva de emergência, porém será o local com menor rentabilidade também. E mesmo o risco do tesouro sendo muito baixo, pode acontecer dele ter rentabilidade negativa em momentos de tensão do mercado.

Eu posso colocar a minha reserva de emergência na poupança?

Não, não faça isso. A rentabilidade da poupança é muito baixa, geralmente ela vai acabar perdendo da inflação, todas as opções que eu citei irão render muito mais do que a poupança.

E quanto eu devo ter na minha reserva de emergência?

Existe um consenso do mercado que uma boa reserva de emergência é o equivalente a 6 meses do seu salário se você for CLT.

Ou o equivalente a 12 meses dos seus ganhos se você for autônomo ou empreendedor.

Isso significa dizer que caso você perca a sua fonte de renda, você estará garantido por no mínimo esse período.

Então se o seu salário é por exemplo 6 mil reais, você deve ter uma reserva de no mínimo 36 mil reais, que seria o equivalente a 6 meses do seu salário.

Nada impede de você ter mais que isso, tudo vai depender do número que te deixa mais confortável.

O que é reserva de oportunidade?

Como o próprio nome já diz é uma reserva, um dinheiro que você deixa separado para aproveitar alguma oportunidade de negócio ou investimento.

Muitos chamam a reserva de oportunidade como caixa, entenda que é a mesma coisa.

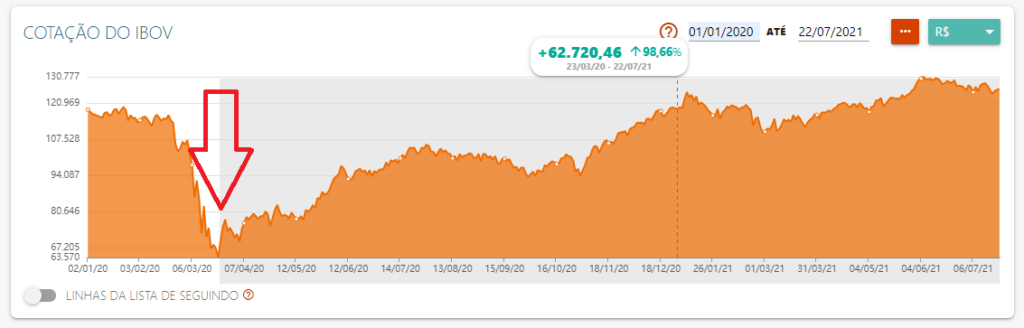

Um bom exemplo que eu posso citar para o uso da reserva de oportunidade é a queda do mercado de ações durante o ano de 2020, muitas ações tiveram quedas jamais vistas, como os fundamentos dessas empresas não mudaram, elas se tornaram ótimas oportunidades, quem tinha uma reserva nesse momento pode aproveitar toda a queda para ir as compras e se aproveitar de toda a retomada que veio depois.

Momentos de quedas do mercado ou de um ativo especifico não são raros de acontecer, mas de nada adianta você presencia-os se não puder investir.

E é para isso que serve a reserva de oportunidade.

Assim como é preciso estar preparado para emergências, é preciso estar preparado para oportunidades de bons ganhos.

É como o velho ditado diz, enquanto uns choram, outros vendem lenços.

A reserva de oportunidade não serve somente para o mercado financeiro, ela pode ser utilizada para aquisição de algum bem que sofreu uma queda de preço momentânea.

Por exemplo aquele carro que você queria e apareceu alguém desesperado tentando vender ou mesmo algum imóvel que o proprietário precisa do dinheiro de imediato.

Ela inclusive vai te dar poder de barganha nessas situações.

As regras para a reserva de oportunidade são as mesmas da reserva de emergência. O dinheiro deve estar investido com liquidez e segurança.

E é importante dizer, você não deve usar a sua reserva de emergência para oportunidade, afinal você pode precisar do dinheiro logo em seguida.

Nesse caso você deve ter o valor da reserva de emergência e o valor da reserva de oportunidade, eles até podem estar no mesmo investimento, mas tenha como regra jamais misturar as duas coisas.

NUBANK ULTRAVIOLETA – Vale a pena o novo cartão de crédito do NuBank com cashback?

O NuBank acaba de lançar o seu mais novo cartão de crédito, o NuBank ultravioleta.

Mas quais as vantagens desse novo cartão de crédito e como você pode conseguir o seu?

É galera, mais um post do NuBank aqui no blog. Realmente o roxinho não para!

A novidade agora é que o NuBank lançou em seu evento que aconteceu nos últimos dias, o seu mais novo cartão de crédito, o NuBank ultravioleta.

O novo cartão é da categoria premium de bandeira Mastercard tipo black. Até então o NuBank só possuía cartões do tipo Gold ou Platinum.

A versão black traz consigo vários benefícios. Dentre eles sala Vip em aeroportos e seguro especial para viagem.

Mas ao meu ver, o principal benefício do NuBank Ultravioleta é o seu cashback de 1% que é investido automaticamente, rendendo 200% do CDI.

E se você achou familiar esse benefício, você não está enganado a pouco tempo atrás eu fiz esse post aqui: Tudo sobre o cartão de crédito da XP. Conheça o Investback!

Sobre o cartão de crédito da corretora XP Investimentos.

Ele possui um sistema de cashback bem semelhante a esse adotado pelo NuBank ultravioleta, onde 1% do que você gasta volta em forma de cashback e fica investido e rendendo enquanto não for feita a retirada.

No caso do NuBank ultravioleta a vantagem é que eles estão garantindo um rendimento de 200% do CDI, em meus testes preliminares o rendimento do cartão da XP não chegou a 100% do CDI.

Nesse aspecto, ponto para o cartão do NuBank.

Outro diferencial do NuBank ultravioleta é o fato que o seu cashback pode ser convertido por milhas Smiles ou ainda, transferido para outro investimento na corretora Easynvest.

E logico, se caso você não quiser investir ou gerar milhas com o cashback, você pode envia-lo para a sua conta na hora.

O novo cartão do banco digital visa atender o público que deseja ter mais benefícios e se sentia preso ao que o mercado oferece.

É uma forma do NuBank alcançar também os clientes desse segmento premium, oferecendo menores taxas e mais benefícios.

O NuBank Ultravioleta é feito todo em metal, diferente das versões platinum e gold que são de plástico. Isso garante ao cartão maior resistência, além disso ele conta com um design mais limpo e sem a presença de numeração, apenas o nome do cliente e a logo do NuBank são impressas no cartão, o que dá mais segurança em caso de perdas ou roubos.

Como ele não possui números, para realizar compras online você deve gerar um cartão virtual dentro do aplicativo do banco.

E além disso ele ainda tem uma mensagem secreta impressa nele que só pode ser vista na luz ultravioleta.

Qual o custo do NuBank Ultravioleta?

Agora diferente dos outros cartões do banco digital, o NuBank ultravioleta possui sim uma mensalidade, o valor dela é de 49 reais. Esse valor pode ser extinto caso o cliente do banco tenha uma média de gastos no seu cartão de crédito de cerca de 5 mil reais ou tenha no mínimo 150 mil reais investidos no NuBank ou pela corretora Easynvest.

Além disso é importante dizer que o NuBank ultravioleta não exige uma renda mínima, a sua análise de crédito é a mesma já feita pelo próprio NuBank.

como eu faço para conseguir o NuBank ultravioleta?

O novo cartão do NuBank estará disponível para todos os clientes do banco, lógico, como ele é uma novidade, estará sendo disponibilizados aos poucos para toda a base de clientes.

Para agilizar o processo, você pode fazer uma solicitação através do site do NuBank, https://nubank.com.br/ultravioleta/.

Vale a pena o NuBank Ultravioleta?

Na minha opinião o NuBank ultravioleta é um ótimo cartão, possui todos os benefícios já oferecidos pela bandeira Mastercard Black com o adicional do cashback retornar como forma de investimento e com uma ótima taxa de retorno.

Afinal, com uma Selic mais alta é difícil conseguir retornos de 200% do CDI sem riscos.

Mas ao meu ver esse cartão só é recomendado para quem possui os requisitos mínimos para ter ele de forma gratuita.

Não solicite ele se for para usar pouco e pagar a taxa, nesse caso vale mais a pena você ficar com as versões básicas e investir todos os meses.

O NuBank deixa muito claro quem é o público alvo desse novo cartão.

Já do ponto de vista do NuBank em si, o novo cartão é uma ótima novidade, é uma forma do banco digital alcançar mais um segmento de clientes que até então não vinham para o banco por buscarem maiores benefícios.

O NuBank vem crescendo em ritmo acelerado e mais essa novidade deve contribuir para impulsionar ainda mais o banco.

Os cartões com cashback tem se tornado muito populares no mercado e agora esse formato de cashback investido também vem se popularizando. O que ajuda e muito as pessoas se aproximarem do mundo dos investimentos.

Contudo é importante ter cuidado para não usar o cashback como um pretexto para se gastar mais e de forma descontrolada, principalmente pelo fato do rotativo do cartão de crédito ter juros estratosféricos.

OPEN BANKING: Tudo sobre o Open Banking, a revolução do sistema bancário e financeiro

Assim como foi com o PIX, os bancos já estão fazendo propaganda sobre o open banking.

Mas afinal o que é o Open Banking, o que muda na prática para você?

O que é open banking?

Como o próprio nome já diz, open banking seria um banco aberto ou sistema bancário aberto. Ele é um projeto do banco central que visa o compartilhamento dos dados cadastrais e histórico financeiro entre as instituições financeiras.

Permitindo assim que o consumidor tenha mais liberdade de escolha entre bancos, financeiras e corretoras.

Em outras palavras é um sistema que permite que as instituições financeiras troquem dados de seus clientes entre si.

E nesse momento você deve estar pensando “Meu Deus, eu não quero que compartilhe os meus dados”.

Calma, antes de mais nada é preciso dizer que esse compartilhamento só vai acontecer com o seu consentimento e exatamente por isso que os bancos devem começar a fazer campanhas de marketing, assim como aconteceu com o PIX.

É importante dizer também que o sistema é totalmente seguro, como já acontece com os dados das operações bancárias.

No Reino Unido por exemplo, o open banking já é uma realidade, já os Estados Unidos, Austrália, Japão, União Europeia e Hong-Kong estão estudando como implementar esse sistema.

Para você entender o open banking na pratica, imagine a seguinte situação, você possui conta a vários anos em um determinado banco A.

Esse banco possui todo o seu histórico de pagamentos de contas, recebimentos, empréstimos e financiamentos. E ao longo dos anos, por esse bom relacionamento, o banco foi fornecendo alguns benefícios como taxas mais baixas ou mesmo aumento do seu limite.

Digamos que você queira sair desse banco e migrar para o banco B, até então para esse novo banco você seria um novo cliente iniciando o seu histórico do zero e por esse fato, provavelmente não teria nenhum benefício.

Basicamente o banco A era o dono dos seus dados. A ideia do open banking é que você passe a ser o proprietário dos seus dados e possa levar eles consigo para outras instituições, sem ter que começar um relacionamento do zero.

Mas isso não servirá somente para abertura de contas, voltemos ao nosso exemplo. Você continua sendo cliente do banco A e quer financiar um carro, porém gostaria de saber qual a taxa no banco B para o seu perfil e histórico.

O banco B solicita o seu histórico para o banco A onde você possui conta e autorizou o compartilhamento de dados.

Munido do seu histórico, o banco B consegue fornecer uma taxa mais baixa para você e sem a necessidade de abertura de conta nele.

Como essa integração é bastante complexa, o banco central dividiu a sua implantação em 4 fases.

A Fase 1:

Começou no dia primeiro de fevereiro, com as instituições disponibilizando ao público informações sobre seus canais de atendimento e características de seus produtos e serviços.

Nessa fase não é compartilhado nenhum dado ainda.

A Fase 2:

Começa no dia 15 de julho. Nessa fase os clientes poderão compartilhar os seus dados cadastrais, informações sobre transações de suas contas, cartões de crédito e produtos contratados.

Essa fase podemos dizer que é o início do open banking na pratica, os clientes que aderirem, já poderão usufruir dos benefícios do open banking.

A Fase 3:

Começa no dia 30 de agosto. Nessa fase além dos dados já compartilhados na fase 2, passarão a ser compartilhados também os dados de transações de pagamento.

E a fase 4:

Começa no dia 15 de dezembro, nela os clientes poderão compartilhar as suas informações de operações de câmbio, investimentos, seguros e previdência complementar.

Mas o open banking é seguro?

Como eu já disse anteriormente, esse compartilhamento de informação só irá ocorrer com a sua autorização.

E essa autorização tem uma validade de 12 meses, ou seja, a cada 12 meses você deve renova-la se quiser continuar compartilhando os seus dados.

Já em matéria de segurança de sistema, o open banking usará a mesma tecnologia que já é empregada na comunicação das transações bancárias. Inclusive toda a comunicação do sistema é regulamentada pelo banco central.

Quais as vantagens do open banking?

O open banking trará inúmeras vantagens para o consumidor, como:

Maior liberdade e autonomia:

Com o cliente sendo o dono dos seus dados, o processo de troca de conta ou mesmo só a contratação de algum serviço, como um financiamento em outra instituição, passa a ser menos burocrático e mais rápido, afinal os seus dados cadastrais são enviados de uma instituição para a outra, podendo até eliminar a necessidade de envio de documentos.

Essa agilidade do processo aumenta o leque de opções que o consumidor passa a ter no momento da contratação de algum serviço.

Além disso será muito fácil para o consumidor poder aproveitar o melhor de cada intuição, podendo ter uma conta corrente em um banco, um empréstimo em outro e um seguro em um terceiro.

Aumento da concorrência:

Com a possibilidade do acesso aos seus dados por outras instituições, elas por sua vez poderão oferecer melhores taxas e maiores benefícios, gerando um aumento da concorrência no setor e por sua vez reduzindo diretamente os custos para o consumidor.

Acesso unificado:

Outra vantagem do compartilhamento dos dados é possibilidade de se poder acessar em um único aplicativo os dados de todas as instituições que você é cliente.

Por exemplo, digamos que você tenha investimentos em mais de uma corretora, será possível ver em um único aplicativo todos os seus investimentos, eu sei que até existem alguns aplicativos que fazem integração com algumas corretoras, mas agora essa integração será com todas.

Redução dos custos:

Não é só o cliente que sai ganhando com a diminuição da burocracia, os bancos também terão uma grande diminuição dos seus com ela e por sua vez parte dessa redução deve ser repassada para os seus clientes.

E o que os bancos ganham com isso?

Não é só o consumidor que sai ganhando com o open banking, os bancos serão beneficiados principalmente com a possibilidade de conquistar novos clientes, afinal com o acesso aos seus dados eles poderão oferecer produtos mais agressivos atraindo assim novos clientes para a sua base.

Resumindo:

O open banking já é uma realidade, ainda nesse ano todas as suas fases estarão implantadas, agora você não é obrigado a aderir a ele de imediato, se você ficar com um pé atrás, não tem problema, você pode aguardar e só aceitar o compartilhamento dos seus dados quando estiver totalmente confortável com isso.

O importante é você entender as suas vantagens e benefícios e ter o máximo de cuidado ao aceitar o compartilhamento dos seus dados, conheça muito bem as instituições que você libera esse compartilhamento e as que você estará contratando novos serviços.

NUBANK ULTRAPASSA O BANCO DO BRASIL (BBAS3) – 4º MAIOR BANCO DA AMÉRICA LATINA

O NuBank ultrapassou o valor de mercado do Banco do Brasil se tornando o 4º maior banco em valor de mercado da América Latina.

Será que ele vai ser o maior banco da América Latina e quem sabe do mundo?

No final de janeiro o NuBank anunciou mais uma rodada de investimentos, captando mais 400 milhões de dólares. Essa é a 7ª rodada (Série G) de investimentos que a fintech realiza.

Com mais essa rodada de investimentos o valor de mercado da companhia chega a 25 bilhões de dólares, ultrapassando o Banco do Brasil para assumir a 4ª posição dos maiores bancos do Brasil e da América Latina.

Agora o NuBank está atrás somente do Banco Itaú, Bradesco e Santander.

O objetivo de mais uma rodada de investimentos é financiar a expansão do NuBank no México e na Colômbia e ampliar a disponibilidade de crédito para os clientes aqui do Brasil.

Desde a última rodada de investimentos, realizada em julho de 2019, a fintech quase triplicou a sua base de clientes, saindo da casa dos 12 milhões para atualmente cerca de 34 milhões de clientes.

Esse número dá ao NuBank o título de maior banco digital independente do mundo.

O NuBank vem se focando em expandir as suas operações na America Latina, pelo fato de seus países terem em comum: a grande burocracia, altas taxas e baixa disponibilidade de crédito.

Para você ter uma ideia, cerca de 50% da população dessa região não possui uma conta bancaria e os grandes bancos controlam cerca de 70% do mercado.

Mas você deve estar se perguntando, se o NuBank não da lucro, como ele conseguiu passar o valor de mercado de um dos maiores bancos do Brasil, com mais de 200 anos de existência, milhares de agências espalhadas pelo Brasil e uma gama gigantesca de produtos e serviços?

Então… o valuation, que nada mais é que uma avalição de quanto a empresa vale no mercado, principalmente no caso de uma startup e fintech, é com base no futuro da empresa. Os investidores avaliam o seu potencial de ganho futuro.

Sendo assim, eles esperam que o NuBank continue se expandindo rapidamente e inclusive como o NuBank não gera lucro, ele precisa realizar essas rodadas de investimento para bancar a sua expansão.

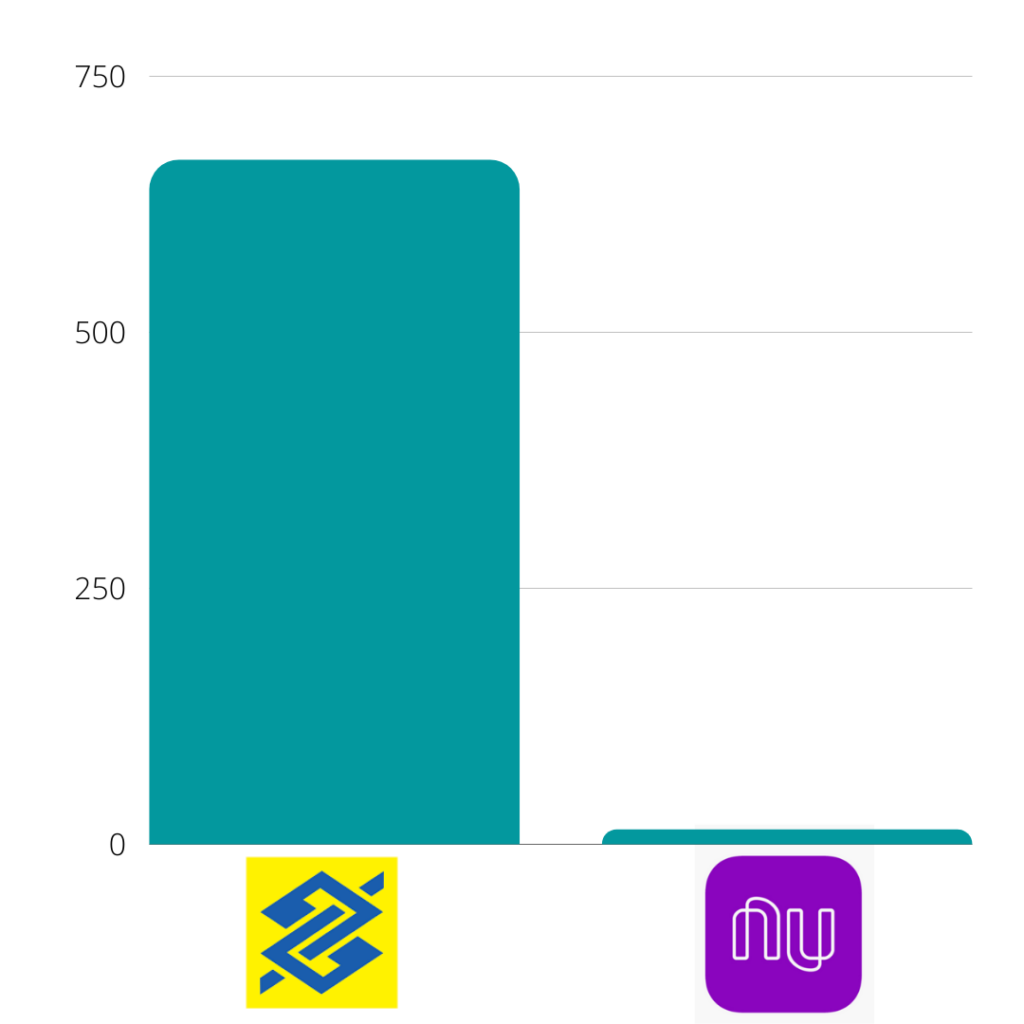

Agora o grande desafio do NuBank vai ser conseguir extrair valor dessa imensa base de clientes. Se compararmos por exemplo a carteira de crédito que é um dos produtos que mais gera receita para o banco, a carteira de crédito do NuBank chegou a 14 bilhões, já a do Banco do Brasil é de 668 bilhões de reais.

Como eu já disse anteriormente o NuBank não da lucro, a expectativa é que quando ele parar de investir tanto em sua expansão isso passe a acontecer, mas ainda é difícil definir uma data para que isso aconteça.

Então se analisarmos que o NuBank conseguiu adquirir uma base considerável de clientes em muito pouco tempo e um dos fatores para que isso tenha acontecido foi o fato do banco não ter taxas, pode ser difícil oferecer serviços pagos para esses mesmos clientes.

Aos poucos o NuBank vem incluindo serviços pagos, como o programa de pontos e mais recentemente a compra da corretora Easynvest e o seu mais novo seguro de vida.

Inclusive se você ainda não conhece o seguro de vida do NuBank, eu vou deixar aqui o link do post que eu fiz falando tudo a respeito do NuBank Vida: NuBank lança seguro de vida a partir de 9 reais! NuBank Vida vale a pena?

Por outro lado, o NuBank pode se gabar de não ter clientes e sim fãs, existem grandes comunidades de usuários nas mais diversas redes sociais e a cada novo produto lançando pela fintech gera uma grande comoção nessas comunidades.

Isso logicamente é mérito da ótima interface de usuário do aplicativo do banco e do ótimo atendimento apresado por ele.

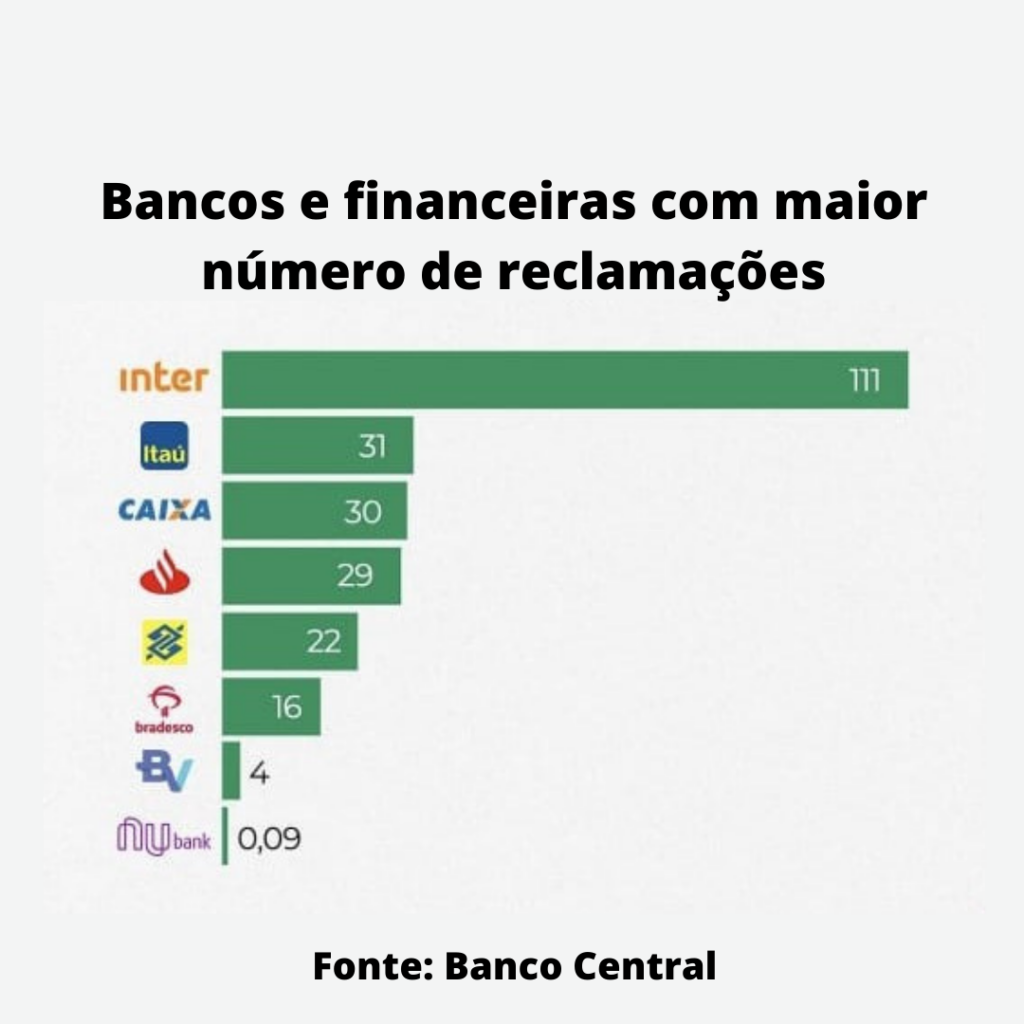

Nas mais diversas pesquisas realizadas no mercado, o NuBank se destaca por sempre apresentar ótimos resultados, seja pelo baixo número de reclamações que o banco recebe ou pelo índice de satisfação de seus clientes.

E essa base de clientes deve continuar crescendo rapidamente, isso sem dúvida é um trunfo para qualquer empresa.

Agora o ponto que muitos investidores querem saber, quando o NuBank fará seu IPO?

Caso você não saiba o que é IPO, é o momento que a empresa abre seu capital na bolsa de valores.

Existe uma grande expectativa pelo IPO do NuBank, alguns analistas acreditam que ele possa acontecer ainda esse ano, inclusive que essa rodada de investimentos foi mais um passo rumo ao seu IPO.

Agora o que já é dado como certo, é que o IPO do NuBank deve seguir o mesmo rumo que foi o da corretora XP Investimentos e acontecer na bolsa americana Nasdaq. Então para você poder participar, possivelmente será necessário abrir conta em uma corretora lá fora para isso.

Mas lembrando, tudo isso não passa de especulação e um detalhe importante que eu não posso deixar de falar, o NuBank passou sim o valor de mercado do Banco do Brasil, mas por outro lado, como o Banco do Brasil e os outros grandes bancos tem suas ações cotadas em bolsa, quem manda no preço de suas ações é o mercado.

Tendo isso em vista, temos que lembrar que os bancos ainda não se recuperaram do tombo que tiveram no auge da crise gerada pela pandemia. O próprio Banco do Brasil (BBAS3) está mais de 30% abaixo do seu valor no início do ano de 2020.

Por outro lado, se analisarmos a cotação das ações do banco Inter (BIDI11), elas obtiveram uma valorização nesse mesmo período de mais de 200%. O que pode demonstrar uma mudança do mercado, mas isso só o tempo irá nos dizer.

Agora o NuBank, pode se tornar o maior banco do Brasil?

Para isso, ele precisaria mais que dobrar o seu valor de mercado para passar o Banco Itaú, o que é bem difícil de acontecer em um curto prazo, mas com o grande fluxo de capital no mercado e uma grande expectativa pelo seu IPO, isso não é impossível de acontecer.

Já em número de clientes é bem provável que ele possa sim ultrapassar o “bancões”, mas ainda continuamos com o problema em relação ao seu lucro.

Conteúdos gratuitos? Inscreva-se!

Últimas Postagens

- Onde investir em 2022 – Melhores investimentos para 2022

- O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

- PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

- MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

- IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK

Categorias

- Ações (12)

- Bolsa de valores (4)

- Criptomoedas (1)

- Design (1)

- Digital (1)

- Economia (2)

- Educação Financeira (4)

- Finanças (12)

- Fundos Imobiliários (7)

- Investimentos (11)

- Negócios (5)

- News (1)

- Renda Fixa (1)

- Sem categoria (1)

- Space (4)

- Spice (5)

- Travel (3)

- Wordpress (1)

Recent Posts

- Onde investir em 2022 – Melhores investimentos para 2022

- O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

- PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

- MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

- IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK