FUNDOS IMOBILIÁRIOS DE SHOPPINGS: chegou a hora de investir? Análise HSML11, VISC11, XPML11, HGBS11

Sem dúvidas que um dos setores de fundos imobiliários mais afetados pela pandemia foi o setor de shoppings.

Passado mais de um 1 ano desde o início da crise e com a vacinação em andamento, será que agora é momento de se investir nesse setor?

O setor de shopping sem dúvida alguma foi o setor de fundos imobiliários mais impactado pela pandemia. Seja pelas restrições de circulação e aglomeração de pessoas ou mesmo pela inadimplência dos lojistas e aumento da vacância.

Afinal as restrições impostas impactaram em cheio, fazendo os shoppings fecharem ou mesmo trabalharem somente com delivery.

Com isso muitos lojistas infelizmente acabaram fechando as suas lojas e parte dos que permaneceram passaram a não conseguir pagar em dia os seus alugueis.

Além disso os shoppings perderam a receita proveniente dos seus estacionamentos.

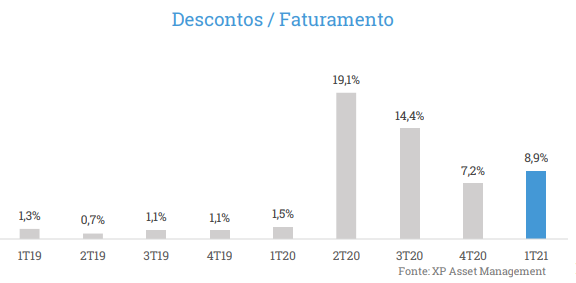

E aí, para tentar segurar os lojistas, a maioria dos shoppings passaram a dar descontos e renegociar as dívidas.

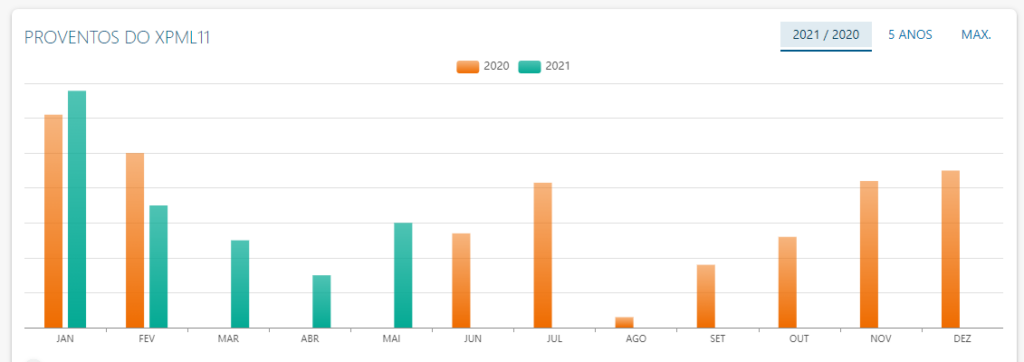

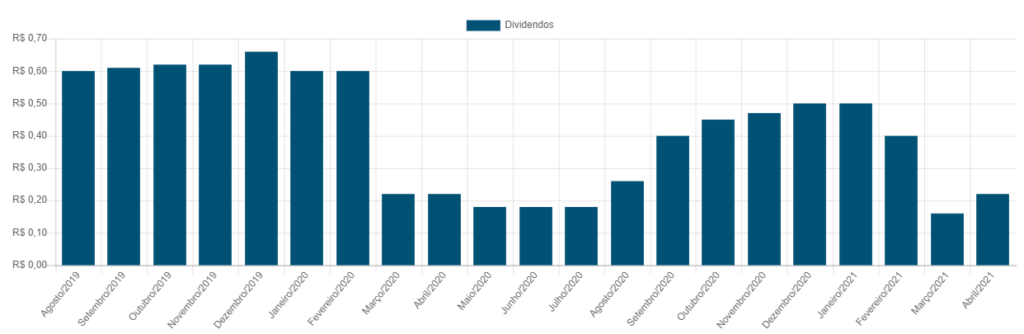

Já na outra ponta esses fundos imobiliários pararam ou reduziram muito o pagamento de proventos, visando segurar em caixa o máximo de dinheiro possível.

O cenário poderia estar melhorando se tivéssemos uma vacinação em processo mais adiantado, o que não é o caso no momento.

Mas digamos que tudo dê certo, a vacinação acelere e se inicie o processo de retomada da economia.

Nesse caso teríamos algumas boas oportunidades nesse setor, visando que os proventos retomem e tragam consigo o valor das cotas.

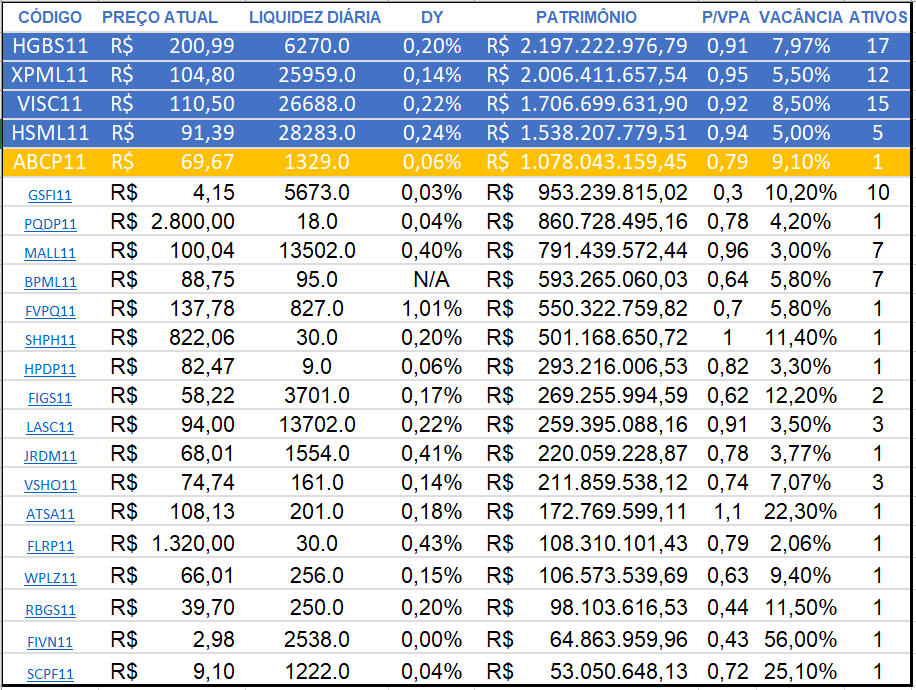

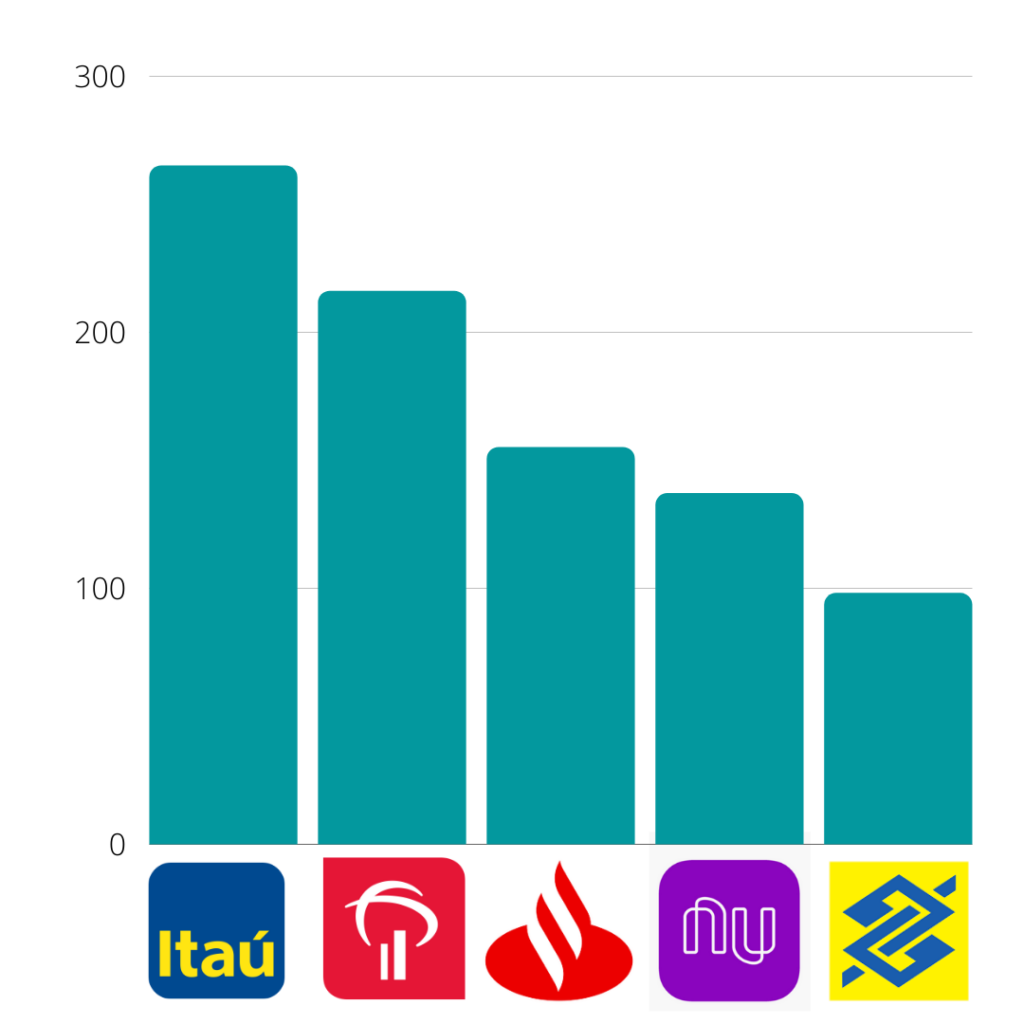

Com base nisso, vamos analisar os 4 maiores fundos imobiliários que temos:

Lembrando que eu utilizei o valor patrimonial como métrica.

Eu iria pegar os 5 maiores fundos, mas o 5º lugar seria o ABCP11 que desde o ano passado teve problemas envolvendo um dos cotistas, no caso a CPP e a receita federal, mas isso é assunto para um outro vídeo.

Começando pelo 4º maior fundo de shopping:

HSML11:

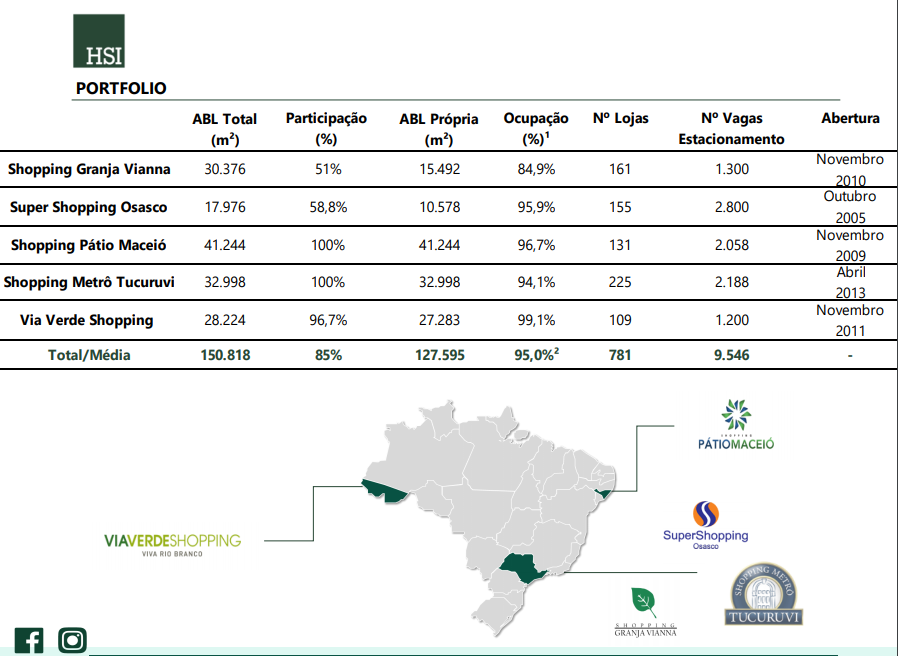

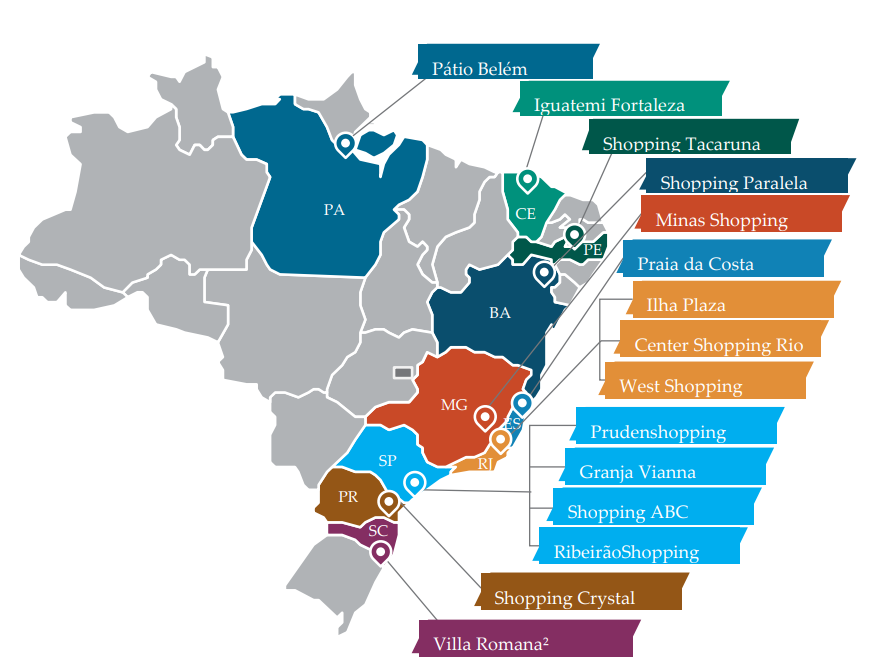

Com um patrimônio superior a 1 bilhão e meio de reais, o HSML11 possui hoje 5 shoppings sendo 3 deles localizados no estado de São Paulo, 1 no Acre e 1 em Alagoas.

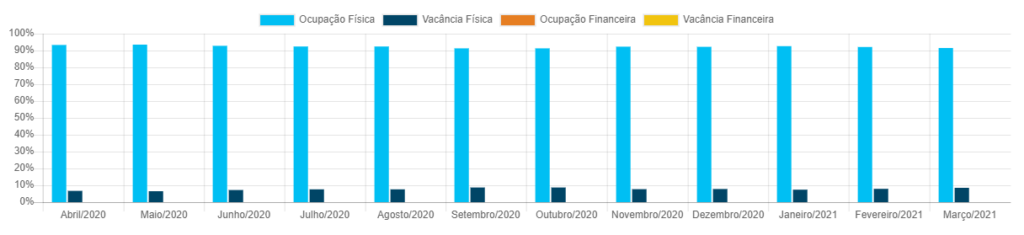

Como você pode observar o fundo conseguiu manter uma vacância relativamente baixa tendo em vista todo esse conturbado cenário.

Hoje a sua vacância está na casa dos 5%. É inclusive a mais baixa dos 4 fundos que eu selecionei.

Apesar de algumas lojas terem fechado durante esse período, o fundo consegui trazer novas lojas também.

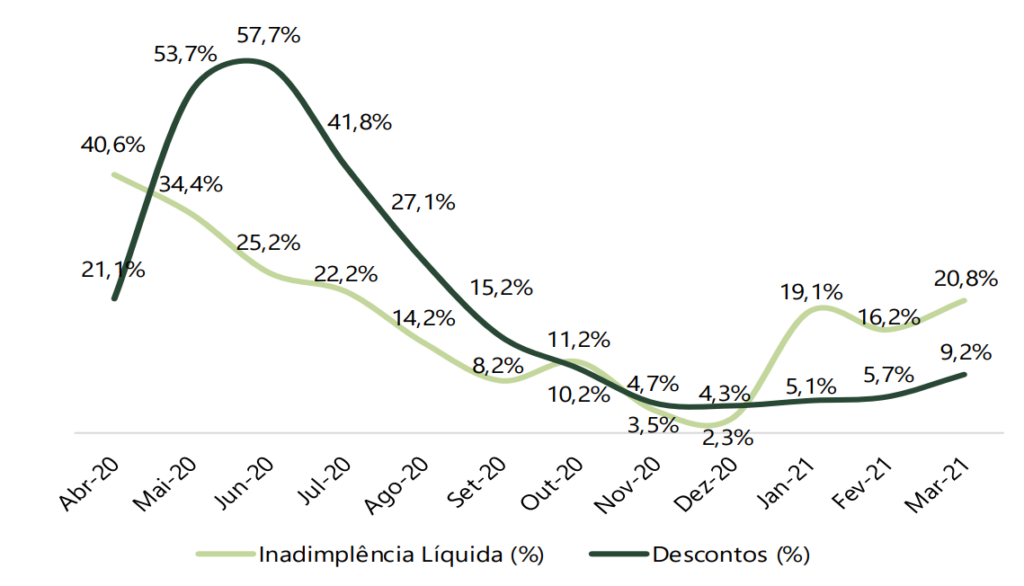

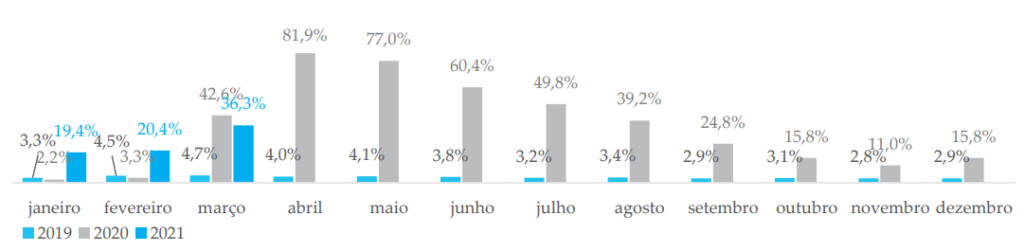

E aqui temos uma das armas que fundo usou para segurar os lojistas, os descontos sob os alugueis.

Note que ele foi reduzindo gradualmente de acordo com a queda da inadimplência, chegando ao patamar mínimo de inadimplência em meados de dezembro, porém aí veio a segunda onda o que fez com que a inadimplência voltasse a subir.

Já os pagamentos de proventos acompanharam os descontos dados pelo fundo, sendo impactado também pela segunda onda.

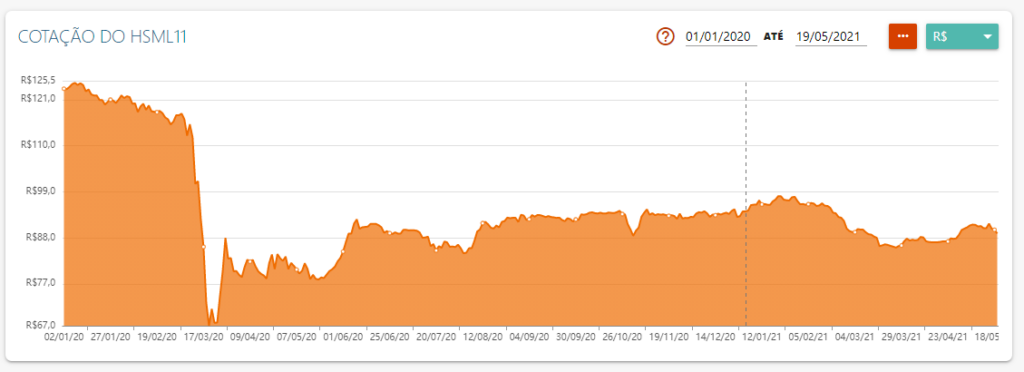

Agora vamos ao valor da cota. Em janeiro de 2020, ela chegou a bater a casa de 125 reais e no pior momento da crise bateu a casa de 67 reais, depois disso tivemos uma recuperação gradual com uma queda coincidindo com a segunda onda e hoje a sua cota está entre 89 e 90 reais.

Sendo o seu preço sobre valor patrimonial de 0,94.

Guarde todos esses dados para você e vamos para o 3º maior fundo de shoppings.

VISC11:

Possuindo um patrimônio na casa de 1 bilhão e setecentos milhões de reais, o VISC11 possui atualmente 15 shoppings distribuídos em 10 estados diferentes.

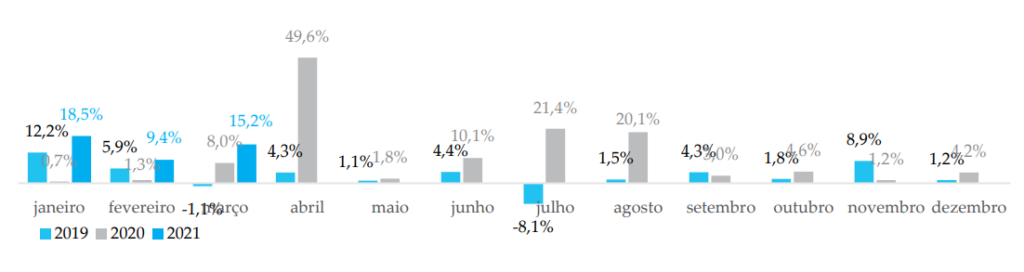

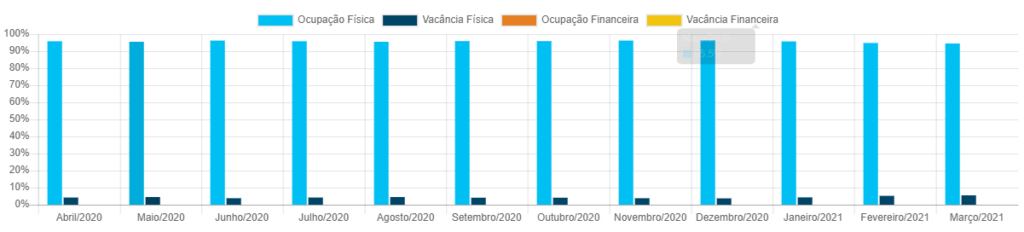

Como você pode observar assim como HSML11, o VISC11 manteve uma taxa de vacância relativamente baixa e do mesmo modo a solução utilizada para manter os lojistas foi dar descontos.

Esses descontos foram sendo reduzidos de acordo com a queda da inadimplência, que logicamente foi possível com a reabertura das lojas.

Com a segunda onda os descontos dados aos lojistas voltou a crescer.

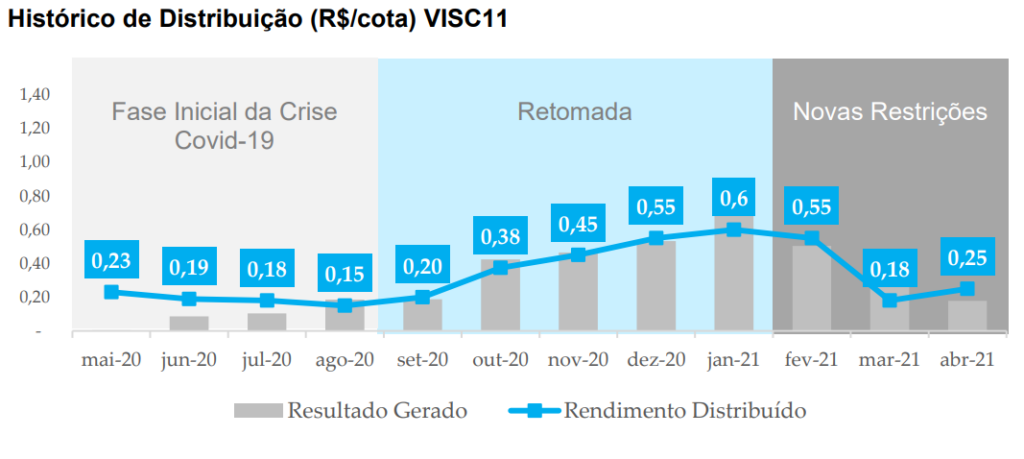

Quanto aos proventos, houve uma redução que acompanhou os descontos dados pelo fundo imobiliário e foram sendo retomados à medida que os descontos eram reduzidos, mas sofreram nova queda com o início das restrições devido a segunda onda.

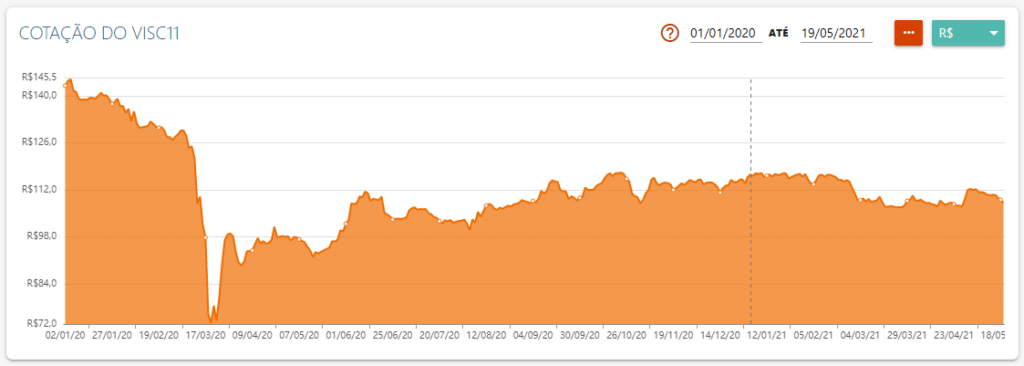

Com relação ao valor da sua cota, ela chegou a casa dos 145 reais em janeiro de 2020 e teve o seu valor mínimo de 72,30 atingido em março do mesmo ano. Atualmente o valor da sua cota está na casa de 108 reais.

Sendo o seu preço sobre valor patrimonial de 0,92.

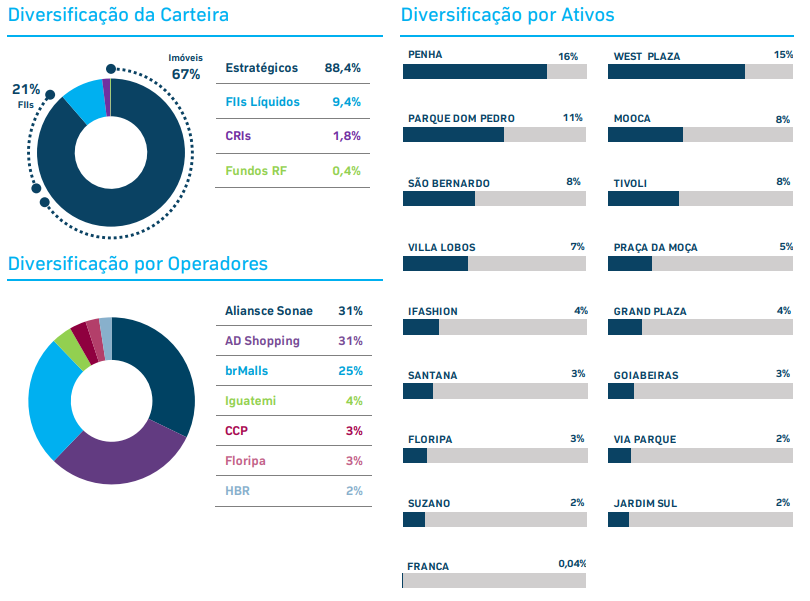

O segundo maior fundo imobiliário de shopping é o XPML11.

Atualmente o valor patrimonial do XPML11 está na casa dos 2 bilhões de reais, possuindo ao todo 13 ativos localizados em 5 estados diferentes.

Assim como os fundos anteriores o XPML11 manteve uma vacância relativamente baixa, atualmente ela encontra-se na casa de 5,5%.

A estratégia foi a mesma, a utilização de descontos como meio de segurar os seus lojistas.

Já com relação aos proventos, o XMLP11 foi mais rigoroso, ficando os 3 piores meses de 2020 sem pagar nenhum provento e posteriormente retomando os pagamentos, mas assim como os demais, recendo mais recentemente um impacto em decorrência da segunda.

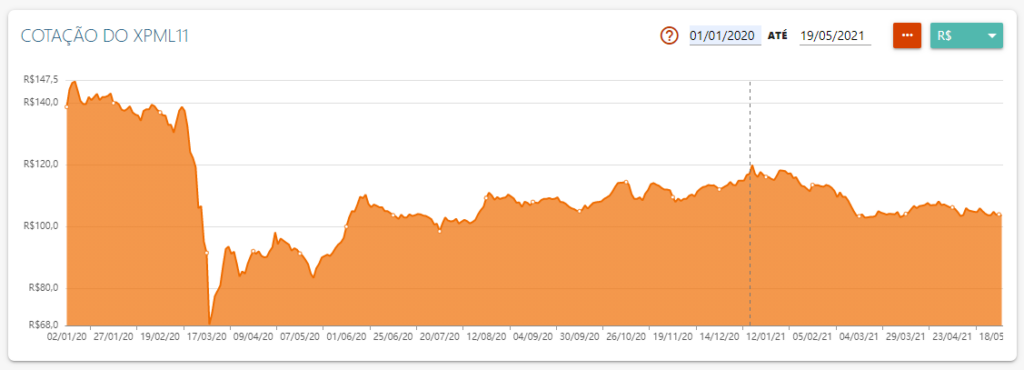

Referente ao valor da sua cota, ela chegou a valer 147 reais em janeiro de 2020, atingindo 68 reais em março do mesmo ano e hoje encontra-se na casa de 104 reais.

Sendo o seu preço sobre valor patrimonial cerca de 0,95.

O maior fundo imobiliário de shopping atualmente é o HGBS11, com patrimônio na casa de 2.2 bilhões de reais.

O HGBS11 possui atualmente cerca de 17 ativos, distribuídos em 5 estados.

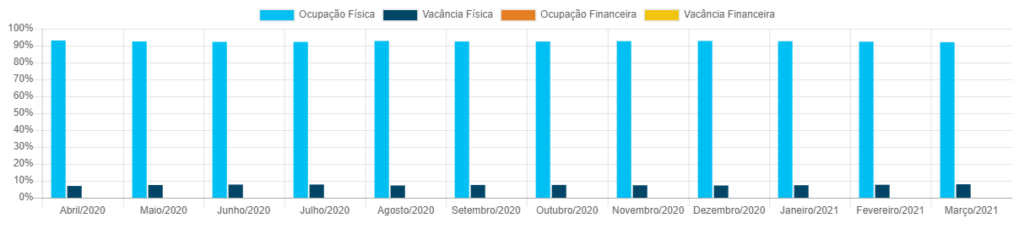

Assim como os demais fundos imobiliários, o HGBS11 deu descontos paras os seus lojistas e renegociou dividas, mantendo também uma vacância relativamente baixa, hoje ela encontra-se na casa dos 8%.

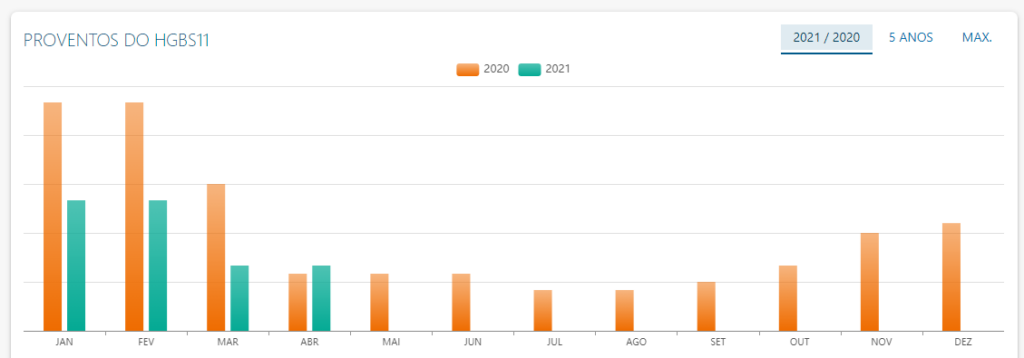

Já os seus proventos acompanharam os seus descontos e estavam se recuperando pouco a pouco, até a chegada da segunda onda.

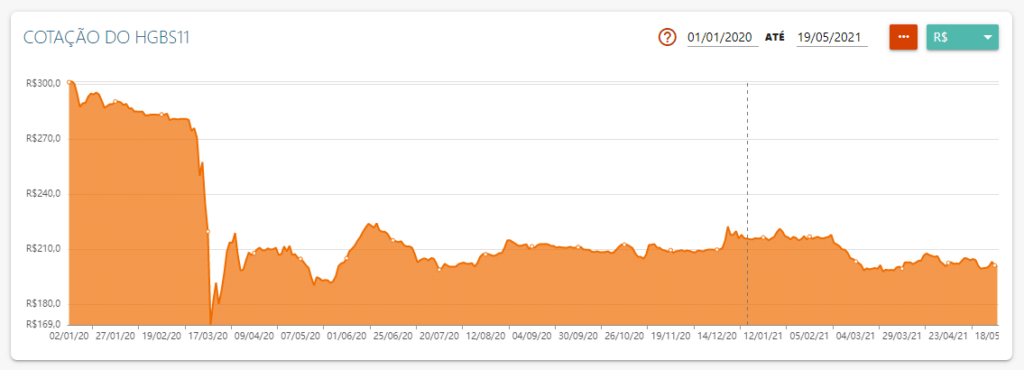

Referente ao valor da sua cota, ela chegou a mais de 301 reais em janeiro de 2020 e a 169 reais em março do mesmo ano. Atualmente ela está por volta de 200 reais.

Sendo assim o HGBS11 está com um preço sobre valor patrimonial de cerca 0,91.

Analisando os 4 maiores fundos imobiliários de shoppings, podemos observar várias semelhanças entre eles, primeiro uma forte queda no mesmo período de março de 2020, assim como a grande maioria dos ativos negociados em bolsa e uma lenta retomada posterior a isso.

Apesar de todo os problemas de fechamentos e lookdown, os fundos de shoppings conseguiram administrar bem a crise e seguraram a vacância em patamares aceitáveis.

Convenhamos, com tudo que aconteceu, é quase um milagre as taxas de vacância estarem em menos de 10%.

Mas como fator principal deles ainda estarem descontados, ou seja, o valor de suas cotas estarem abaixo do valor dos seus patrimônios, é o fato da queda dos proventos, lógico essa queda foi necessária para manter a vacância baixa. Afinal se de um lado você está dando desconto dos alugueis para os lojistas, do outro você deixa de pagar os seus cotistas.

Como o investidor de fundo imobiliário visa de forma principal os proventos distribuídos pelos fundos, a demanda por esse setor ainda está baixa.

Agora por outro lado, isso gera oportunidade de se ganhar com valorização das cotas em uma possível retomada dos proventos.

A partir do momento que as restrições começarem a diminuir esses proventos devem passar a aumentar e trazendo consigo a procura por esses fundos.

Quando isso ocorrer, possivelmente a cota desses fundos vai se valorizar, se vai chegar ao valor do início de 2020, não temos como prever, até porque a alta da Selic pode reduzir levemente a procura.

A questão aqui fica sendo que tudo ainda está muito incerto, é difícil precisar esse momento de retomada, o que aumenta e muito o risco, mas se você avalia que pode ocorrer de repente esse ano, pode ser bem interessante começar a pensar em se investir nesse tipo de fundo agora.

Afinal se a ideia for ganhar na valorização da cota, a entrada deve ser feita antes que o fundo se recupere.

Agora se você acha que ainda vamos demorar a ter uma retomada, você pode aguardar para entrar nesse setor de fundos.

Uma estratégia que eu sigo é, vai aportar compra um pouco naquele mês, caiu provento, compra mais um pouco, não é porque pode ser uma boa oportunidade que você vai alocar todo o seu capital nisso, vai aos poucos e observando como está o mercado.

A situação antes da segunda onda já estava melhorando, o que serviu como um termômetro para sabermos o que pode acontecer futuramente, como você pode observar, os proventos estavam aumentando e a inadimplência caindo, mas novamente o momento ainda é de cautela.

E independente do setor de fundo imobiliário, é sempre importante lembrar que você deve sempre diversificar a sua carteira e ficar longe dos fundos de monoativo e monoinquilino.

Recomendo você ver o nosso post a respeito do RECT11: RECT11 NÃO PARA DE CAIR! RECT11 ainda vale a pena? Análise do RECT11.

RECT11 NÃO PARA DE CAIR! RECT11 ainda vale a pena? Análise do RECT11.

O fundo imobiliário RECT11 não para de cair, só esse ano o fundo imobiliário caiu mais de 23%, mas afinal o que está acontecendo com ele?

Ainda vale a pena o fundo imobiliário RECT11?

O fundo imobiliário RECT11 ou REC Renda imobiliária teve sua constituição em dezembro de 2018. Ele é gerido pela BRL Trust e sua consultoria é feita pela REC Gestão de recursos.

Apesar de inicialmente ser um fundo do tipo tijolo, hoje ele é considerado do tipo híbrido.

Com patrimônio de cerca de 768 milhões de reais e 68.223 cotistas. O RECT11 representa hoje 0,9% do IFIX.

A taxa de administração do RECT11 é de 0,17% ao ano e a de consultoria é de 1%.

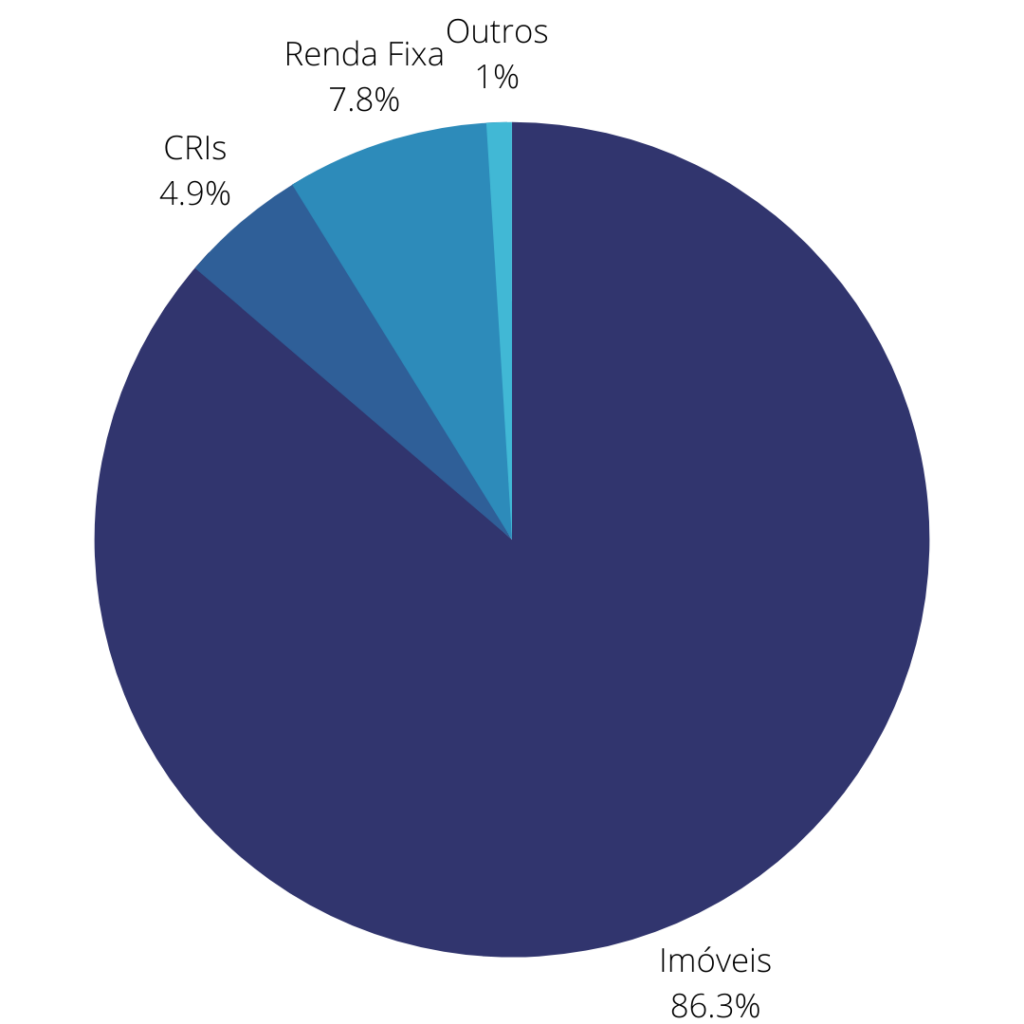

A composição da sua carteira é a seguinte:

87% do fundo está em imóveis do tipo lajes corporativas ou seja, seu segmento predominante é o de lajes corporativas. Já 5% estão alocado em CRIs, 8% em renda fixa e 1% em outros ativos.

O RECT11 possui 8 imóveis em 4 estados, todos de altíssimo padrão, considerados classe A, AA ou AAA.

Agora para você entender melhor sobre o RECT11 e seus riscos, você precisa entender o que é um fundo imobiliário alavancado.

Alavancagem nada mais é que endividamento ou seja, o fundo fez uma espécie de empréstimo para adquirir mais patrimônio do que ele tinha de dinheiro dos seus cotistas.

O fundo faz esse tipo de operação quando ele localiza algum imóvel com potencial de receber mais em aluguel do que o valor da dívida ou algum imóvel desvalorizado que possa ser uma oportunidade. Tornando assim uma operação lucrativa para o fundo.

Dito isso, vamos aos problemas do RECT11.

O fato dele ser alavancado não é um problema, faz parte da estratégia do fundo, o cotista antes de entrar nesse fundo deve estar ciente dessa estratégia e inclusive essa estratégia faz com que o fundo ofereça um bom dividend yeld, mas em contrapartida com um risco maior.

O que impactou o RECT11, foi que a sua dívida é atrelada ao IPCA, que até antes da pandemia estava em declínio, mas vem acelerando e muito nos últimos meses.

Com o IPCA subindo a operação passa a não dar mais lucro reduzindo os proventos pagos pelo fundo.

Outro problema que o fundo teve foi o término do contrato do edifício barra da tijuca com a vivo, era um espaço de mais de 23 mil metros quadrados e com um aluguel acima da média do mercado.

Logicamente o fundo já esperava o impacto da saída da vivo, mas não conseguiu impedir o impacto dela.

Somado a isso temos a vacância que cresceu junto com a pandemia, muitas empresas passaram a aderir ao home office atingindo em cheio o setor de lajes corporativas.

Hoje a vacância do RECT11 está na casa dos 32,8%.

E por fim temos a 6ª subscrição do RECT11, como o fundo já previa o aumento do IPCA, a solução escolhida foi realizar mais uma emissão de cotas e utilizar o dinheiro dessa emissão para adquirir CRIs que abatessem o efeito da alta do IPCA.

A ideia era ter CRIs atrelados ao CDI recebendo nessa ponta para compensar o aumento do IPCA.

Era uma ótima solução, mas veio na hora errada, o fundo demorou demais para tomar essa decisão e quando ela veio, o mercado não gostou nada do valor abaixo ao valor patrimonial, além de ter acontecido num momento de queda da cotação do fundo.

Afinal muitos investidores saíram junto com a saída da vivo.

O resultado disso foi que o fundo não conseguiu angariar os recursos que precisava para zerar a dívida, mas ainda assim ele vai abater boa parte dela.

Outro ponto que pode ter assustado um pouco os investidores foi que para compensar a perda, o RECT11 tem queimado o seu caixa para manter os proventos e esse caixa está chegando ao fim, mas o gestor garante que os 60 centavos por cota deve ser mantido nos próximos meses.

E somado a isso tudo, temos o efeito manada, muitos investidores ao verem a desvalorização de suas cotas começam a sair do mundo, fazendo com que outros também saiam, mesmo sem entender exatamente o motivo da queda.

O fundo RECT11 ainda vale a pena?

O RECT11 é um bom fundo imobiliário, com uma ótima gestão e que de modo geral opera de forma transparente, hoje o seu maior problema não é a dívida em si, mas o aumento da vacância. O que na minha opinião só deve se reverter após uma vacinação em massa da nossa população.

Quando a maioria da população estiver vacinada e a economia iniciar um processo de retomada a procura pelos escritórios corporativos deve voltar a crescer. A questão é quanto tempo isso vai levar.

Mas ainda assim com todos os problemas que o fundo vem enfrentando ele apresenta um bom dividend yeld, tem ótimos imóveis e uma boa gestão. O valor da sua cota estando desvalorizado pode ser um atrativo.

Se você já é cotista do fundo, você deve avaliar se a estratégia do RECT11 ainda faz sentido para você, analise se vale a pena também sair com prejuízo no valor de suas cotas.

E se você não é cotista do fundo e a estratégia dele faz sentido para você, talvez esse possa ser sim um bom momento de entrar, mas só tome essa decisão após você entender todos os riscos do fundo.

Na verdade esse conselho vale para qualquer investimento que você vá fazer, conheça muito bem aonde você está colocando o seu dinheiro.

O preço da cota está abaixo do valor patrimonial, o preço sobre valor patrimonial está na casa de 0,8. Em outras palavras, é como se você estivesse pagando 8 reais por algo que vale 10.

Agora isso não é garantia que o valor dele vai voltar, mas a tendência é que com o passar do tempo e a redução dessa vacância isso tenha boas chances de acontecer. Só não temos ainda como saber quanto tempo isso irá levar.

Quer saber mais sobre fundos imobiliários? Veja nosso post sobre eles: O que são Fundos Imobiliários e como ganhar dinheiro

ALTA DA TAXA SELIC: TAXA SELIC SOBE PARA 3,5% E AGORA COMO FICAM OS INVESTIMENTOS?

O Copom, que é o Comitê de Política Monetária, manteve a promessa da sua reunião anterior e subiu a taxa básica de juros, a Selic, em 0,75%.

Como a expectativa do mercado era exatamente essa, para a bolsa de valores ou mesmo para os fundos imobiliários não deve ter nenhum efeito essa alta de hoje.

Em seu comunicado o Copom salienta a sua preocupação com a inflação, sobre tudo com atenção as commodities que devem continuar com seus preços em elevação, impactando assim os preços dos alimentos e bens industriais.

O comitê salienta ainda que esse choque de preços deve ser temporário, mas que está atento a sua evolução.

Ao meu ver o Copom fez o que deveria ser feito e o que o mercado esperava dele, a inflação tem acelerado, afetando principalmente o setor de alimentos o que tem impacto direto sob a renda das pessoas com menor poder aquisitivo e reduzindo assim o seu poder de consumo.

Mais uma alta da taxa básica de juros pode frear uma recuperação pós pandemia, mas por outro lado, manter a inflação nos níveis atuais pode ser perigoso.

O comitê encerra seu comunicado dizendo que antevê para a próxima reunião mais uma alta de mesma magnitude, ou seja, no mínimo mais uma alta de 0,75%.

Agora é aguardar e ver se surtirá algum efeito sob a inflação ou não essa alta da Selic.

JULIETTE CAMPEÃ BBB – Onde Juliette deveria investir o premio do BBB?

E o BBB acabou de acabar e a grande vencedora foi a paraibana Juliette.

Se você assiste ou não ao Big Brother Brasil essa não é questão que vamos abordar, mas sim o que eu aconselharia a Juliette a investir esse 1 milhão e meio de reais do prêmio.

1 milhão e meio de reais, esse prêmio muda a vida de qualquer um não é mesmo!

Mas se o ganhador dessa bolada toda não souber aplica-la com sabedoria, todo esse dinheiro pode acabar e aí só lamento.

Eu fiz uma pesquisa rápida e vários ganhadores do BBB perderam todo o prêmio, dentre eles os que mais me chamaram a atenção foram:

Rodrigo Cowboy, ganhador da segunda edição, recebeu o prêmio 500 mil, após alguns negócios mal sucedidos, resolveu comprar mil bezerros a 350 reais cada, perdeu os mil bezerros e teve que voltar a vida que levava antes do programa, hoje ele trabalha como corretor de imóveis.

Aparecida dos Santos, a Cida do BBB 4, também perdeu todo o dinheiro do prêmio. Inicialmente ela comprou a casa que tanto sonhava, mas o problema começou quando ela emprestou dinheiro e o nome para sua ex-assessora.

A ex-assessora não pagou a dívida e Cida acabou perdendo dinheiro e a casa que havia comprado.

Mas como e por que os ganhadores do BBB ou mesmo da loteria, Mega-Sena, entre outros, perdem todo o dinheiro do prêmio?

Ao meu ver o grande problema é que essas pessoas acreditam, primeiro que é tanto dinheiro que ele jamais irá acabar. Segundo, compram passivos e não ativos.

Se você não sabe a diferença, basicamente ativo é o que te da dinheiro e passivo é o que te toma, se você ganha o 1 milhão e meio do BBB e compra uma Ferrari com o prêmio, no ano seguinte provavelmente a Ferrari terá se desvalorizado e além disso você terá a manutenção, seguro e o IPVA para pagar.

E o terceiro ponto, as pessoas tendem a querer realizar todos os seus sonhos de uma só vez, ao invés de comprar ativos que irão dar rendimentos e aí sim passar a realizar os seus sonhos.

Agora sobre o prêmio do BBB desse ano:

Geralmente os vencedores sempre são aconselhados por um banco que está patrocinando o programa a investir na poupança. Eu espero de coração que a Juliette não faça isso.

Na minha opinião o que a Juliette deveria fazer, bom como primeiro passo e isso vale para qualquer pessoa que irá começar a investir, é montar a sua reserva de emergência.

Como a Juliette é maquiadora e não trabalha como CLT o indicado seria ela guardar o equivalente a 12 meses do seu custo de vida. Como é difícil saber o custo de vida dela e agora provavelmente ele irá mudar, vamos estipular que 100 mil reais seria um valor ok para a sua reserva de emergência.

Esse valor deve estar alocado em alguma aplicação que possua liquidez imediata, segurança e sem volatilidade.

Nesse caso poderia estar em um CDB, Tesouro Selic ou fundo de renda fixa, ambos com liquidez diária ou mesmo em uma conta de algum banco digital que paga de modo geral uma rentabilidade superior ao CDI, como NuBank ou próprio patrocinador do BBB, o PicPay.

Inclusive temos um post sobre o PicPay aqui no blog: PICPAY RENDENDO 210 DO CDI! Vale a pena? É seguro?

Montada a reserva de emergência, Juliette poderia começar a montar a sua carteira comprando uma parte em fundos imobiliários, para ter uma renda recorrente caindo na carteira e posteriormente sendo reinvestida.

Com fundos imobiliários Juliette estaria se expondo ao setor imobiliário logicamente, mas de uma forma inteligente, diferente de se comprar uma casa para alugar, com um fundo imobiliário você pode ter um pedacinho de um shopping ou um galpão logístico ou ainda um prédio de lajes corporativas.

Esses fundos são administrados por gestores com ampla experiência no mercado e de modo geral estão pagando rendimentos acima do CDI e sem a incidência de imposto de renda.

Os alugueis, que no caso dos fundos imobiliários são chamados de proventos caem todo mês na conta do investidor e podem ser reinvestidos, fazendo o efeito bola de neve dos juros compostos.

Mas não vamos nos aprofundar muito nessa classe de ativos, se você quiser saber mais a respeito sobre os fundos imobiliários, temos um post sobre isso aqui no blog: O que são Fundos Imobiliários e como ganhar dinheiro

Juliette poderia comprar alguns fundos imobiliários diversificando entre setores e gestoras, cerca de 10 a 15 fundos no máximo e usar para isso cerca de 40% do valor que sobrou do prêmio do BBB.

Agora temos 60% do prêmio em mãos ainda, nesse caso temos que analisar o seguinte, nós não sabemos se a Juliette já investe ou não e qual o perfil de investidora dela.

Então eu projetei 2 cenários. O primeiro cenário Juliette não possui tanto conhecimento sobre investimentos ou mesmo não vai nem ter tanto tempo para cuidar deles agora. Para esse caso eu indicaria o investimento de 40% em fundos de investimentos divididos entre fundos de ações e multimercados com diferentes estratégias.

E os 20% que sobram ela poderia alocar em fundos de investimentos com estratégia internacional, diversificando assim a sua carteira e se protegendo de possíveis, para não dizer prováveis, turbulências aqui em nosso país.

E se você não conhecia ou quer saber mais a respeito dos fundos de investimentos, temos post a respeito aqui no blog: FUNDOS DE INVESTIMENTOS – Tudo o que você precisa saber.

Agora no segundo cenário, eu vou levar em conta que a Juliette já investiu e conhece como funciona a bolsa de valores.

Nesse caso ela poderia investir os mesmos 40% do cenário anterior em ações de boas empresas, diversificando entre diferentes setores e visando ganhar tanto na valorização dessas empresas quanto na forma dos dividendos que elas irão pagar.

Os 20% restantes Juliette também diversificaria internacionalmente, mas aqui ela poderia comprar uma ETF como IVVB11 que investe nas 500 maiores empresas americanas que compõem o S&P 500.

Ou poderia investir escolhendo as empresas através de BDRs aqui em nossa bolsa de valores mesmo.

Ou ainda abrir conta em uma corretora lá fora e realizar a compra diretamente.

Com essa carteira Juliette teria reserva de emergência para 12 meses, renda recorrente através de fundos imobiliários e boas empresas de diferentes setores, além de ativos internacionais.

Com esse nível de diversificação ela teria um bom nível de proteção, com ganho de valorização ao longo dos anos e renda caindo todos os meses em sua carteira.

Lógico que a proporção dos ativos pode variar de acordo com o perfil e experiência da Juliette e o mesmo valeria para você, não importa se você não ganhou o 1 milhão e meio do prêmio do BBB, a lógica do investimento é a mesma, só vai mudar os valores o mais importante é investir e deixar o tempo fazer o efeito dos juros compostos.

Invista pelo NUBANK com apenas 1 real! Conheça os novos fundos de investimento do NUBANK!

O NuBank acaba de lançar 3 novos fundos de investimentos, onde será possível investir através do aplicativo e com apenas 1 real.

Dando mais um passo para se tornar também uma plataforma de investimentos, o NuBank acaba de lançar 3 novos fundos de investimentos. Quando eu digo mais um passo, é porque em 2020 o NuBank comprou a corretora de valores Easynvest.

Inclusive temos um post aqui no blog falando sobre isso: Nubank compra Easynvest! E agora?

A nova opção de investimentos ainda está em fase de testes e está sendo liberada pouco a pouco para os clientes do banco digital, então se ainda não foi liberada para você, calma que logo logo vai ser!

Nesse primeiro momento serão 3 fundos de investimentos, todos da categoria multimercado que serão compostos de renda fixa, ações brasileiras e americanas, ouro e dólar.

O que muda de um fundo para outro é a proporção desses ativos dentro deles.

E caso você não saiba o que é um fundo de investimento, temos um post sobre isso aqui no blog também: FUNDOS DE INVESTIMENTOS – Tudo o que você precisa saber.

Para explicar melhor, vamos aos fundos:

Nu Seleção Cautela:

Um fundo voltado para investidores iniciantes ou que possuem um perfil mais conservador. No caso desse fundo de investimento a maior parte do dinheiro investido estará voltada para aplicações de renda fixa e uma pequena porcentagem em ações, dólar e ouro.

Assim o fundo pretende entregar maiores retornos do que a renda fixa, mas com um baixo risco e baixa volatilidade.

Nu Seleção Potencial:

Esse fundo é o oposto do fundo Nu Seleção Cautela, sendo indicado para investidores que aceitam maiores riscos em troca de maiores ganhos, que possuem já alguma experiência com investimentos e tem um perfil moderado ou agressivo.

Nesse fundo de investimento a maior parte do dinheiro investido fica alocado em ações visando aumentar os ganhos, mas por outro lado as chances de prejuízo aumentam. Por isso ele é indicado para quem já está habituado com o mercado e aceita correr esses riscos.

Nu Seleção Equilíbrio:

Já o fundo Equilíbrio seria um meio termo entre os 2 extremos unindo maior segurança, mas buscando entregar maiores rentabilidades do que o fundo Cautela.

Esse fundo de investimento é indicado para quem já tem um leve conhecimento do mercado e busca ganhos maiores do que os da renda fixa.

Para você saber em qual fundo investir o primeiro passo é descobrir qual o seu perfil de investidor, para isso o próprio NuBank vai te ajudar através de um questionário que você deverá preencher dentro do seu aplicativo.

Se você já abriu conta em alguma corretora, o questionário é semelhante ao que você preencheu nela.

E se você não abriu ainda, serão perguntas como:

A quanto tempo você investe?

Quanto de dinheiro você tem investido?

Quais os produtos financeiros você já conhece?

Com base nessas informações o próprio NuBank indicará qual o seu perfil de investidor e indicará qual o melhor fundo para você.

Taxa de administração e performance

Referente as taxas de administração, o NuBank separa quanto é cobrado por ele e quanto vai para os terceiros, no caso esses terceiros seriam por exemplo fundos de investimento que o fundo do NuBank investe.

O fundo Nu Seleção Cautela a taxa total é de 0,47%

O fundo Equilíbrio a taxa total é de 0,64%

E o fundo Potencial a taxa total é de 0,78%

E diferente do que é comum no mercado, nenhum dos fundos do NuBank terá cobrança de taxa de performance.

Geralmente se o fundo de investimento entrega retornos maiores do que o prometido de acordo com o seu indicador, ele possui uma taxa adicional por ter realizado esse feito, no caso dos fundos do NuBank, isso não existe.

Por serem fundos da categoria multimercado, os 3 fundos terão incidência de imposto de renda na forma de come cotas, a cada 6 meses.

Quais são as vantagens?

Como o NuBank já fez com o seu seguro de vida, o NuBank Vida, caso você não conheça, temos post sobre ele também: NuBank lança seguro de vida a partir de 9 reais! NuBank Vida vale a pena?

O banco digital vem se propondo a simplificar e democratizar o acesso de seus clientes a esses produtos financeiros. No caso dos investimentos a ideia é a mesma. Então podemos citar como primeira vantagem a simplicidade.

Mesmo alguém que jamais investiu, vai ter acesso a fundos bem diversificados de forma simples e rápida pelo aplicativo que já está habituado a utilizar.

O NuBank traduz o “ecônomes “de forma simples e de fácil entendimento tornando mais fácil para os seus clientes saberem onde estão colocando o seu dinheiro, quais os riscos e possíveis retornos.

Acessibilidade:

Geralmente bons fundos de investimento possuem um valor mínimo inicial que pode começar em cem reais e ir até 50 mil ou mais. Aqui que vem a grande revolução ao meu ver, para você investir em um fundo do NuBank, você pode começar com apenas 1 real.

Isso tornará acessível para quem só poderia antes contar com o rendimento da própria carteira do NuBank.

Transparência:

O NuBank deixa todas as suas taxas, inclusive a para terceiros muito bem claras para você entender exatamente quais os custos da aplicação.

Facilidade:

Todo o investimento pode ser feito de forma simples no próprio aplicativo do banco.

Sem taxa de performance:

A taxa de performance comumente usada no mercado é de 20% sobre o que exceder o indicador do fundo, os 3 fundos do NuBank não possuem nenhuma taxa de performance, aumentando assim os ganhos do investidor.

Quais são as desvantagens?

Se você é um investidor já experiente ou com conta em alguma corretora, talvez investir pelo NuBank não seja para você, afinal inicialmente temos apenas 3 fundos, enquanto em uma corretora temos uma infinidade de opções.

O NuBank deixa bem claro que o seu público alvo é para quem está começando a investir ou possui pouco capital.

Outra desvantagem que eu posso citar, como os 3 fundos ainda são recentes, não temos um histórico para avaliar o desempenho deles e se realmente valem a pena comparado a outros fundos de investimento.

Eu particularmente gosto de investir em fundos com mais de 1 ano de existência, assim você consegue avaliar qual o comportamento do fundo em diferentes cenários e compara-lo com outros fundos de mesma proposta.

Isso não quer dizer que os fundos sejam ruins, só não temos ainda como avalia-los.

Para quem eles são indicados?

Como eu já disse anteriormente o NuBank pretende tornar acessível o mercado financeiro para todas as pessoas e aqui o grande foco é ser simples e fácil. Tendo isso em vista os 3 fundos de investimento seriam indicados para pessoas com baixa ou nenhuma experiência em investimentos ou que ainda não possuem um grande capital para investimentos mais complexos.

Dentro da própria estrutura de fundos é possível que o investidor iniciante vá migrando com o passar do tempo de um fundo para o outro, por exemplo o investidor pode começar com o Nu Seleção Cautela e após entender como ele funciona e passar a investir no Nu Seleção Equilíbrio.

Conclusão:

Então resumindo, mais uma vez o NuBank da um passo em direção a se tornar uma plataforma financeira, com produtos que vão desde o seu cartão de crédito, passando por seguro de vida e agora entrando de vez na área dos investimentos.

Com sua proposta de simplificar e desburocratizar o mercado tonando acessível a todas as pessoas. Eu não tenho dúvidas que ele está contribuindo para a entrada de mais pessoas no mundo dos investimentos, ainda mais com a possibilidade de começar com apenas 1 real.

Em breve esses novos fundos devem estar disponíveis para todos os clientes do banco digital e quem sabe a próxima novidade não seja um IPO do NuBank? Será? Bom vamos ter que aguardar.

Tudo sobre o cartão de crédito da XP. Conheça o Investback!

A corretora de valores XP Investimentos lançou o seu mais novo cartão de crédito!

Mas se engana quem acha que ele é apenas mais um cartão como os que já existem no mercado.

A maior corretora de valores do Brasil, a XP Investimentos lançou o seu mais novo cartão de crédito. Possuindo somente a bandeira Visa infinite, o cartão vem para ampliar ainda mais o ecossistema financeiro da XP.

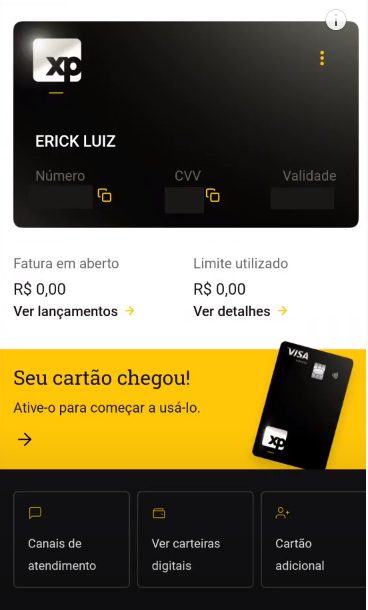

Mas antes de eu entrar nos seus diferenciais e benefícios, deixa eu te mostrar o meu!

Ele vem em uma embalagem de transporte e como ela não nos interessa, vamos direto ao cartão.

O cartão de crédito vem nessa embalagem aqui:

Como você pode observar houve um capricho e cuidado por parte da XP com a embalagem do produto…

Abrindo ela, temos o cartão e abrindo novamente de um lado tempos o QrCode para desbloqueio do cartão ou você pode realizar o desbloqueio pelo próprio app da XP.

E na outra aba, temos uma mensagem da XP sobre você dar o seu feedback de usuário, o que por sinal, eu acho bem legal o fato deles estarem querendo saber mais sobre a experiência dos seus clientes.

No verso da embalagem temos apenas a logo da XP e o endereço de seu site.

Destacando o cartão, como você pode ver ele é todo preto e possui a função de aproximação.

Aqui já podemos destacar um diferencial dele, ele não possui impresso os seus números, que é padrão na grande maioria dos cartões, para ter acesso aos números você precisa acessar o seu APP.

Em matéria de segurança, isso é ótimo, afinal se você é assaltado ou simplesmente perder o seu cartão, a pessoa não conseguirá fazer compras online com ele. Como se tratando de cartão de crédito, segurança nunca é demais, ponto para a XP.

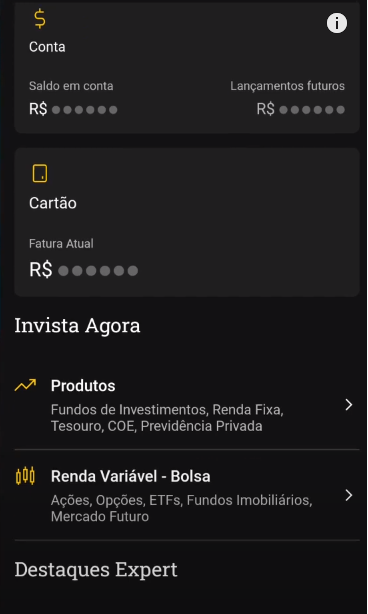

Agora, vamos ao APP!

Acessando a sua conta você terá uma opção adicional de cartão já na tela inicial.

Acessando essa opção, uma nova tela irá abrir com os dados do seu cartão virtual, como número, código de segurança e validade.

Lembrando que é possível você excluir o número e gerar um novo a qualquer momento.

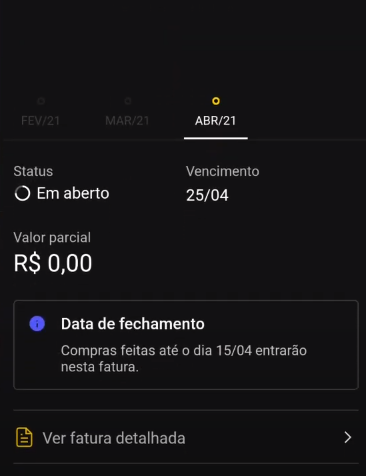

Logo abaixo temos os dados da fatura e limite.

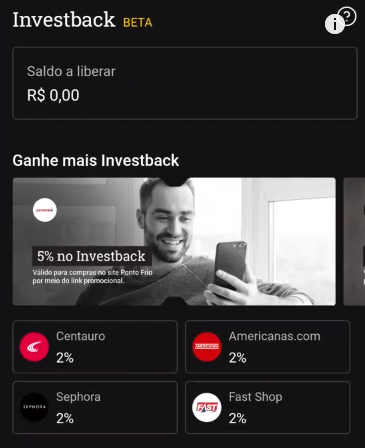

E depois temos os dados do investback, ao meu ver esse é o grande diferencial do cartão da XP, ele tem uma espécie de cashback que retorna para um fundo de investimento e por isso chamado de investback.

De modo geral, 1% de tudo que você gasta retorna para esse fundo, mas existem algumas empresas que formam parceria com a XP e entregam retornos ainda maiores, podendo chegar a 10%.

E no final da tela, temos os dados das suas faturas.

Após você receber o seu cartão você pode entrar na opção de ativação, uma tela se abrirá falando dos benefícios do seu cartão, nesse momento você clica no botão para ativar e informa a sua senha e depois só concluir.

Além disso você pode solicitar cartões adicionais. No total são até 6 cartões que irão compartilhar do mesmo limite.

Para você conferir todos os benefícios, basta acessar o botão central de benefícios, uma tela se abrirá com todas as promoções de investback e além disso com as vantagens do Visa Infinite.

Dentre os benefícios do Visa Infinite posso citar seguros de viagem, locação de automóveis, proteções de compras através de garantia estendida e concierge.

Por fim temos a tela de configurações do seu cartão, onde você vai encontrar opções como bloqueio temporário, mudar data de vencimento da fatura, trocar a sua senha ou ainda cancelar o cartão.

E lembrando, no seu primeiro acesso, deve aparecer uma solicitação de ativação do fundo investback.

Vantagens:

Investback:

Em primeiro lugar não posso deixar de frisar que a grande vantagem desse cartão é o investback. Como eu já disse anteriormente um percentual do que você gasta retorna como investimento em um fundo de renda fixa que rende o equivalente a taxa Selic.

Em outras palavras, além de você receber parte do que gastou de volta, esse dinheiro fica investido e rendendo até o momento que você queira fazer o saque.

E nesse quesito ainda temos os acelerados de investback, que são as promoções onde o retorno é maior.

Limite dinâmico:

A XP assim como outros bancos utiliza o quanto você gasta para calcular o seu limite, mas além disso ela se baseia em quanto de dinheiro você tem investido com ela, o que de modo geral pode te dar um limite de até 85% do valor investido.

Por exemplo, se você tem 100 mil reais investidos, o seu limite pode chegar a 85 mil reais. Em outras palavras, você pode comprar um carro nesse valor que irá retornar 1% dele para o seu fundo de investimento.

Segurança:

Como o cartão físico não possui números aparentes, você tem uma segurança a mais em casos de perdas ou roubos.

Sem anuidade.

Assim como outros cartões de bancos digitais de modo geral, o cartão da XP não possui anuidade, mas além disso você conta com a possibilidade de cartões adicionais, o que é raro ter em bancos digitais.

Visa Infinite:

O cartão da XP Investimentos conta com todos os benefícios do Visa Infinite.

Desvantagens

Agora como desvantagem, para ser sincero eu não consegui encontrar uma, na verdade o único problema que você pode ter é com relação ao limite. Como nesse caso você pode ter acesso a um limite bem superior ao da concorrência é importante frisar o consumo inteligente e o controle dos seus gastos.

Afinal a contrapartida de se ter um limite baseado nos seus investimentos, é que os seus investimentos entram como garantia que você irá pagar a fatura.

E como eu faço para pedir o meu cartão?

Os cartões estão sendo liberados pouco a pouco, caso você já tenha recebido o seu convite por e-mail, basta aceitar os termos pelo APP da XP, agora se você ainda não recebeu, você pode estrar entrando na lista de espera.

Eu vou deixar aqui o link para ela: https://lp.xpi.com.br/lista-espera-cartao-xp

Conclusão

Em suma com mais um player entrando no mercado de cartões de crédito e aliando os benefícios a investimentos quem tem a ganhar é o consumidor e o investidor.

Se você me perguntar se eu recomendo esse cartão, a resposta é sim, com toda certeza!

É um ótimo cartão de crédito, com anuidade gratuita e vários benefícios, dentre eles o mais importante sendo o cashback em forma de investimento.

Clubhouse: Tudo sobre nova rede social exclusiva

Uma nova rede social tem se tornado fenômeno nos últimos dias. Você já deve ter visto em suas redes sociais várias pessoas comentando sobre a Clubhouse.

Apesar da Clubhouse ter sido fundada em março de 2020 pelo empresário Paul Davison e pelo ex-engenheiro do Google (GOGL34) Rohan Seth, ela ganhou destaque nos últimos dias alcançando mais de 2 milhões de usuários e uma avaliação de mercado de mais de 1 bilhão de dólares.

Essa avaliação foi obtida graças a última injeção de capital do fundo de investimentos Andressen Hrowitz. O fundo aportou 100 milhões de dólares com o objetivo de estimular o crescimento do app.

Nos Estados Unidos a Clubhouse está sendo considerada um novo Facebook (FBOK34), sua popularização vem ganhando força após a entrada na rede de celebridades como o CEO da Tesla (TSLA34) e SpaceX, Elon Musk, a rainha dos talk shows Oprah Winfrey, o cantor Drake, o comediante Kevin Hart, o ator Ashton Kutcher, o comediante Chris Rock e até mesmo o fundador do Facebook Mark Zuckerberg.

Inclusive no dia 1 de fevereiro, Elon Musk usou o app para entrevistar Vlad Tenev, CEO do app de investimentos Robinhood, que ficou conhecido mundialmente após o caso com a GameStop. A conversa entre os dois CEOs foi compartilhada simultaneamente em outra plataforma de livestream e monitorada por mais de 120 mil pessoas.

A repercussão dessa entrevista foi tamanha, que fez disparar as ações de outra companhia, a Clubhouse Media Group, que não tem nada a ver com a empresa de rede social. As ações dessa empresa homônima se valorização mais de 117% em um dia.

O grande diferencial da Clubhouse, se dá pelo fato da rede social utilizar somente a voz como meio de comunicação, seria quase como uma espécie de podcast ao vivo com interações entre todos os participantes e coordenadas por um moderador que controla a vez de cada um falar.

Dentro da plataforma existem os clubes, que são grupos de usuários unidos pelo mesmo assunto. Já existem grupos de inúmeros temas e assuntos que são categorizados por macro-áreas.

Outra diferença da rede Clubhouse é a sua forma de entrada, para fazer parte da rede social, não basta realizar o download do app, é preciso receber um convite de um amigo já cadastrado.

Esse fato gerou um verdadeiro comércio de convites, no eBay por exemplo, é possível encontrar convites para a Clubhouse sendo vendidos a partir de 50 dólares.

Sobre a venda de convites a Clubhouse não se manifestou até o momento, mas seus representantes deixam claro que pretendem expandir sua base de clientes num futuro próximo, assim que a sua base de clientes e a própria ferramenta estiverem melhor desenvolvidas.

A Clubhouse demonstra uma grande preocupação com questões de moderação do conteúdo. Já existem relatos de discursos de cunho homofóbicos, xenófobos e misóginos, seus representantes informaram que alguns usuários chegaram a ser banidos, mas não revelaram maiores detalhes.

Por enquanto tudo é gratuito e ainda não temos nenhum tipo de publicidade dento do app, mas isso ao longo do tempo deve mudar. Em entrevista ao Squawk Box da CNBC, o CEO Paul Davison disse:

“Há tantas pessoas incríveis que são inteligentes, que são engraçadas e que são realmente ótimas em reunir as pessoas”, disse Davison. “O que queremos é permitir que eles ganhem a vida diretamente no Clubhouse por meio de coisas como assinaturas e eventos com ingressos.”.

É difícil dizer se a Clubhouse será o novo Facebook, seu sucesso se dá em grande parte ao seu modelo diferenciado de comunicação unido pela entrada de personalidades famosas e beneficiado pela necessidade de dialogo gerados pela pandemia.

No entanto, ainda é muito cedo para se afirmar que esse frenesi todo se perpetuará, mas vale a pena sim você conhecer a rede e já criar suas raízes nela desde cedo.

Até o atual momento, app está disponível somente usuários de iOS com download diretamente via a Apple Store, está previsto o lançamento uma versão para Android em meados de junho deste ano na Play Store.

BITCOIN DISPARA E ATINGE NOVO RECORD! Agora é hora de comprar Bitcoin?

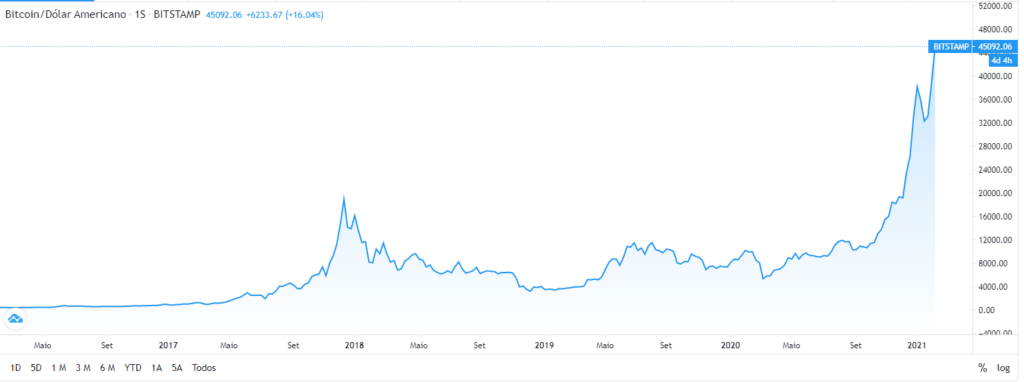

O bitcoin foi destaque no mercado novamente, seu valor atingiu a marca histórica de 45 mil dólares ou quase 250 mil reais.

E um dos responsáveis por essa última guinada da criptomoeda foi ninguém menos que o CEO da Tesla e SpaceX, Elon Musk.

O que está por traz de toda essa alta e será que agora é hora de comprar bitcoin?

Nos últimos dias o bitcoin voltou a virar noticia, quando ultrapassou a sua máxima histórica chegando a valer mais de 45 mil dólares ou quase 250 mil reais.

É engraçado notar, como toda vez que seu valor está nas alturas ele virá noticia, onde é considerado o ativo do futuro, a bola da vez e por outro lado quando ele está em queda, muitos dizem que o bitcoin morreu, que era apenas uma bolha gerada por especulação do mercado.

Inclusive existe um site que monitora todas as vezes que o bitcoin foi dado como morto. A criptomoeda já foi considerada morta 397 vezes até agora e imagino que ainda teremos muitas outras vezes pela frente.

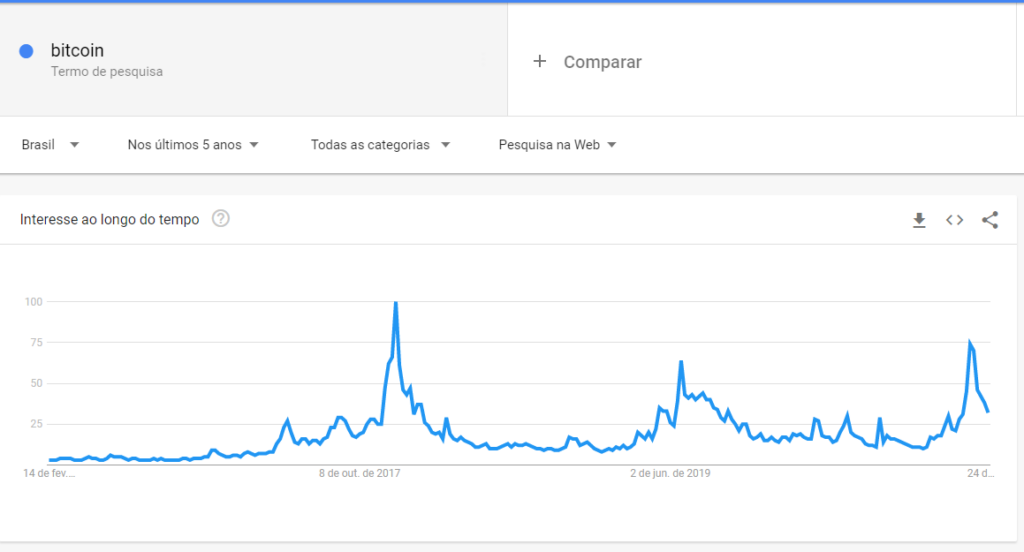

Outro ponto relevante de se falar é como a busca pela palavra bitcoin no google é cíclica, subindo de tempos em tempos quase coincidindo com suas fortes altas.

Mas onde entra Elon Musk nessa história?

Elon Musk já havia dito em janeiro desse ano que achava que o bitcoin estava à beira de ser amplamente aceito. Só esse anuncio fez com que o bitcoin subisse cerca de 15% em um dia.

Alguns dias após o anuncio, foi a vez de sua empresa de carros elétricos, a Tesla, anunciar um aporte de 1,5 bilhões de dólares, o que corresponde a cerca de 34.500 bitcoins, para você ter uma ideia isso corresponde a 0,2% de todo o bitcoin em circulação no mundo.

Somente com essa notícia, o bitcoin se valorizou mais 13,6% e pouco tempo depois atingiu o seu topo histórico.

É a primeira vez que uma empresa com porte da Tesla adere a criptomoeda, o que ajuda a reforçar a credibilidade do bitcoin.

A Tesla realizou essa movimentação com justificativa de diversificar o seu caixa, ter maior liquidez e inclusive num futuro próximo aceitar o bitcoin como meio de pagamento. O que seria ótimo para difundir esse tipo de transação com a criptomoeda, lógico que já existem alguns lugares que aceitam bitcoin como forma de pagamento, mas ainda é muito insignificante.

E isso ajudaria o bitcoin a deixar de ser tratado só como um ativo financeiro ou mesmo de especulação para ser utilizado no mundo real na aquisição de bens e mercadorias.

Você deve estar se perguntando: mas por que toda essa euforia agora?

Veja para conter a crise gerada pela pandemia, governos do mundo todo passaram a emitir dividida ou mesmo imprimir dinheiro, para então injetar bilhões ou mesmo trilhões em suas economias, essa enxurrada de capital já apresenta sinais de inflação por todo mundo e o bitcoin passou a ser visto como um ativo de proteção tanto monetário quanto político.

Com essa movimentação da Tesla, ela possivelmente deve estar esperando que o dólar se desvalorize nos próximos meses ou anos e recorreu ao bitcoin como forma de proteção da inflação e reserva de valor.

Mas então vale a pena comprar bitcoin agora?

Eu vejo que existe um medo que afeta a grande maioria dos investidores, principalmente os iniciantes, de “ficar de fora da festa”. Até existe um termo famoso para isso, o FOMO, que significa Fear off missing Out, traduzindo, medo de ficar de fora.

Ou seja, muitas vezes o investidor vê um ativo batendo em suas máximas e aí sim ele acredita que é o momento certo de investir nesse ativo, afinal ele continuará subindo para sempre.

Eis que então o ativo cai, como já aconteceu com o próprio bitcoin várias vezes, o arrependimento bate e o investidor resolve vender e assumir o prejuízo, saindo traumatizado do mercado e muitas vezes para não mais voltar.

Sim existem pessoas que perdem as economias da vida toda motivadas por sentimentos como ganancia e medo.

Se você parar para pensar, a lógica é muito simples e é só fazer o inverso, comprando na baixa e vendendo na alta. Na teoria parece simples mesmo, mas o ser humano não é simples, ele geralmente é movido pela euforia do mercado quase como um comportamento de manada.

Existe uma frase famosa atribuída a Warren Buffet, mas que acredito seja de um financista londrino chamado Nathan Rothschild que diz “compre ao som dos canhões e venda ao som dos violinos”, já Warren buffet fala o seguinte “Não importa se estamos falando de meias ou ações, gosto de comprar boas mercadorias quando estão em liquidação”.

O que podemos tirar disso, quando todos estão falando que um determinado ativo é a bola da vez, o investimento que irá subir como nunca, nesse momento você deve ficar apreensivo e muitas vezes aguardar. E quando todos estão falando que é crise, que determinado ativo morreu, essa pode ser sim a hora de se investir.

Afinal o mercado é cíclico, se você não conseguiu entrar no bitcoin enquanto ele estava barato, ou mesmo você não achava que ele valia a pena quando 1 bitcoin era cerca de 5000 dólares, por que você quer entrar agora que ele custa 45000?

Por outro lado, se esse movimento realizado pela Tesla for feito por outras empresas, o bitcoin continuará subindo sim e muito.

Sabendo dos riscos, se mesmo assim você quer investir nele agora, o que eu faria se fosse você. Se você tem digamos 10 mil reais para investir em bitcoin, dívida esse valor por 5, ou 4 e compre um pouco a cada mês.

Mas lembre-se, só invista em qualquer ativo após ter a sua reserva de emergência formada, lembre-se também de diversificar sempre.

E como o bitcoin tem alta volatilidade, eu recomendo que você tenha um percentual bem baixo de sua carteira nele, algo em torno de 1% inicialmente, ou até menos e aos poucos se você se sentir confortável com isso pode sim aumentar gradualmente a sua posição.

O bitcoin continuará subindo? Será realmente a moeda do futuro? Ou era apenas uma bolha e ela irá explodir? Isso só saberemos no futuro e por ser um ativo ainda muito polêmico, muito volátil e com muitas dúvidas a respeito ainda, recomendo que você vá com calma.

Se você quiser saber mais sobre Elon Musk, segue um post que eu fiz falando sobre como ele se tornou a pessoa mais rica do mundo: ELON MUSK É O HOMEM MAIS RICO DO MUNDO – MAIS DE 1 TRILHÃO DE REAIS

NUBANK ULTRAPASSA O BANCO DO BRASIL (BBAS3) – 4º MAIOR BANCO DA AMÉRICA LATINA

O NuBank ultrapassou o valor de mercado do Banco do Brasil se tornando o 4º maior banco em valor de mercado da América Latina.

Será que ele vai ser o maior banco da América Latina e quem sabe do mundo?

No final de janeiro o NuBank anunciou mais uma rodada de investimentos, captando mais 400 milhões de dólares. Essa é a 7ª rodada (Série G) de investimentos que a fintech realiza.

Com mais essa rodada de investimentos o valor de mercado da companhia chega a 25 bilhões de dólares, ultrapassando o Banco do Brasil para assumir a 4ª posição dos maiores bancos do Brasil e da América Latina.

Agora o NuBank está atrás somente do Banco Itaú, Bradesco e Santander.

O objetivo de mais uma rodada de investimentos é financiar a expansão do NuBank no México e na Colômbia e ampliar a disponibilidade de crédito para os clientes aqui do Brasil.

Desde a última rodada de investimentos, realizada em julho de 2019, a fintech quase triplicou a sua base de clientes, saindo da casa dos 12 milhões para atualmente cerca de 34 milhões de clientes.

Esse número dá ao NuBank o título de maior banco digital independente do mundo.

O NuBank vem se focando em expandir as suas operações na America Latina, pelo fato de seus países terem em comum: a grande burocracia, altas taxas e baixa disponibilidade de crédito.

Para você ter uma ideia, cerca de 50% da população dessa região não possui uma conta bancaria e os grandes bancos controlam cerca de 70% do mercado.

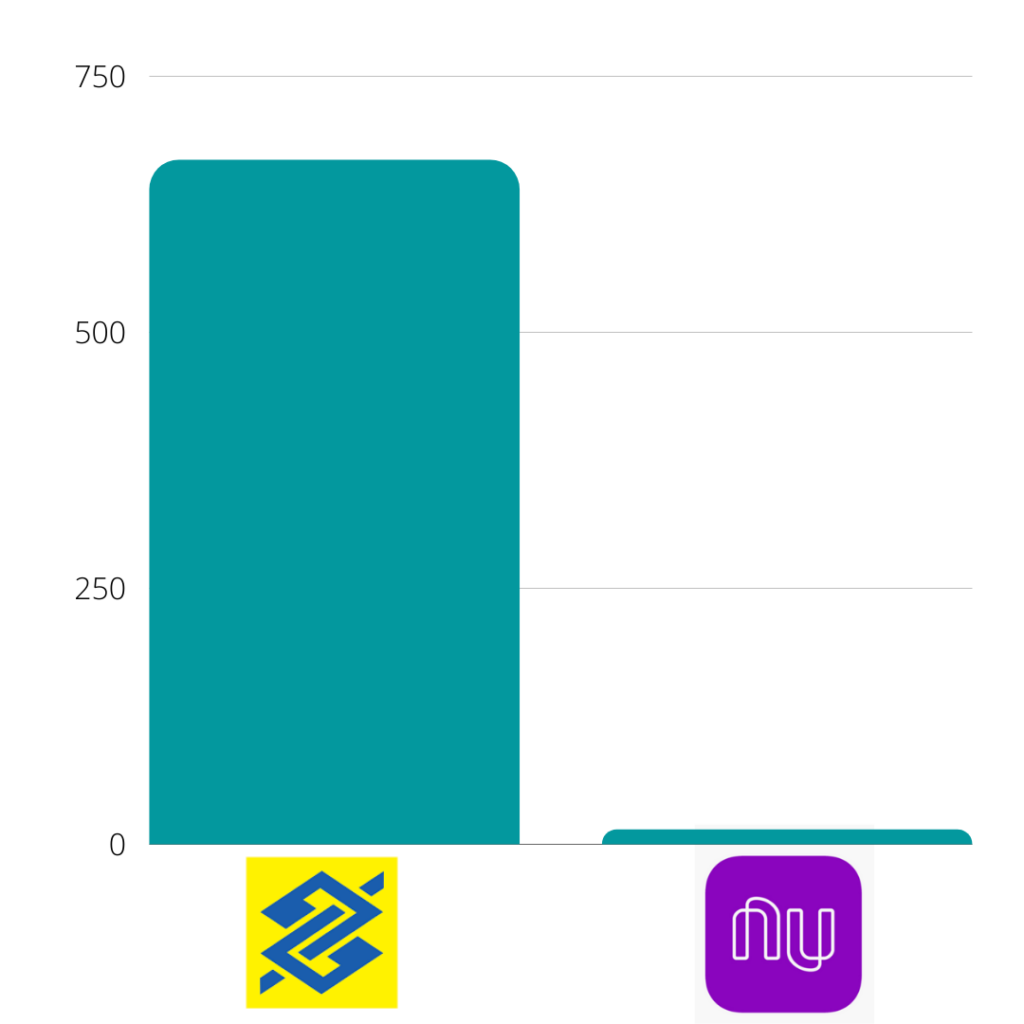

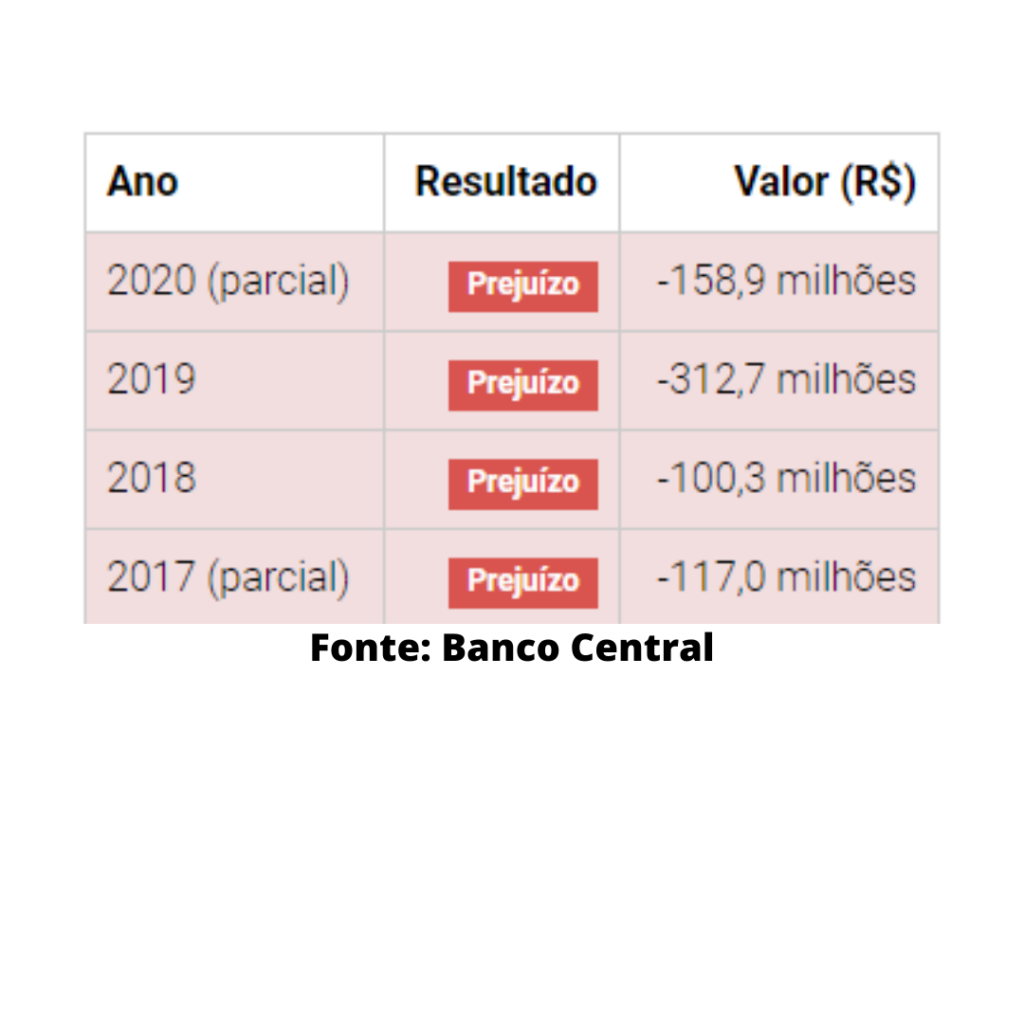

Mas você deve estar se perguntando, se o NuBank não da lucro, como ele conseguiu passar o valor de mercado de um dos maiores bancos do Brasil, com mais de 200 anos de existência, milhares de agências espalhadas pelo Brasil e uma gama gigantesca de produtos e serviços?

Então… o valuation, que nada mais é que uma avalição de quanto a empresa vale no mercado, principalmente no caso de uma startup e fintech, é com base no futuro da empresa. Os investidores avaliam o seu potencial de ganho futuro.

Sendo assim, eles esperam que o NuBank continue se expandindo rapidamente e inclusive como o NuBank não gera lucro, ele precisa realizar essas rodadas de investimento para bancar a sua expansão.

Agora o grande desafio do NuBank vai ser conseguir extrair valor dessa imensa base de clientes. Se compararmos por exemplo a carteira de crédito que é um dos produtos que mais gera receita para o banco, a carteira de crédito do NuBank chegou a 14 bilhões, já a do Banco do Brasil é de 668 bilhões de reais.

Como eu já disse anteriormente o NuBank não da lucro, a expectativa é que quando ele parar de investir tanto em sua expansão isso passe a acontecer, mas ainda é difícil definir uma data para que isso aconteça.

Então se analisarmos que o NuBank conseguiu adquirir uma base considerável de clientes em muito pouco tempo e um dos fatores para que isso tenha acontecido foi o fato do banco não ter taxas, pode ser difícil oferecer serviços pagos para esses mesmos clientes.

Aos poucos o NuBank vem incluindo serviços pagos, como o programa de pontos e mais recentemente a compra da corretora Easynvest e o seu mais novo seguro de vida.

Inclusive se você ainda não conhece o seguro de vida do NuBank, eu vou deixar aqui o link do post que eu fiz falando tudo a respeito do NuBank Vida: NuBank lança seguro de vida a partir de 9 reais! NuBank Vida vale a pena?

Por outro lado, o NuBank pode se gabar de não ter clientes e sim fãs, existem grandes comunidades de usuários nas mais diversas redes sociais e a cada novo produto lançando pela fintech gera uma grande comoção nessas comunidades.

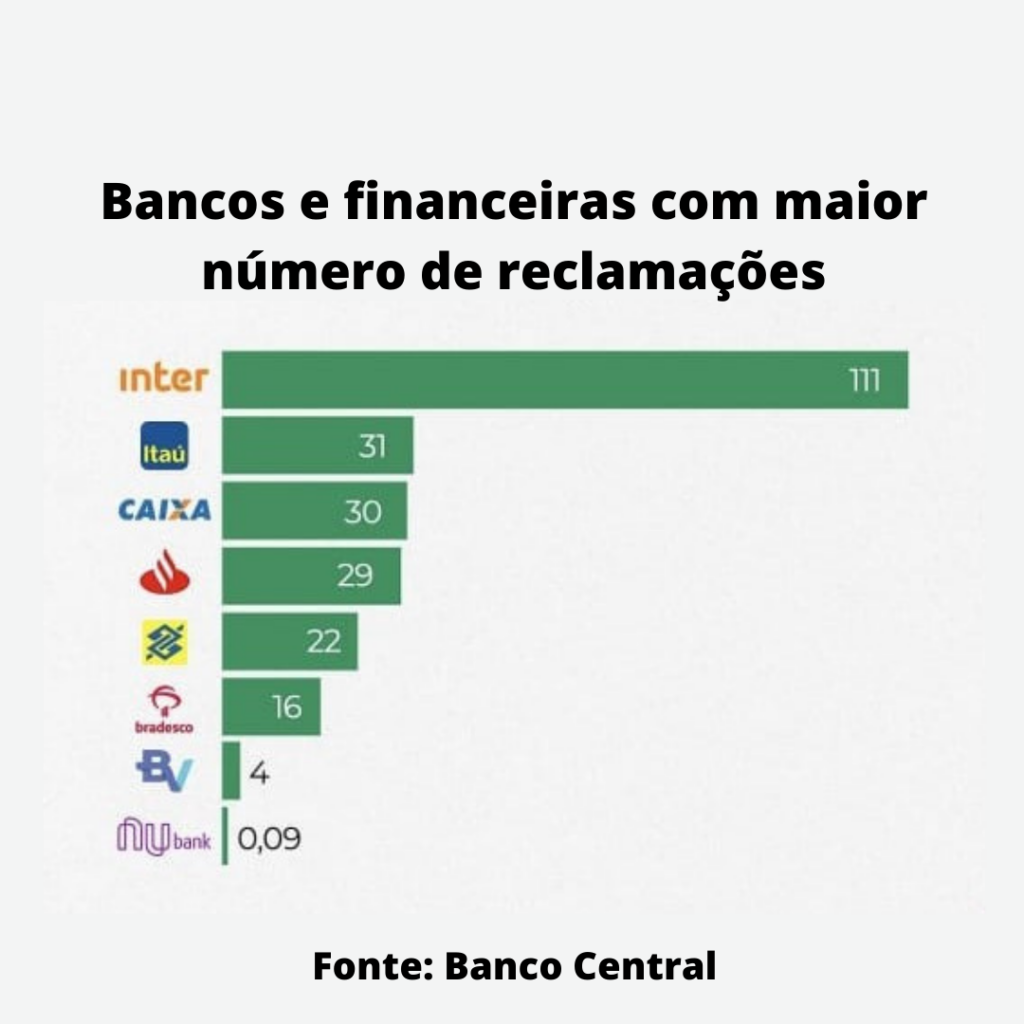

Isso logicamente é mérito da ótima interface de usuário do aplicativo do banco e do ótimo atendimento apresado por ele.

Nas mais diversas pesquisas realizadas no mercado, o NuBank se destaca por sempre apresentar ótimos resultados, seja pelo baixo número de reclamações que o banco recebe ou pelo índice de satisfação de seus clientes.

E essa base de clientes deve continuar crescendo rapidamente, isso sem dúvida é um trunfo para qualquer empresa.

Agora o ponto que muitos investidores querem saber, quando o NuBank fará seu IPO?

Caso você não saiba o que é IPO, é o momento que a empresa abre seu capital na bolsa de valores.

Existe uma grande expectativa pelo IPO do NuBank, alguns analistas acreditam que ele possa acontecer ainda esse ano, inclusive que essa rodada de investimentos foi mais um passo rumo ao seu IPO.

Agora o que já é dado como certo, é que o IPO do NuBank deve seguir o mesmo rumo que foi o da corretora XP Investimentos e acontecer na bolsa americana Nasdaq. Então para você poder participar, possivelmente será necessário abrir conta em uma corretora lá fora para isso.

Mas lembrando, tudo isso não passa de especulação e um detalhe importante que eu não posso deixar de falar, o NuBank passou sim o valor de mercado do Banco do Brasil, mas por outro lado, como o Banco do Brasil e os outros grandes bancos tem suas ações cotadas em bolsa, quem manda no preço de suas ações é o mercado.

Tendo isso em vista, temos que lembrar que os bancos ainda não se recuperaram do tombo que tiveram no auge da crise gerada pela pandemia. O próprio Banco do Brasil (BBAS3) está mais de 30% abaixo do seu valor no início do ano de 2020.

Por outro lado, se analisarmos a cotação das ações do banco Inter (BIDI11), elas obtiveram uma valorização nesse mesmo período de mais de 200%. O que pode demonstrar uma mudança do mercado, mas isso só o tempo irá nos dizer.

Agora o NuBank, pode se tornar o maior banco do Brasil?

Para isso, ele precisaria mais que dobrar o seu valor de mercado para passar o Banco Itaú, o que é bem difícil de acontecer em um curto prazo, mas com o grande fluxo de capital no mercado e uma grande expectativa pelo seu IPO, isso não é impossível de acontecer.

Já em número de clientes é bem provável que ele possa sim ultrapassar o “bancões”, mas ainda continuamos com o problema em relação ao seu lucro.

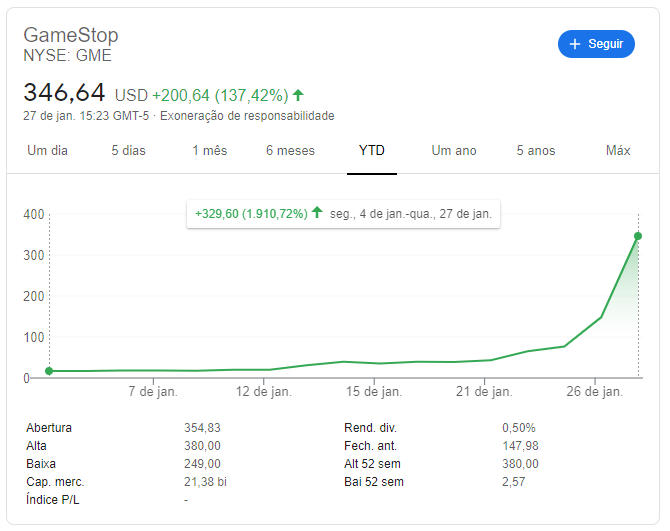

GAMESTOP alta de 1900% – O que está por traz dessa valorização.

Um mil novecentos e dez por cento em menos de 1 mês?

Parece até promessa de pirâmide não é mesmo, masss aconteceu…

A tradicional rede de lojas de jogos de videogame, GameStop, se tornou notícia nos últimos dias e foi destaque no mercado financeiro pelo fato de suas ações terem tido uma valorização de mais de 1.900% em menos de 1 mês.

Seu valor de mercado que até final de 2020 era por volta de 1,3 bilhões de dólares, já ultrapassa 24 bilhões até a data desse vídeo.

Agora se você acha que toda essa alta é atribuída ao bom desempenho da empresa, muito pelo contrário. A GameStop é considerada uma empresa obsoleta devido ao fato dos consoles estarem migrando para mídias digitais.

Apesar da GameStop ser uma tradicional rede de lojas, fundada em 1996, as suas receitas vêm caindo ano após ano, devido sobretudo a essa mudança do mercado.

E para piorar a pandemia intensificou o que já estava ruim, afinal com as pessoas em casa as vendas on-line explodiram.

Inclusive, em setembro do ano passado, a GameStop anunciou que planejava fechar entre 400 e 450 lojas ao redor do mundo.

Mas então o que aconteceu com a GameStop para ela ter tido toda essa valorização?

Para explicar a confusão que rolou com a GameStop, eu preciso te explicar o que é operar vendido.

Quando um investidor acredita que uma ação vai cair, ele pode fazer um empréstimo dessa ação para então vende-la para algum investidor que esteja interessado e compra-la mais barato para devolve-la para o seu dono original.

A diferença entre o valor por quanto ele vendeu e por quanto ele recomprou é o lucro da operação e ao investidor que cedeu o ativo é pago um aluguel.

Se a ação ao invés de cair, subir e o prazo da operação acabar ou mesmo o investidor encerrar a operação por conta de algum controle de risco, ele terá tido prejuízo ao invés de lucro.

No caso da GameStop, como havia um consenso entre boa parte dos investidores que a ação iria cair, todas as ações disponíveis para empréstimo estavam alugadas para esse tipo de operação.

O que ninguém esperava, era que os usuários do fórum on-line Reddit conseguissem mudar a trajetória dessas ações. Em uma ação orquestrada, mais precisamente pela comunidade localizada dentro do Reddit chamada wallstreetbets, voltada para o mercado financeiro.

Os integrantes dela decidiram comprar as ações da GameStop e desafiar os analistas e grandes investidores de Wall Street.

Só para você ter uma ideia, essa comunidade possui hoje 2,9 milhões de usuários.

Com o grande volume de compras das ações da GameStop e com a escassez de papeis no mercado, as ações da companhia passaram a se valorizar e muitos dos investidores que apostavam na queda tiveram que zerar suas posições assumindo o prejuízo.

Esse movimento se chama Short Squeeze.

Além de investidores e analistas posicionados na venda, estavam também muitos fundos de investimentos que além de operações com venda a descoberto tinham operações com opções de venda lançadas, fazendo as suas perdas se multiplicares.

Para os fundos a estimativa até agora gira em torno de perdas na casa dos 6 bilhões de dólares.

Outro ponto que acelerou o movimento foi Elon Musk, sim ele mesmo o CEO da Tesla e da SpaceX, publicou em seu Twitter brincando com a situação, um link para a comunidade do wallstreetbets no Reddit.

Como Elon Musk possui atualmente 42 milhões de seguidores na rede social, isso ajudou a elevar ainda mais as ações da GameStop para o desespero dos fundos.

Talvez Elon Musk tenha feito isso pelo fato dos mesmos analistas terem apostado contra as ações da Tesla no passado? Talvez né…

No mercado existe o jargão dos chamados investidores sardinhas, que são aqueles pequenos investidores, muitas vezes com pouco conhecimento, que buscam lucros modestos comparados aos grandes investidores, os chamados tubarões.

Nesse caso tem se falado que é uma vitória dos sardinhas contra os tubarões, tem se falado também que eles foram uma espécie de Robin Hood tirando dos grandes investidores que apostavam na falência da empresa e ajudando assim ela a seguir em frente e se salvar.

A verdade é que esse tipo de movimentação tem se popularizado e mostra uma mudança do mercado.

Com mais e mais pessoas entrando devido principalmente a possibilidade de se investir até mesmo por aplicativos de celular e muitas vezes com taxas zero, esse novo tipo usuário com pouca experiência, tem mostrado que suas motivações podem ser diferentes do habitual.

Toda essa euforia levantou o debate a respeito de ter sido ou não manipulação de mercado, sem dúvida a SEC, A CVM americana, terá muito trabalho nos próximos dias para pensar em formas de evitar que esse mesmo movimento possa acontecer com outros papeis.

Por enquanto as principais perdas ficaram para os investidores institucionais, que foram vencidos pelos usuários do Reddit, movimento parecido tem acontecido com outras empresas que estavam à beira da falência e puderam passar a respirar depois da imensa alta de suas ações.

Conteúdos gratuitos? Inscreva-se!

Últimas Postagens

- Onde investir em 2022 – Melhores investimentos para 2022

- O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

- PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

- MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

- IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK

Categorias

- Ações (12)

- Bolsa de valores (4)

- Criptomoedas (1)

- Design (1)

- Digital (1)

- Economia (2)

- Educação Financeira (4)

- Finanças (12)

- Fundos Imobiliários (7)

- Investimentos (11)

- Negócios (5)

- News (1)

- Renda Fixa (1)

- Sem categoria (1)

- Space (4)

- Spice (5)

- Travel (3)

- Wordpress (1)

Recent Posts

- Onde investir em 2022 – Melhores investimentos para 2022

- O QUE É IPO – COMO GANHAR DINHEIRO COM IPO? – COMO INVESTIR EM IPO

- PIX SAQUE E PIX TROCO: É seguro? Vale a pena? Como funciona? Saque dinheiro com o PIX

- MAGAZINE LUIZA NÃO PARA DE CAIR! MAGALU Ainda vale a pena investir? Análise de MAGALU (MGLU3)

- IPO DO NUBANK! Vale a pena investir no Nubank? TUDO SOBRE O IPO DO NUBANK